继续做多三类个股

摘要: 【今日小结】今日,两市双双低开,开盘后中小创一度表现,带动深成指上行,但权重股表现较弱,指数始终未有较好表现。此后,煤炭等资源股持续走弱,指数回落中翻绿。午后,股指继续走低,盘中一度出现跳水,但保险板

【今日小结】

今日,两市双双低开, 开盘后中小创一度表现,带动深成指上行,但权重股表现较弱,指数始终未有较好表现。此后,煤炭等资源股持续走弱,指数回落中翻绿。午后,股指继续走低,盘中一度出现跳水,但保险板块盘中拉升展开护盘,指数尾盘止跌回升,并强势翻红。

【明日策略】

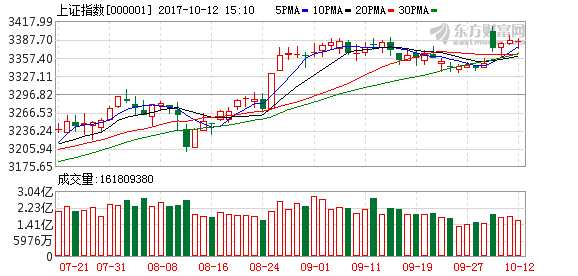

全天看,金融股小幅护盘下,题材股大幅分化,指数低开迎来整理。盘面上,保险板块带领金融股展开护盘,而煤炭、有色等资源股大跌拖累指数表现。此外,新能源汽车、医疗保健的走低也是题材股分化的主要原因;消息上,中国9月新能源汽车销量同比增加79.1%。政策驱动以及消费需求下,新能源汽车持续收益,相关上市公司股价还有表现的大概率;技术上,股指短期均线多头排列,近期成交量温和释放,仍有上行的基础和动能。总体上,节后跳空上行下,指数已经迎来新的表现空间。在缺口迟迟未能回补下,做多热情虽有顾虑,但情绪并未减弱。近期,包括IMF等纷纷上调我过未来经济预期,而国内经济数据稳重向好,企业盈利持续回升,市场向好环境基础良好。此外,北上资金在节后大肆介入,白马股等再次走高下个股做多力度持续。因此,大盘在整理后仍有继续上行再创反弹新高的大概率,建议继续持股,做多个股行情,重点关注三季报业绩优良标的外,可关注近期资金介入较深的医疗保健以及整理中的新能源汽车产业链个股。

【操作关注】

继续保持5成仓位,20%中长线,以蓝筹股为主,30%小盘题材股。

【延伸阅读】

新兴市场盈利显着改善 外资加速增配A股

全球金融危机以来,中国股市最突出的特点就是“学习”:研发费用的增幅是收入增幅的7.4倍。野村认为,研发投入将是投资未来的方式。

随着A股正式纳入MSCI(明晟),如今外资也正在以一个全新的视角来看中国。

近期,野村证券在最新发布的年度旗舰策略报告中指明了A股对于外资的吸引力和发展潜力所在——研发占比不断提升、产业整合潜力大、金融股价格被明显低估。

野村证券大中华区研究主管刘鸣镝对第一财经记者表示,通过对中国、印度、日本、美国进行对比分析,并研究3400家中国非金融上市公司(涵盖A、H、美股),随着诸多改革措施的推出,包括国企改革、供给侧改革,这些发展会推动更多产业整合,混合所有制改革会改变和提升中国非金融板块的ROA(资产回报率)和ROE(股本回报率).

对于2017年第四季度,该机构进一步下调“iPhone贸易”概念,并下调互联网敞口,维持金融股权重,新增医疗和消费品,在房地产和科技板块转向更高的风险回报。

就今年短期而言,荷宝中国首席投资总监缪子美对记者表示,比起美股,今年盈利显着改善的新兴市场将会跑赢,且在弱美元周期下,资金将会持续流入新兴市场,“仍然看好2017年下半年的中国股市,历史显示,MSCI中国指数表现好于新兴市场指数,只有过去三年例外,但现在已经重返趋势。”

海外敞口小

眼下,全球贸易增速不断下滑、地缘政治风险频发,目前看来,上市公司的海外敞口小,似乎意味着更为稳定。

相较于海外,中国股市是国内经济增长的更为纯粹指标。中国总体出口占GDP的20%,但中国上市公司的海外销售比例很小,只占MSCI中国、沪深300指数的10%,而美国上市公司的海外销售则占美国标普500指数的43%。日本上市公司的海外销售占日经225指数的53%,印度上市公司的海外销售占Nifty指数的31%。

机构认为,尽管日本、美国、印度等经济体都被认为是国内经济驱动,但事实上主要上市公司都严重暴露于海外收入。相比之下,中国上市企业的国内敞口最大。

研发投入上升

全球金融危机以来,中国股市最突出的特点就是“学习”:研发费用的增幅是收入增幅的7.4倍。野村认为,研发投入将是投资未来的方式。

其实,中国的互联网行业一直是研发销售比的领头羊,而科技、汽车和汽车零部件、工业、医疗等也在迅速追赶。医疗行业的研发销售比为1.9%,仍然落后于印度(6.6%)、日本(7.1%)和美国(5.3%)。野村医疗行业分析师认为,中国的新药研发费用与全球同业相当,例如恒瑞医药(600276) 、国药集团等的研发销售比高达9%~11%。

野村也发现,中国上市公司样板在金融危机后的几大变化。首先,绝对研发投入(美元计价)从2018年以来翻了13.7倍,研发/销售比从0.2%升值2016年的1.8%。2013年上市公司总营收上升,研发投入上升对此有所贡献,因为研发实力将强化企业定价权。

其次,企业产生现金流的能力有所改善。企业自由现金流从2011年的低点6710亿元人民币升至2016年的7510亿元人民币。相应地,EBITDA(计利息、税项、折旧及摊销前的利润)从2013年开始上升。而债务/EBITDA也于2015年见顶。

产业整合提升ROE

相比起欧美国家,中国的产业整合度远远不足,而这也是未来A股ROE(净资产收益率)提升的潜力所在。

刘鸣镝认为,产能过剩企业,尤其是中/上游板块的资产周转率(销售收入总额/资产平均总额)和净利润率都较低的企业,是造成中国非金融股低ROA(资产回报率)和ROE的原因,预计国企改革将会提升行业龙头的ROA和ROE.

就全球经验来看,只要没有再融资问题,适度负债或加杠杆将会使得企业ROE最大化。

对于此轮中国去杠杆进程,外资的态度较为积极,认为去杠杆将大大降低中国未来的系统性风险,但机构也希望这轮中国的去杠杆进程不会过度抑制企业的负债能力。

金融股价格被低估

就行业来看,相较于其他几个国家而言,中国金融企业具有最好的ROE,但股价却是最为低估的。这在外资看来,也是潜在的投资机遇。

由于过去境外投资者考虑到宏观金融风险、不良率等问题,金融股普遍存在较大折价,而互联网科技企业的估值则相对合理。监管层也强调金融部门应该从监管套利向服务实体经济转型。

2017年上半年间26家上市银行数据显示,银行的贷款增速从2016年上半年的10.7%上升至2017年上半年的12.4%。净息差从2016年上半年的2.4%降至2017年上半年的2.2%。不良率稳定在1.74%的水平。

野村测算了中国上市公司的PB(市净率)和ROE,并将其与美国、日本、印度上市公司对比,中国互联网和科技行业似乎还要更高一些,其他非金融部门则居中游,而中国银行(601988) 股的价值被大大低估。

“四季度各类改革预计将会陆续出台,包括国企改革加速等预期,改革执行的一贯性和质量都会自上而下地获得改善,这些都会支持投资者对中国经济的信心,因此中国银行股的风险溢价也会相应下降。”刘明镝表示。(来源:第一财经日报) 推荐其他阅读:什么是优先股制度

中国,研发,上市公司,指数,企业