经济二次探底 没必要提高贷款基准利率

摘要: 事件:5月22日1年期Shibor利率报价4.3024%,首次超过LPR利率4.30%;23日1年期Shibor再涨1.13基点,达到4.3137%,倒挂程度加大;24日1年期Shibor继续上涨0.

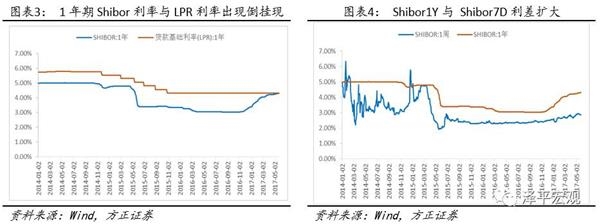

事件:5月22日1年期Shibor利率报价4.3024%,首次超过LPR利率4.30%;23日1年期Shibor再涨1.13基点,达到4.3137%,倒挂程度加大;24日1年期Shibor继续上涨0.83基点,达到4.3220%,逼近人行的1年期贷款基准利率4.35%。

解读:

1、核心观点:LPR代表是银行资产端的贷款利率,Shibor代表的是负债端银行之间拆借的利率,理论上,Shibor1Y应低于LPR.Shibor 1Y与LPR未同步变化源自各自的敏感度不一,利率尚未完成市场化,当前倒挂更多的跟目前紧货币+强监管、银行同业收缩、负债压力加大相关。金融去杠杆导致利率上升从金融部门到实体经济的传导有一定时滞,未来上调贷款基准利率的可能性较低,但实体经济融资成本面临量缩价涨。利率倒挂将倒逼中小商业银行缩表和影子银行缩表,导致信用创造收缩,增加经济下行压力。

2、LPR代表是银行资产端的贷款利率,Shibor代表的是负债端银行之间拆借的利率,理论上,Shibor1Y应低于LPR.

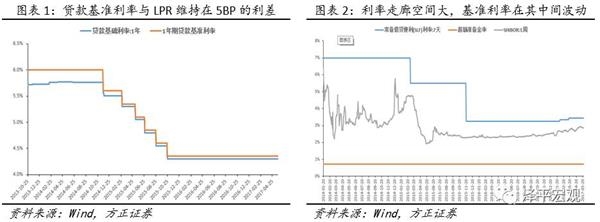

1)LPR不同于贷款基准利率,但和其目前维持5BP的利差,可以代表银行的贷款利率。2013年10月开始运作的LPR利率,不同贷款基准利率由央行进行指导定价,是9家大型商业银行对其最优质客户执行的贷款利率。其他贷款利率可根据借款人的信用情况,考虑抵押、期限、利率浮动方式和类型等要素,在贷款基础利率基础上加减点确定。所以LPR不仅受央行的贷款基准利率影响,还会受到商业银行的资金状况影响。但从利率走势来看,2015年3月以来,贷款基准利率与LPR一直维持在5BP的利差。

2)作为基准利率的Shibor,从理论上来说一般应低于LPR.作为利率市场化产物的利率走廊,其目的是将货币市场的利率控制在目标利率附近,利率走廊上限为SLF利率,下限为超额存款准备金利率,而基准利率由Shibor(上海银行间同业拆放利率)决定。基准利率代表着银行融资的成本,理应低于贷款的价格。从负债主体信用等级来看,Shibor代表金融机构之间拆借的利率,LPR代表金融机构给予企业的贷款利率,金融机构的信用高于企业信用,所以Shibor会低于LPR.

3、Shibor1Y与LPR未同步变化源自各自的敏感度不一,利率尚未完成市场化,当前倒挂更多的跟目前紧货币+强监管、银行同业收缩、负债压力加大相关。

3、Shibor1Y与LPR未同步变化源自各自的敏感度不一,利率尚未完成市场化,当前倒挂更多的跟目前紧货币+强监管、银行同业收缩、负债压力加大相关。

1)贷款利率对货币政策、金融监管、市场流动性的敏感性较低且滞后。贷款利率的定价受央行基准利率、贷款企业信用风险水平、银行竞争结构等多方面因素影响,其利率的变化对实体经济的影响至关重要、同时也相对缓慢。央行政策利率、金融市场利率变化最终传导贷款利率需要一定的时滞。“LPR”作为“贷款基础利率”,是金融机构对其最优质客户执行的贷款利率,并不能较为贴切反应整个市场的资金面情况,同时对货币政策、金融监管、市场流动性的敏感性较低、调整速度相对较慢。

2)紧性货币+强监管环境下,市场资金面紧张,银行负债压力增大。2017年初Shibor1Y利率3.38%,后一直处于上升阶段。2017年以来,为了配合去杠杆、防范金融风险,先后制定了关于银行同业监管的系列文件,尤其是针对同业存单的。过去同业存单作为银行补充流动性、加杠杆和套利的重要工具,监管加强直接限制了银行负债来源、满足日常流动性需求的能力。Shibor市场作为金融机构融资来源重要、直接的一种,在强监管、同业存单受限、货币政策中性偏紧背景下,通过标准化市场进行负债融资是缓解当前流动性紧张的一种方式,尤其是同业存单主要发行者的中小银行。

3)在债券市场利率走高、货币政策操作预期不会变化、强金融监管态势下,银行试图提高长期限品种的负债。从Shibor1Y比相对短期的Shibor7D上升更快可以看到,银行为主的金融机构选择配置期限较长的负债。可能反应了银行根据自身资产、负债期限流动性匹配需要较为长期的融资来源,目前强调稳健经营为主的银行选择1年期的长期负债品种,哪怕利率高一点、贵一点,但到期期限长,大大减少了操作频率。另一种可能是当前市场短期高资金波动大、银行逾期未来利率更高。而且目前央行的公开市场操作以7天逆回购和1年MLF为主,目前短期的资金来源还有一定的保障,MLF操作频率较低,外汇占款一直处于下降阶段,长期资金来源较少。

4、金融去杠杆导致利率上升从金融部门到实体经济的传导有一定时滞,未来上调贷款基准利率的可能性较低,但实体经济融资成本面临量缩价涨。

4、金融去杠杆导致利率上升从金融部门到实体经济的传导有一定时滞,未来上调贷款基准利率的可能性较低,但实体经济融资成本面临量缩价涨。

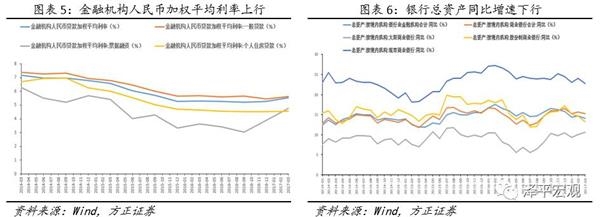

1)在银行负债中,一年期Shibor占比较小,但同业收缩成本上升,中小银行贷款利率可能上升。在银行的资产负债表中,负债端中银行的存款项目比例要远高于同业间拆借项目,从体量的角度来看,虽然同业资金成本上升,但直接影响相对较小。市场资金紧张很多是因为中小银行同业负债被压缩,资金需求较大,因此中小银行贷款利率可能上升。银行间同业大幅度收缩,也反映了金融去杠杆逐渐见效。

2)利率倒挂将倒逼中小商业银行缩表和影子银行缩表,导致信用创造收缩,增加经济下行压力。4月份以来监管层对“三违反”“三套利”“四不当”等行为开始加强监管并进行专项检查,要求穿透底层资产,一一对应。由于同业和委外业务由来已久、一时难以厘清,而且银行对于哪些可以做、哪些不能做的新规不明朗,天然的反应是什么都不做,忙着补授信、调存量,导致新业务停摆,进而误伤实体经济。过去城商行和股份制银行通过主动负债做大规模,随着资金紧张、利率上升和同业负债萎缩,未来资产端面临收缩压力。委外赎回,导致基金子公司、券商资管等影子银行面临缩表压力。中小商业银行缩表和影子银行缩表导致信用创造收缩,相当于宏观调控收紧,增加经济下行压力。除了贷款、非标,流动性不足和市场预期利率仍将上涨,债券市场不断有债券推迟或取消发行,4月共有154只债券取消和推迟发行,涉及规模达到1406.63亿元,数量和规模已与今年第一季度相当。如果2季度保持金融去杠杆的高压,预计2季度信贷社融可能会出现比较明显的回落,考虑到1个季度的时滞,3季度投资和经济可能会出现比较明显的回调,经济短期W型中期L型。

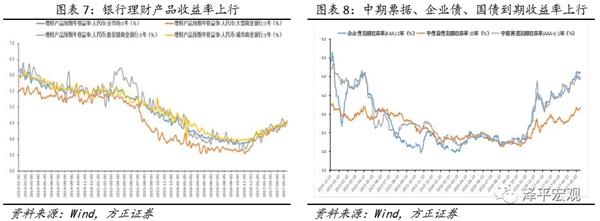

3)LPR针对的最优质客户,其融资渠道较为丰富,故利率并未上行,但很多其他综合性的指标表明不仅金融市场利率,企业融资成本也在上行。从银行的总资产来看,同比增速从2016年末的15.8%下降到2017年3月的14.1%,除了大型商业银行,其他种类的银行总资产同比增速皆下降,货币创造能力减弱;从银行的负债端来看,理财产品的收益率从年初的4.18%上升到4.52%,倒逼银行增加资产端利率;从银行的加权贷款利率来看,2016年12月是5.27%,2017年3月为5.53%,一个季度上升0.26个百分比,幅度较大。从企业的融资渠道来看,其他种类融资渠道也受影响,1年以下贷款类信托的预期年收益率从2017年1月的6.05%上升到4月的6.58%;中期票据到期收益率从年初的3.9%上升到4.42%,1年期企业债从3.96%上升到4.61%。

4)经济二次探底,没必要提高贷款基准利率。从外部环境看,美元指数自2月底以来持续回调,资金管制较严,资金外流压力减缓。即使美联储加息,较为稳定的汇率水平使中国也没必要同步加息。从内部环境看,房地产调控趋严,成效初现,4-5月房地产市场销售下降,房地产价格趋稳,PPI回落,经济二次探底。

5)2014年以来资金脱实向虚的根本原因是房地产金融过度繁荣和实体经济回报率下降,2016年下半年以来金融去杠杆并不能从根本上解决资金脱虚向实的问题,关键是推动供给侧改革提升实体经济回报率,否则即使金融杠杆去掉,资金也未必回流实体经济,而是可能落入“流动性陷阱”。

(原标题:利率倒挂倒逼商业银行和影子银行缩表)

(原标题:利率倒挂倒逼商业银行和影子银行缩表)

利率,银行,贷款,负债,LPR