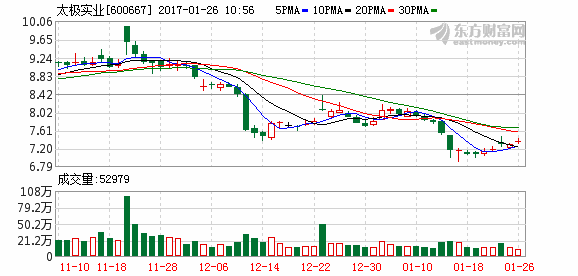

太极实业:业绩超预期 行业龙头地位稳健

摘要: 事件太极实业于2017年1月24日发布2016年度业绩预增公告,预计2016年度的归属于上市公司股东的净利润较去年同期的2,357万元(法定披露数据)将增长830%。点评业绩表现亮眼,持续看好公司后续

事件

太极实业于 2017 年 1 月 24 日发布 2016 年度业绩预增公告,预计 2016 年度的归属于上市公司股东的净利润较去年同期的 2,357 万元(法定披露数据)将增长 830%。

点评

业绩表现亮眼,持续看好公司后续发展。太极实业今日公告预计公司 2016年度归属于上市公司股东的净利润较去年同期将增长 830%左右,约为 2.1亿。公司的原有业务在稳中求进的基础上,加上 2016 年四季度公司合并十一科技的报表,使得 2016 年度的业绩极为靓丽。预计 2017 年子公司海太半导体持续稳定保持收入、太极半导体通过新增订单及降低成本继续减亏,十一科技为唯一具有“资质”的无尘室及晶圆厂工程能力的承接者,受益于行业高增长,所以持续看好公司后续发展。

并购十一科技后,协同效应发威,诸多订单来势汹汹。2016 年公司合并十一科技后,从第三季度以来,在原有业务基础上,公司新增 EPC 工程业务、光伏电站的投资和运营服务等等,高科技和光伏订单陆续披露,已公告的订单金额共约 139.9 亿元,其中高科技订单金额约为 129.4 亿元,光伏订单金额约为 10.5 亿元。公司尽显其行业龙头地位,受行业、国家的信任与青睐,协同效应将持续发酵,看好公司的接单能力。

EPC 工程业务收入模式多样化,灵活运用各项资源。公司的 EPC 工程业务收入模式多样化,从工程总包,包含从开始的设计到每份设备的购买的模式,或是单纯只收设计费,也有部分是设计费、工程外包和外包管理。不同收入模式可视情况调整,如之前合同中的“成本+酬金”模式,可以将支付压力转移,进一步降低风险;纯收设计费的弹性大,毛利高。

市场空间巨大,公司大为受益。过去我们预估一座 12 寸晶圆厂造价约 30 亿美金,其中 20% 左右为 EPC 的收入,即人民币 40-50 亿元,常理推断利润率 2%-8% 不等。就像此前合肥长鑫的订单规模达 66.9 亿人民币,优于我们稍早的预期,我们研判其利润将上探 2 亿元。而在 2016 年开始的十三五规划里,SEMI 发布全球晶圆厂趋势报告中预估 2017~2020 年间大陆境内会盖约 26 座晶圆厂,优于我们之前预期,而太极实业为国内唯一具有“资质”的无尘室及晶圆厂工程能力的承接者,研判可以拿到 7~8 成晶圆厂订单,公司大为受益

盈利预测

我们预计太极实业 2016/2017/2018 年的归母净利润分别为 1.11/3.40/5.36亿元,按摊薄后的股本计算 EPS 分别为 0.07/0.20/0.32 元。

投资建议

目前股价对应 2016/2017/2018 年 110.8x/36.2x/23.0xPE。十一科技资产注入太极实业之后,由于有了 EPC 晶圆厂和无尘室的概念,同时国内正密集兴建晶圆厂,确实使得太极实业在 A 股当中因此具备相当的稀缺性,值得享有更高的估值,我们维持买入评级,维持 2017 年目标价为 19.4 元。

风险提示

电子行业竞争激烈;行业增长不如预期;订单不如预期。

公司,2016,订单,太极,工程