国泰君安:趋势机会暂无 价值轮动延续

摘要: 国债收益率大幅下行,股市一定会涨?过去几周,债券市场不断上演牛途奔袭,长债收益率均纷纷出现快速下行,资产荒逻辑再次弥漫各个市场。从我们近期的路演交流看,部分投资者同样也开始基于利率下行逻辑憧憬股市能否

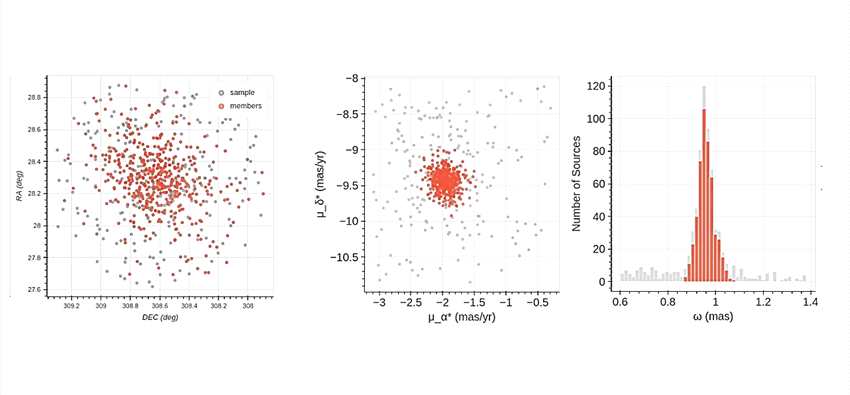

国债收益率大幅下行,股市一定会涨?过去几周,债券市场不断上演牛途奔袭,长债收益率均纷纷出现快速下行,资产荒逻辑再次弥漫各个市场。从我们近期的路演交流看,部分投资者同样也开始基于利率下行逻辑憧憬股市能否迎来一波估值修复行情。回顾2014年以来的债券市场变化,10年期国债收益率有两次主要下行趋势:第一次是2014年7月到2015年2月,收益率从4.28%下跌98bp至3.30%,期间央行降息降准助力,上证综指累计涨幅57.95%;第二次则是从2015年6月至2016年1月,10年国债收益率从3.62%下跌88bp至2.74%,但期间上证综指累计跌幅41.78%。因此,仅从长债收益率与股票市场的对应关系看,并非此起彼伏之势,核心仍在于利率下行趋势中,市场风险偏好和企业盈利的预期能否同步形成正向支撑。

风险偏好受抑制仍是短期关键。有别于过去两次利率下行货币宽松助力,本轮利率下行更多体现为资金配置需求和经济下行预期的提前反应。但因政策宽松无法兑现,市场风险偏好难以有效提升;同时,基于悲观经济预期下,并不利于企业盈利预期修复。此外,严监管、去杠杆对市场风险偏好抑制影响仍在,一是目前仍处在“脱虚挤水分”的阶段,当下“一行三会”严监管、去杠杆举措,无一不是针对这一方向的发力,但去杠杆本身就是一个痛苦的过程,对金融市场(流动性等)潜在冲击仍在。二是短期货币政策宽松缺位,但财政刺激与改革又相对缓慢,政策预期错位阶段,同样不利于风险偏好提升。

趋势机会暂无,价值轮动延续。我们在7月24日周报《消耗博弈结束,短期避险为上》提出警惕监管趋严短期落地带来的潜在冲击,并建议重点关注“低估值、有业绩、高分红”股票的价值重估机会。进入8月以来,A股轮动主要集中在房地产、商贸、银行等低估值、高股息板块,而长债收益率下行进一步强化这一特征。目前来看,低风险偏好与低利率并存,市场趋势性机会仍需等待,但价值股轮动行情仍有望延续。中期视角看,“金融去杠杆”过程中,股票市场风险偏好将边际下行,估值过高、缺乏业绩支撑的板块将面临估值向下调整压力;未来核心仍在于“实体去杠杆”能否带来盈利趋势的向上修复。

拥抱优质资产的价值重估。资金配置需求推动A股价值重估逻辑仍将延续,建议三条主线布局:第一、高股息、低估值的确定性标的:高速公路(粤高速A)、电力(长江电力)、银行(宁波银行)等。第二、优质资产的价值重估,如地产(金科股份)、食品饮料(泸州老窖)、零售(鄂武商A),以及部分优质成长(亨通光电)。第三,供给侧与国企改革共振的煤炭(西山煤电)、建材(祁连山)。主题层面,推荐地方国改(翠微股份),基建补短板(宏润建设),物联网(佳讯飞鸿),信息安全(绿盟科技/启明星辰)。

下行,收益率,风险,偏好,市场