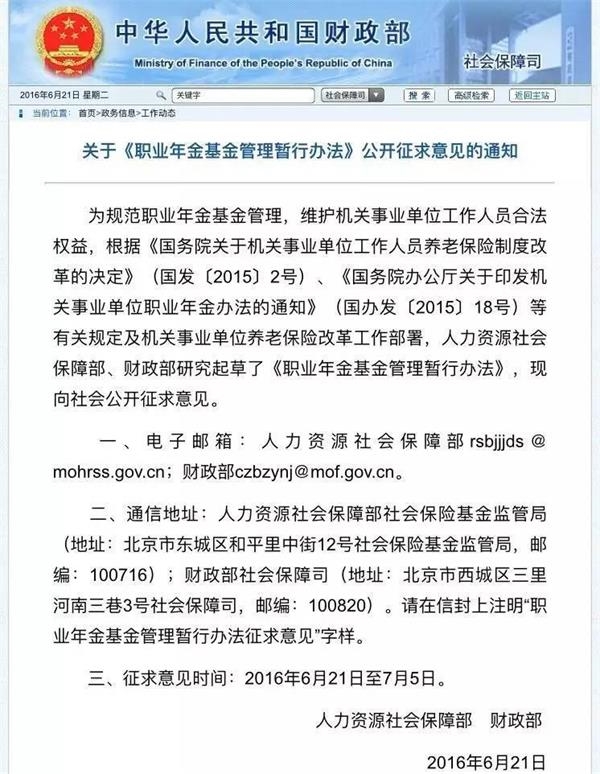

职业年金投资A股比例可达30% 500亿资金入市在即

摘要: 【职业年金投资A股比例可达30%500亿资金入市在即】财政部今日就职业年金基金管理暂行办法公开征求意见,意味着继养老金入市亮相之后,职业年金入市也即将成行,A股有望迎来500亿规模的的新增资金。A股引

【职业年金投资A股比例可达30% 500亿资金入市在即】财政部今日就职业年金基金管理暂行办法公开征求意见,意味着继养老金入市亮相之后,职业年金入市也即将成行,A股有望迎来500亿规模的的新增资金。 A股引“活水”入市再获重大突破。

财政部今日就职业年金基金管理暂行办法公开征求意见,意味着继养老金入市亮相之后,职业年金入市也即将成行,A股有望迎来500亿规模的的新增资金。

年底先行入市500亿 每年新增逾200亿

根据今日财政部公布的意见,职业年金计划的基金财产,可以由投资管理人设立投资组合或由受托人直接投资养老金产品进行投资管理。职业年金基金财产限于境内投资,投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于投资组合委托投资资产净值的30%,职业年金基金不得直接投资于权证。

人保资产研究员魏瑄表示,该征求意见稿主要是对职业年金的管理进行了规范,从架构和投资比例限制来说,都比较接近企业年金的管理情况。

人保资产研究员魏瑄表示,该征求意见稿主要是对职业年金的管理进行了规范,从架构和投资比例限制来说,都比较接近企业年金的管理情况。

2015年初,国务院印发了《关于机关事业单位工作人员养老保险制度改革的决定》,要求机关事业单位在参加基本养老保险的基础上,应当为其工作人员建立职业年金。这也被视为国内职业年金计划的正式开启。

中国社科院世界社保研究中心主任郑秉文曾表示,职业年金初期可投资股市的资金将超过200亿元人民币。职业年金制度建立完善后,每年缴费增量在700-800亿元左右。

如果按照30%的上限计算,同时按照当前征询意见的正常推进,年底正式颁布实施,到今年年底,职业年金进入股市的资金规模有望达到500亿左右,今后每年新增入市的职业年金规模约210-240亿元。

不过,魏瑄表示,职业年金的入市不可能一蹴而就,肯定是一个缓慢的过程,一方面既受到地方企业年金归集的影响,也会受到投资管理人选拔、逐步建仓的影响。

未来职业年金市场可期 受托管理机构直接受益

至于职业年金的投资风格,魏瑄表示,经验上来说,职业年金的投资风格较保险基金是更加激进,但相对于社保基金,则相对保守。顺序可以这么排列:最激进的是社会养老储备基金如中国社保基金,其次是职业年金和企业年金,再次是保险资金,最保守的是基本养老金。

对于职业年金基金受托、托管和投资管理机构,此次财政部的征询意见明确表示,须在具有相应企业年金基金管理资格的机构中选择。

人社部2013年曾公布过企业年金受托管理机构名单,共26家:

法人受托机构6家:工商银行、建设银行、招商银行、中国人寿养老保险、长江养老保险、泰康养老保险;

账户管理人10家:太平养老保险、农业银行、中信银行、建设银行、中国银行、民生银行、中国人寿养老保险、平安养老保险、长江养老保险、泰康养老保险;

托管人4家:农业银行、浦发银行、中信银行、民生银行;

投资管理人6家:中国人寿养老保险、长江养老保险、泰康资产管理公司、中国人保资产管理公司、工银瑞信基金、国泰基金。

“目前企业年金是从20多家机构里面选,此次职业年金管理也在企业年金管理机构中选取,也就是在此20家机构中选取。”魏瑄表示,职业年金未来的市场空间非常大,规模也有望超越企业年金,将来必将成为机构争夺的对象。

针对企业年金的管理,人社部也专门制定有受托管理企业年金的标准,如在中国境内注册的独立法人;注册资本不少于5亿元人民币,且在任何时候都维持不少于5亿元人民币的净资产;具有完善的法人治理结构;取得企业年金基金从业资格的专职人员达到规定人数;具有符合要求的营业场所、安全防范设施和与企业年金基金受托管理业务有关的其他设施;具有完善的内部稽核监控制度和风险控制制度;近3年没有重大违法违规行为等。

(:DF075)

年金,职业,基金,投资,管理