英国退欧公投为何触发全球市场波动?

摘要: 摘要:1)英国退欧公投临近,触发近期市场波动再次上升;2)退欧支持率上升本质上仍是全球“以邻为壑”风险抬头的体现;3)但退欧或“弊大于利”,留在欧盟仍是中性假设;4)资本过剩于实体+估值修复至高位,导

摘要:

1)英国退欧公投临近,触发近期市场波动再次上升;

2)退欧支持率上升本质上仍是全球“以邻为壑”风险抬头的体现;

3)但退欧或“弊大于利”,留在欧盟仍是中性假设;

4)资本过剩于实体+估值修复至高位,导致市场对各种触发因素敏感性上升;

5)年初以来的市场波动背后也伴随着发达与新兴市场预期差的修复;

6)若退欧黑天鹅成真:对发达经济体冲击或将大于新兴市场。

退欧公投临近,市场波动似乎再次呈现上升趋势

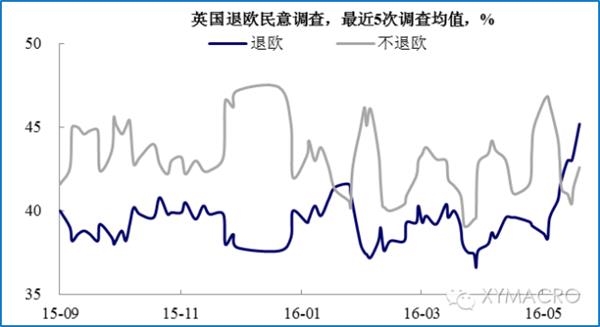

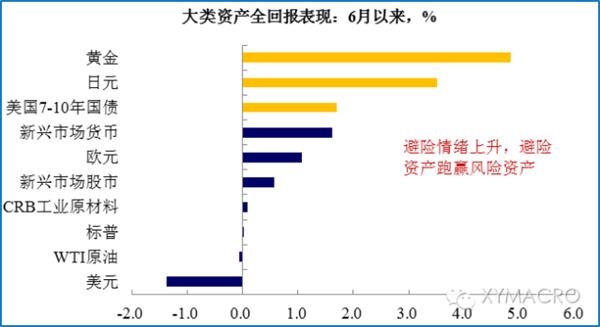

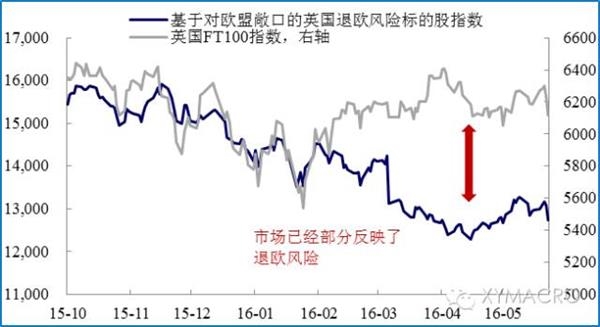

6月以来,全球大类资产的波动再次出现明显的上升,而这背后的一个重要触发因素则是英国退欧公投的临近,以及退欧支持率的快速上升。从最新的退欧民意调查情况来看,支持退欧的阵营出现明显扩大,退欧支持率已经超过反对退欧的比率。同时市场隐含的退欧概率也明显上升:基于赔率计算的退欧概率从5月下旬的不到20%,上升至超过30%。退欧不确定性的上升,导致近期金融市场再次呈现出波动上升,风险偏好回落的迹象。

退欧支持率上升本质上仍是全球“以邻为壑”风险抬头的体现

退欧支持率上升本质上仍是全球“以邻为壑”风险抬头的体现

我们认为支持退欧的声音增大的背后,反映了在全球资本过剩问题不断发酵的背景下,各国以邻为壑的风险在上升(我们之前的报告《资本过剩的年代:前景与中国的应对》中对此进行了具体的阐述)。从支持退欧的理由来看,可能有两方面的主要驱动因素:

1)移民政策问题。英国对欧盟较为宽松的移民政策的极力反对,本质上还是缘于在经济增长缓慢(饼做不大)的背景下,防止国内经济福利“被分饼”而采取的应对举措。

2)欧洲的财政改革。英国对欧盟国家财政改革迟缓的担忧,也在一定程度上反映出,当前货币“放水”效果衰减以及货币政策空间收窄的条件下,对财政政策诉求在上升。

但退欧或将“弊大于利”,留在欧盟仍是中性假设

虽然退欧可以部分缓解上述问题招致的压力,但退欧也存在较大成本,从而可能造成“弊大于利”的情况,因此我们的中性假设仍然是英国选择留在欧盟。实际上,英国退欧至少存在两个方面的成本:

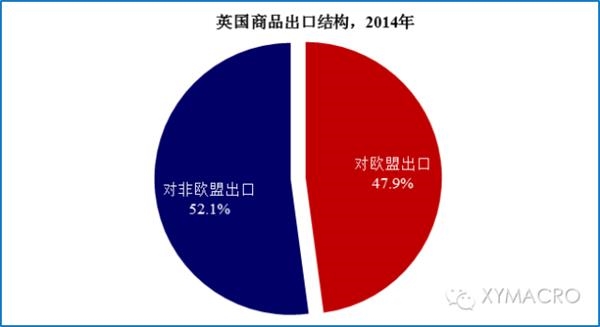

1)经济层面:恢复摩擦成本,对英国以及欧盟都将形成负面拖累。当前英国与欧盟之间的经济往来已非常密切。英国出口中接近一半来自对欧盟的出口。从投资来看,欧盟对外FDI存量中英国占比10%,而英国对外国际投资头寸中欧盟占比近40%。一旦两个经济体之间的经济联盟破裂,则意味着这些贸易之间的税率上升,同时非税贸易壁垒上升,投资优惠消失,进而导致贸易以及投资需求下降,同时进口成本上升。无论是对于英国还是欧盟经济体来说,都将形成负面的经济拖累。

2)政治层面:政治影响力下降。英国退出欧盟将影响欧洲作为一个整体的影响力。从欧盟建立以来,欧洲成为美国以外的第二大经济体,在世界舞台上的话语权大幅提高。如果英国最终决定退出欧盟区,势必会引发全球对欧盟整体影响力的质疑,甚至可能导致其他国家效仿英国提出退欧的要求。

2)政治层面:政治影响力下降。英国退出欧盟将影响欧洲作为一个整体的影响力。从欧盟建立以来,欧洲成为美国以外的第二大经济体,在世界舞台上的话语权大幅提高。如果英国最终决定退出欧盟区,势必会引发全球对欧盟整体影响力的质疑,甚至可能导致其他国家效仿英国提出退欧的要求。

资本过剩于实体+估值修复至高位,市场对各种触发因素敏感性上升

资本过剩于实体+估值修复至高位,市场对各种触发因素敏感性上升

近期金融市场波动上升和风险偏好回落的整体背景似乎与年初的情况类似:年初的情况是德银事件+美国经济数据明显走弱,而当前则是英国退欧+美国非农数据大幅低于预期,导致市场不确定性快速上升。这种情况的频繁出现,也正如我们在《资本过剩的年代:认识本轮周期的三个问题》中所指出的一致,即在资本过剩于实体的情况持续加重的背景下,基本面的疲软无法对资产价格形成支撑,并且考虑到2月中旬以来的全球资产估值修复下,各类资产估值已经处于高位,因此资产价格对一些事件性风险的反应会较为敏感,从而容易引发金融市场大幅波动。

年初以来的市场波动背后也伴随着发达与新兴市场预期差的修复

年初以来的市场波动背后也伴随着发达与新兴市场预期差的修复

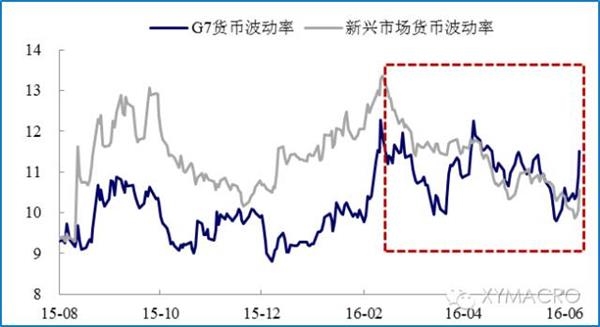

虽然短期全球避险情绪上升的情况下,新兴市场可能也难以幸免。但需要指出的是,至少从年初以来的情况来看,市场在一轮一轮的波动中似乎也在逐渐修复着发达国家与新兴市场之间的预期差。从市场表现中也可以看出,年初以来,新兴市场货币隐含波动率逐渐降低,并与发达国家开始收敛,反映市场对新兴市场的风险预期出现明显修复。

若退欧黑天鹅成真:对发达经济体冲击或将大于新兴市场

若退欧黑天鹅成真:对发达经济体冲击或将大于新兴市场

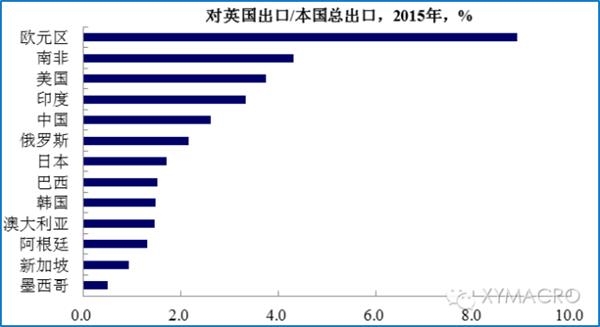

尽管我们的中性假设是英国不退欧,但如果黑天鹅事件真的出现,退欧后英国经济短期可能会受到负面冲击,同时可能伴随英镑大幅贬值,从理论上的一阶效应而言,这可能会通过出口和存量资产两个渠道对其他经济体产生冲击:

1)出口角度。英国经济若出现大幅下滑,则会拖累英国进口需求,从而冲击出口依赖英国的经济体,如欧洲、美国、南非等;

2)存量资产的角度。一方面英国经济下滑会导致来自外国的FDI减少,而另一方面英镑的大幅贬值也会造成外国对英国的已有FDI资产的缩水。从这个角度而言,欧、美、日等发达国家的风险敞口更高。

(:DF010)

(:DF010)

英国,市场,上升,欧盟,波动