A股可能随时会接到天上掉下的馅饼!

摘要: 一个新投资逻辑正在A股形成:经济低迷、资产荒和流动性充裕导致资金被动配置A股。用兴业证券首席分析师张忆东的话说,流动性正在各类资产间流窜。当资产荒遭遇流动性过剩,说不定什么时候,A股也会接到天上掉下来的馅饼。

【A股可能随时会接到天上掉下的馅饼!】一个新投资逻辑正在A股形成:经济低迷、资产荒和流动性充裕导致资金被动配置A股。用兴业证券首席分析师张忆东的话说,流动性正在各类资产间流窜。当资产荒遭遇流动性过剩,说不定什么时候,A股也会接到天上掉下来的馅饼。

一个新投资逻辑正在A股形成:经济低迷、资产荒和流动性充裕导致资金被动配置A股。

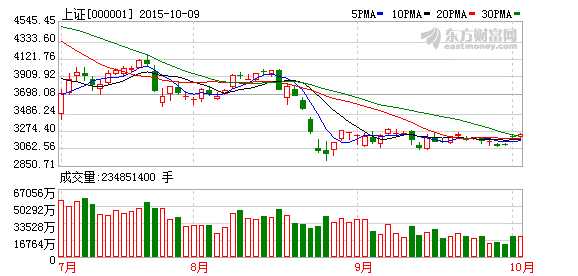

众所周知,企业盈利、流动性和风险偏好是决定股市起伏的三大因素。在经济低迷、风险偏好偏低的背景下,流动性相对过剩的环境正在决定着A股走势.

用兴业证券首席分析师张忆东的话说,流动性正在各类资产间流窜。当资产荒遭遇流动性过剩,说不定什么时候,A股也会接到天上掉下来的馅饼。

宏观经济:GDP增速仍将下台阶

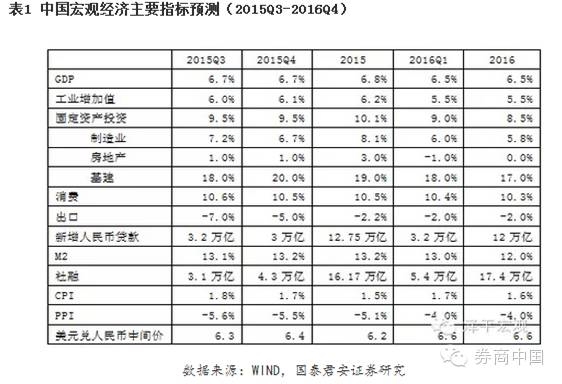

当前,无论是在政府还是在研究界,我国宏观经济面临较大挑战已成共识,争议在于我国经济在何时,以及在何种水平上企稳。

根据国泰君安证券首席宏观分析师任泽平的研究,2014年二季度以来,宏观和微观数据裂口张大,真实的情况是经济经历了一轮快速下滑:房地产长周期拐点出现,房地产投资增速从2014年初的19.3%下降到2015年8月的-1.1%;2014年4月以后美元走强,大宗商品价格暴跌,企业经历一轮去库;人民币锚定美元成为第二大强势货币,出口增速从2014年全年的6%下滑到2015年1-8月的-1.5%。

根据国泰君安证券首席宏观分析师任泽平的研究,2014年二季度以来,宏观和微观数据裂口张大,真实的情况是经济经历了一轮快速下滑:房地产长周期拐点出现,房地产投资增速从2014年初的19.3%下降到2015年8月的-1.1%;2014年4月以后美元走强,大宗商品价格暴跌,企业经历一轮去库;人民币锚定美元成为第二大强势货币,出口增速从2014年全年的6%下滑到2015年1-8月的-1.5%。

任泽平称,可以佐证的是,由于积极的财政政策不积极,倒逼稳健的货币政策不稳健,货币政策取向从2013年的中性偏紧转向2014年以来事实上的适度宽松,2015年以来已5次降息4次降准。

不过,据任泽平的观察,9月以来,新一轮针对房市车市和投资的微刺激已经开启:房市新政主要刺激三四线城市刚需,但预计在住房饱和、库存高企情况下效果有限;车市新政主要刺激新能源和小排量汽车消费,预计短期有效果,四季度汽车销量增速回升至5%-10%;9月以来发改委共批复总投资额超8000亿的轨道交通等基建项目;财政预算执行进步加快,盘活存量和发专项债合计5500亿;财政部联合10家机构设立1800亿PPP融资支持基金;央行重启14天逆回购。

任泽平预计,股灾负反馈集中体现在三季度,预计GDP增速6.7%;在微刺激带动下,四季度回稳至6.7%;2015年全年6.8%;由于金融业高基数和微刺激效应衰减,经济再下台阶,下调2016年一季度GDP增速至6.5%,全年L型。

风险偏好:恢复尚需时日

受6月中旬以来的股灾影响,尽管持续和恐慌性下跌已经结束,但机构和普通投资者普遍认为,无论是中国还是成熟市场,仅仅耗时3个月不可能彻底扭转熊市,投资者风险偏好恢复仍需要相当长的时间。

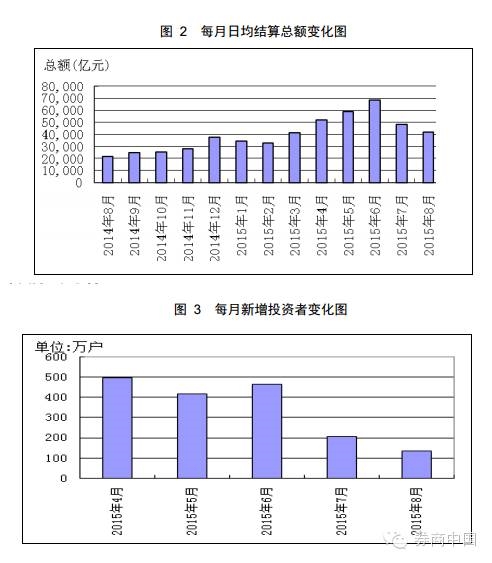

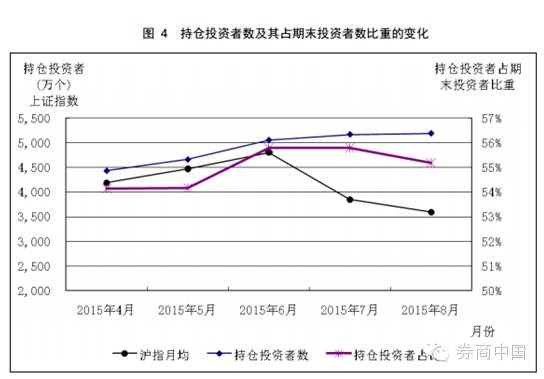

如下图所示,根据中国结算此前公布数据,6月至8月的日均结算、投资者开户、交易和持仓等数据均显示,投资者风险偏好仍在走低。

中国结算公布的截至9月25日的最新数据, 9月21日-9月25日新增投资者数量为26.84万,较前周减少了1.26万,环比下降4.5%,日均开户 5.37万,连续4周下降。截至9月25日,投资者数量为9501.05万,其中,已开立A股账户自然人投资者9400.97万。

中国结算公布的截至9月25日的最新数据, 9月21日-9月25日新增投资者数量为26.84万,较前周减少了1.26万,环比下降4.5%,日均开户 5.37万,连续4周下降。截至9月25日,投资者数量为9501.05万,其中,已开立A股账户自然人投资者9400.97万。

除了新增投资者数连续回落外,上周投资者交易活跃度也继续下降。上周参与A股交易的投资者数量为1840.58万,为连续两周下滑。期末持有A股的投资者为5023.05万,连续4周下降,累计降幅74.81万。

除了新增投资者数连续回落外,上周投资者交易活跃度也继续下降。上周参与A股交易的投资者数量为1840.58万,为连续两周下滑。期末持有A股的投资者为5023.05万,连续4周下降,累计降幅74.81万。

流动性:大河水满小河涨

流动性:大河水满小河涨

不过,在企业盈利改善乏力和投资者风险偏好呈下降趋势的大背景下,一个投资逻辑正在被投资者普遍接受,那就是流动性过剩和资产荒导致A股大河水满小河涨。

昨日,某国有大行向投资者推送的一则广告显示,120天左右保本理财产品收益率已降至3.6%。这并非个案,微众银行推出的活期理财产品仅用两个月,近7日的年化收益率已从超过5%持续下降至今日的3.59%,支付宝近一月平均年化收益率同样由前两年的动辄5%降至近期的3%左右。

此外,9月以来,以一年期A+信用债为例,其收益率降幅超过50bp。另一个极具代表性的案例是,万科近期发行的公司债,5年期中标利率3.5%,甚至低于5 年期国开债的水平,接近询价区间下限,信用利差几乎为0.

持续走低的无风险收益率,并未打消央行释放流动性的积极性。就在前日,央行以利率招标方式开展了7天期逆回购操作,交易金额为1200亿元,向市场释放流动性。考虑到央行在9月24日发放800亿元逆回购到期,所以央行本周净投放金额为400亿元。

张忆东认为,债市隐含的风险偏好已明显改善,股市还远吗?历史上看,反转的短端低等级信用债收益率与股市正相关性较高,逻辑在于其同时包含了货币政策变化以及基本面风险溢价两个维度对资产价格的影响。无风险收益率继续下降也是大概率,10月份的三季度宏观数据披露阶段以及“5中全会”前后是“稳增长政策发力”的重要时间窗口,有助于四季度出现反弹和结构性行情。

一定要乐观,钱一直在增加

一定要乐观,钱一直在增加,这句被称作是“苦口婆心的劝”,正是本周五出自海通证券宏观债券首席分析师姜超和他的团队,姜超认为,当前的大类资产配置有三个大逻辑,一是全球经济普遍低迷,二是全球货币过剩,三是全球高收益资产的稀缺。

姜超进一步解释称,从外汇占款看今年前8个月大约减少1.2万亿人民币,其中大约7000亿都集中在8月份。和M2前8月新增13万亿相比,钱走的并不算多。

姜超说,仔细观察下6月份以后的资产规模和价格,有两个现象特别明显,一个是北上广等一线城市的房价重新上涨,另一个是银行理财、货币基金的规模爆炸式增加,说明资金在国内出现了再配置,从股市出来以及央行所释放的资金流向了地产、债市和现金。

姜超预测,如果我们确定资产主要在国内体内循环,出去的规模有限的话,就说明国内的资产轮动没有结束。股灾以后,债券牛市出现了强势回归,各类债券收益率纷纷创新低。但是如果我们确定目前属于债券牛市、而非货币牛市,其实说明大类资产轮动已经开始转了,所以对股票牛市也需要密切关注了,因为随时会轮回来。

成全资本董事长胡继光接受记者采访时也表示,目前私募仓位较低,短期利空基本出尽,三季报业绩较差预期也已包含在股价内,股票市场仍然在资金配置目标。在场外流动性充裕的背景下,市场仍有上涨空间。

资产,投资者,流动性,风险,收益率