揭秘:A股和美元竟存在这样的关系

摘要: 人民币贬值的原因众说纷纭,从表面上看似乎“不符合”美国等的利益,似乎也不利于人民币国际化以及中国资本“走出去”的操作。但是,一切的基础仍是经济基本面,尤其在A股连续罕见大跌之后,人民币资产缩水带来全球

人民币贬值的原因众说纷纭,从表面上看似乎“不符合”美国等的利益,似乎也不利于人民币国际化以及中国资本“走出去”的操作。但是,一切的基础仍是经济基本面,尤其在A股连续罕见大跌之后,人民币资产缩水带来全球信用收缩,人民币此时的贬值一定程度可以促进出口及稳定内部经济,因此有其合理性。

在思考这个问题并查看相关资料时,证券时报记者发现一个有趣的现象——随着中国利率市场化的快速推进和人民币国际化迅速取得进展,中国对于美国以及全球资本金融市场的影响力正在显著增大。这个“话语权”既包括正面的,也会有一些负面的冲击。

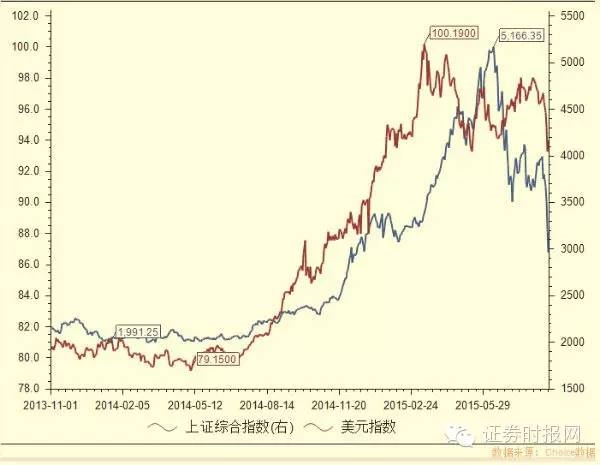

尽管目前A股指数尚未正式加入MSCI新兴市场指数,但实际上它的影响力正在快速扩散,首先不妨来看看A股上证综指与美元指数的“惊人”关联度。下图所示的自2013年初至今的A股与美元指数对比图显示,两者的正相关性与日俱增。

(资料来源:东方财富Choice终端)

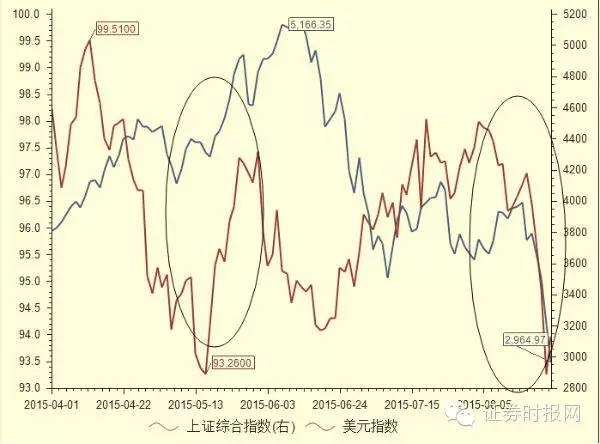

(资料来源:东方财富Choice终端)

上图可见,2013年以来,A股指数的涨跌与国际“头号货币”美元之间的同步性已达到超过90%的相似度.2014年7月A股上涨起步时,美元指数也是80左右位置开始了猛升;而在今年6月10日后A股下跌时,美元指数也出现了同向的变动;A股在8月中旬再度暴跌时,美元也亦步亦趋呈现大幅回落。下图是放大后的情形。

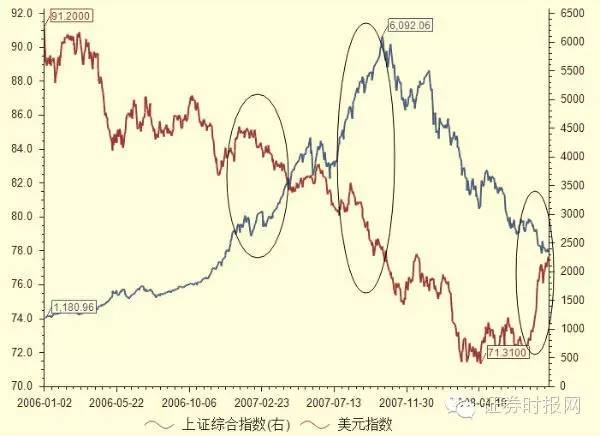

不过,在2006年,上一轮大牛市的时候,实际情况却并非如此,两者走势竟是相反的。下图可以清楚发现这一点。

不过,在2006年,上一轮大牛市的时候,实际情况却并非如此,两者走势竟是相反的。下图可以清楚发现这一点。

从道理上讲,美元出现上涨,意味着美元资产的吸引力增加,包括中国在内的资金有的会选择离开A股,会导致A股的下挫。这就是两者走势相反的基本原因之一。反过来也是一样,A股有上涨动力时,全球资金中有的会选择离开美元资产,导致美元下跌。

从道理上讲,美元出现上涨,意味着美元资产的吸引力增加,包括中国在内的资金有的会选择离开A股,会导致A股的下挫。这就是两者走势相反的基本原因之一。反过来也是一样,A股有上涨动力时,全球资金中有的会选择离开美元资产,导致美元下跌。

但为什么近年来A股变动对美元会产生正相关的影响呢?

除了前文所说人民币国际化等影响之外,这还与美联储多次量化宽松的实施和退出,以及近期发酵的美元加息预期有关。尤其是在今年8月11日人民币中间价市场化改革以及随之而来的人民币兑美元快速贬值之后,上证综指近11个交易日内下跌约24%,两个因素重叠,加重了国际市场对人民币资产价格收缩的担忧。

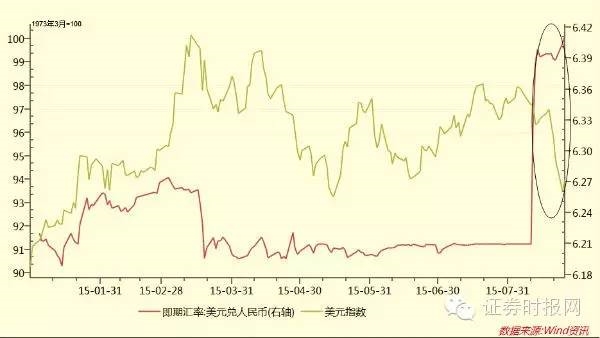

与之同时,人民币兑美元近来已贬值约3.3%,而据外汇交易员统计,除人民币以外的其他新兴市场国家货币,兑美元的贬值幅度并不低于人民币。按照中国社科院研究员刘煜辉的观点,这就相当于大家同时向美国输出通缩,这可能会导致一个后果,那就是美联储加息的必要性“被降低”了。如果美联储推迟加息或者短期内不再加息,那么美元指数走升的动力无疑将减弱。下图是美元与美元兑人民币走势图的对比,按理说,两者是应该基本同步的,但上周一开始,美元指数却反其道而行之。

这是一个很奇怪的图形。美元兑人民币汇率在此次“汇改”后总体走强,但美元指数由于受到加息预期减弱的冲击却不升反降。8月19日开始的4个交易日内美元指数连续下跌超过4.5%。这里面既有A股下跌带来的对人民币资产缩水担忧的影响,也有全球资金对美联储加息预期转为观望的一个映射。

这是一个很奇怪的图形。美元兑人民币汇率在此次“汇改”后总体走强,但美元指数由于受到加息预期减弱的冲击却不升反降。8月19日开始的4个交易日内美元指数连续下跌超过4.5%。这里面既有A股下跌带来的对人民币资产缩水担忧的影响,也有全球资金对美联储加息预期转为观望的一个映射。

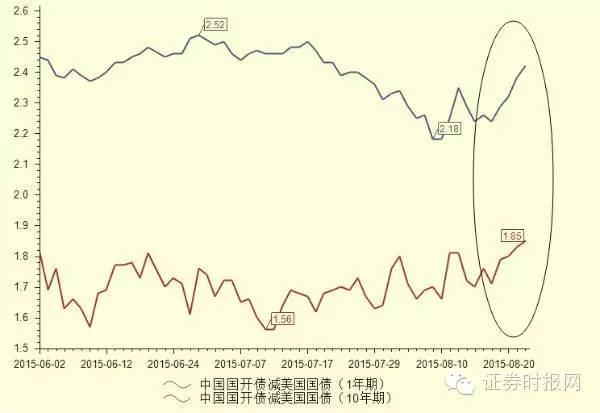

不仅如此,在上述因素的综合作用下,反映中美两国资产收益变动的另一个重要指标:中国国家开发银行金融债与美国国债收益率的差值,也在近一周多的时间内出现了大逆转。如下图所示,这一差值近期出现了明显上升,表明中国人民币资产的吸引力开始提升,同时,美国的资产吸引力开始减弱。

事实上,此前我们一直担心的,就是以美元计价资产的价值有望随着美联储加息而膨胀,这可能会导致中国市场的资金外逃。如果上图的趋势正在扭转,那么对于A股无疑是一个重大利好。

事实上,此前我们一直担心的,就是以美元计价资产的价值有望随着美联储加息而膨胀,这可能会导致中国市场的资金外逃。如果上图的趋势正在扭转,那么对于A股无疑是一个重大利好。

当然,中国股市的回暖,还依赖于证券监管制度法规的加快完善以及对内幕交易的严格治理。

美元,人民币,资产,指数,中国