本轮上涨前后 三类资金加速流入市场

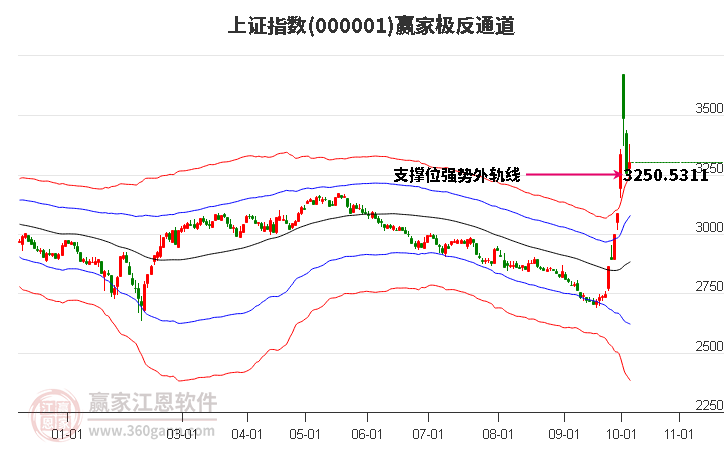

摘要: 10月10日,A股市场走势分化,上证指数涨逾1%,创业板指跌近3%。自9月24日开启的本轮上涨行情以来,上证指数、深证成指、创业板指分别累计上涨20.12%、29.54%、44.59%。

10月10日,A股市场走势分化,上证指数涨逾1%,创业板指跌近3%。自9月24日开启的本轮上涨行情以来,上证指数、深证成指、创业板指分别累计上涨20.12%、29.54%、44.59%。资金面上,从融资资金、股票型ETF流入资金和上市公司回购三方面来看,资金均加速买入。

分析人士认为,货币政策先行,财政政策接力,市场仍具备进一步反弹的空间和动能,未来多维度增量资金可能流入A股市场。

● 本报记者 吴玉华

融资资金流入明显

自9月24日开启的本轮上涨行情以来,市场成交额明显放大。其中,10月8日,市场创下成交额纪录的3.48万亿元,9月30日-10月10日连续4个交易日成交额超2万亿元。

资金面上,融资资金、股票型ETF流入资金、上市公司回购在本轮上涨前后均出现明显变动。

从融资余额情况来看,数据显示,截至10月9日,A股市场融资余额报15780.71亿元,9月24日以来的7个交易日累计增加2170.86亿元,其中有6个交易日增加,仅在9月25日小幅减少1.52亿元。10月8日,融资余额单日增加1074.86亿元,创单日增加金额纪录。

行业层面,申万一级行业均出现融资余额增加,增加金额最小的综合行业为1.39亿元,非银金融、电子、计算机行业融资净买入金额居前,分别达306.54亿元、271.89亿元、186.51亿元,电力设备行业融资净买入超120亿元。个股方面,东方财富(300059)、中国平安、宁德时代(300750)融资净买入金额居前,分别为93.62亿元、31.70亿元、25.91亿元;海康威视(002415)、贵州茅台(600519)、科大讯飞(002230)融资净卖出金额居前,分别为15.32亿元、15.01亿元、10.08亿元。

而在9月24日之前的7个交易日中,融资余额累计减少149.69亿元,其中有6个交易日减少,仅在9月19日增加超19亿元。行业层面,申万一级行业中仅有色金属、综合行业出现融资余额增加,增加金额分别为0.61亿元、0.02亿元;电子、银行、食品饮料行业融资余额减少金额居前,分别为21.04亿元、13.53亿元、13.04亿元。个股方面,紫金矿业(601899)、天齐锂业(002466)、江淮汽车(600418)融资净买入金额居前,分别为3.69亿元、1.78亿元、1.39亿元;中国核电(601985)、宁德时代、工商银行融资净卖出金额居前,分别为3.91亿元、3.38亿元、3.22亿元。

自9月24日开启的本轮上涨行情以来,融资资金从之前的流出转为大量流入,并且大额净买入是从9月27日至10月9日。

股票型ETF流入资金和上市公司回购加速

在融资资金近日大额净买入的同时,市场的另一大增量资金——股票型ETF流入资金也不断增加,并且9月24日以来7个交易日的净流入金额相较9月24日之前的7个交易日大幅增加。

数据显示,截至10月9日,9月24日以来的7个交易日股票型ETF累计净流入超2800亿元。其中,华泰柏瑞沪深300ETF净流入超410亿元,易方达创业板ETF净流入超390亿元,南方中证1000ETF净流入超200亿元,嘉实上证科创板芯片ETF、易方达上证科创板50ETF均净流入超150亿元,易方达沪深300ETF、华安创业板50ETF、南方中证500ETF均净流入超120亿元。而在9月24日之前的7个交易日,股票型ETF累计净流入只有348.67亿元。

此外,上市公司回购相比之前也出现加速。数据显示,截至10月9日,9月24日以来的7个交易日A股共有387家上市公司实施回购,合计回购金额为70.57亿元,药明康德(603259)、温氏股份(300498)、伊利股份(600887)回购金额居前,分别为9.80亿元、2.64亿元、2.07亿元。

而在9月24日之前的7个交易日,A股共有123家上市公司回购,合计回购金额为18.72亿元,长春高新(000661)、信维通信(300136)、厦门国贸(600755)回购金额居前,分别为2.37亿元、1.96亿元、1.58亿元。

市场仍具备反弹空间和动能

数据显示,截至10日收盘,全A滚动市盈率为18.32倍,沪深300滚动市盈率为13.20倍。而本轮上涨前的9月23日,全A滚动市盈率为15.02倍,沪深300滚动市盈率为11倍。市场估值出现一定提升,但仍处于历史相对低位水平。

“货币政策先行,财政政策接力,A股市场反弹有望持续。”方正证券首席经济学家芦哲表示,往后看,赚钱效应显现有助于吸引场外资金入市。当前,外资低配中国资产,2023年以来新发基金水平处于历史低位,意味着增量资金的空间很大。结构上,关注估值分位数较低的板块。

“当前指数出现震荡调整的原因主要是短期上涨过快,获利回吐压力较大。”华金证券首席策略分析师邓利军表示,展望后市,短期震荡后进入结构性行情。从短中期维度看,政策提升信心从而提升股市估值的逻辑不变。从长期维度看,牛市形成的三个条件已基本具备:第一,政策方面,政策发力解决资本市场发展掣肘是牛市的基础,当前的资本市场政策已对解决股市供需不平衡的核心问题起到明显效果。第二,流动性上,多维度增量资金可能流入A股。第三,基本面上,工业企业盈利增速仍处在上行周期,全A盈利增速也有可能继续回升;并购重组、分红等政策有望长期改善A股上市公司盈利水平。

邓利军认为,行情已进入底部上涨的中期阶段,以结构性行情为主,科技、核心资产等成长可能占优。

增量资金方面,兴业证券首席策略分析师张启尧表示,随着中国股市回暖及经济企稳,资本追逐利润的本性下,欧美和“一带一路”沿线国家的资金有望掀起新一轮配置中国股市的热潮。中长期看,外资仓位的回补将驱动资金持续回流中国;当前国内机构对于权益资产的配置比重仍处在历史较低水平,后续随着其规模增长、仓位抬升,有望带动增量资金入市。

增量