透视43家上市券商半年报:前十座次大更迭 自营、资管业务分化显着

摘要: (记者徐蔚)受一级市场低迷、二级市场行情震荡的影响,证券行业上半年业绩整体呈现“双降”趋势。43家A股上市券商上半年合计实现营业收入2350.23亿元,同比下降12.69%;合计实现归母净利润639.

(记者徐蔚)受一级市场低迷、二级市场行情震荡的影响,证券行业上半年业绩整体呈现“双降”趋势。43家A股上市券商上半年合计实现营业收入2350.23亿元,同比下降12.69%;合计实现归母净利润639.61亿元,同比下降21.92%。

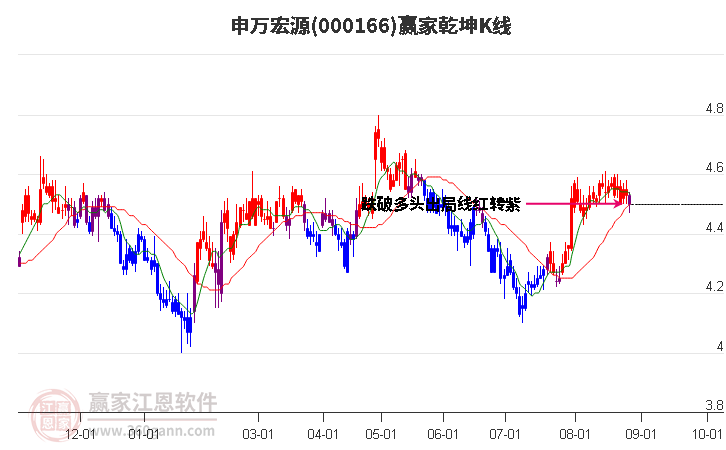

头部券商抗风险能力更加稳健,但前十格局迎来新一轮“洗牌”。海通证券由于业绩大幅波动已与头部阵营拉开差距,中信建投(601066)、中金公司(601995)等投行型券商排名逐步下滑,对投行业务依赖相对较低的老牌综合券商银河证券、申万宏源等位次均有所提升。

投行型券商“掉队”

43家上市券商中,多数头部券商在此轮行业周期中展现出了较强的韧性。中信证券稳坐头把交椅,营收及净利润均断层领先,是唯一一家半年归母净利润就超百亿元的券商。

除“一哥”实现“稳稳的幸福”之外,华泰证券、中国银河(601881)、国泰君安、广发证券、申万宏源紧随其后,营业收入均超过100亿元。盈利方面,华泰证券、国泰君安、招商证券、中国银河、广发证券的归母净利润均超过40亿元。

2024年以来,受资本市场环境变化的影响,券商在投行业务等方面普遍承受了较大的经营压力。在43家上市券商的主要营收来源中,投行业务手续费收入下滑最明显,43家上市券商合计为140.03亿元,同比下滑41.07%。

受投行业务拖累,多家投行型券商业绩下滑较为明显。头部券商中,中信证券、华泰证券、中国银河、国泰君安的营业收入同比下滑幅度在10%以内,而中信建设、海通证券、中金公司营业总收入同比下滑相对明显,均超过20%。

中金公司称,投资银行分部收入下滑主要是科创板跟投而持有的证券2024年上半年市值下降较2023年同期市值上升而带来的权益投资产生的损益净额变动;同时,投资银行业务手续费及佣金净收入也有所减少。

寻找新业绩支撑

从主营业务来看,与经纪、投行业务的普遍下滑相比,自营、资管业务的分化更为明显,各家券商表现各有千秋。

资管业务方面,43家上市券商上半年该业务手续费净收入合计为226.96亿元,同比微降1.44%。多家券商表现出色,有25家上市券商的资管业务手续费净收入实现同比增长。其中,财达证券(600906)、国联证券(601456)、南京证券(601990)、首创证券(601136)、西南证券等5家券商资管业务净收入同比增幅均超100%;此外,国信证券、西部证券(002673)、东吴证券、长江证券、国元证券、东兴证券、东北证券的资管业务净收入同比增幅也均超50%。

作为第一大收入来源,上市券商自营业务收入的表现颇受市场关注。上半年,43家券商实现自营业务收入749.72亿元,同比下降8.65%。其中,有15家券商自营收入实现正增长。

申万宏源非银金融行业首席分析师罗钻辉表示,二季度券商延续压降方向性权益配置,增配固收及其他权益工具(高股息策略),为此,自营业务仍是券商上半年业绩的主要驱动。

下滑,净收入