符合预期!A股上半年红盘收官!你在股市中赚到钱了吗?下半年投资机会这样抓→

摘要: 6月30日,A股上半年收官日“喜气洋洋”,沪指收涨0.5%报3591点,创业板指涨逾2%报3477点。回望A股上半年走势,总体表现如何?有何启发?A股下半年怎么走,将呈现哪些市场特征?

6月30日,A股上半年收官日“喜气洋洋”,沪指收涨0.5%报3591点,创业板指涨逾2%报3477点。

回望A股上半年走势,总体表现如何?有何启发?A股下半年怎么走,将呈现哪些市场特征?投资方面有何建议,需要注意哪些风险?

数位业内分析人士在接受《国际金融报》记者采访时表示,A股上半年总体呈现出区间震荡走势,投资者可以从中认识到,业绩才是驱动股价上涨的核心,而估值又是衡量股价高低的标准。下半年A股可能较难实现全面性上涨行情,大概率会呈现出结构性行情,或在事件和情绪催化下,细分行业或主题不断轮动。半导体、新能源车、光伏、医药等行业配置提及较多。

上半年你赚钱了吗

总体来看,上半年A股走出“大涨后大跌再震荡反弹”的过山车般行情。春节前后大起大落,此后进入震荡行情。四五月份以来,随着一波人民币快速升值,叠加流动性边际宽松,A股震荡上行。

指数方面,上半年沪指上涨3.4%,深证综指年内涨近6%,创业板指涨逾17%。沪深300指数年内涨幅不超过1%,中证1000指数涨幅超过6%。

板块方面,钢铁、电气设备、化工板块成份年内涨幅(总市值加权平均)超过22%,非银金融、家用电器、农林牧渔板块成份年内跌幅(总市值加权平均)逾10%。

个股而言,255家上市企业年内涨幅超过100%,纳微科技、【凯立新材(688269)、股吧】涨幅领先。

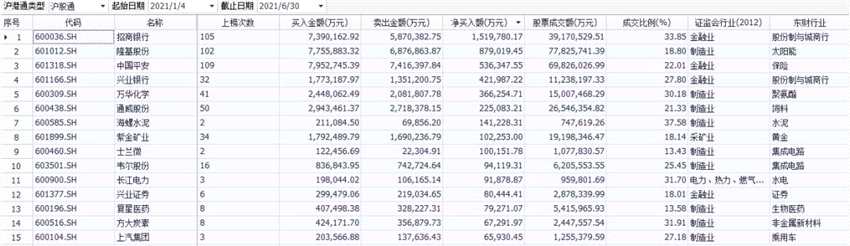

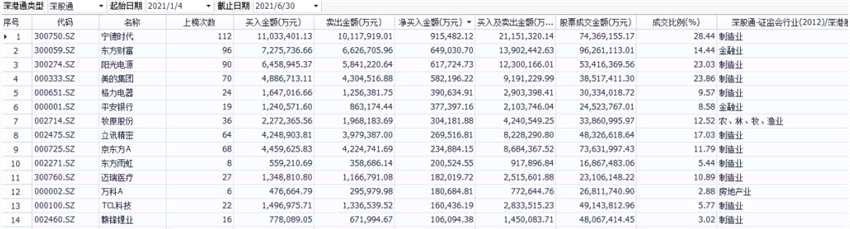

北上资金流向方面,上半年净流入2237亿元,沪股通净买入为925亿元,深股通净买入1311亿元。招商银行、隆基股份(601012)、宁德时代(300750)、东方财富(300059)等个股被“狂买”。

结构性波动有何启发?

优美利投资总经理贺金龙对《国际金融报》记者表示,上半年A股呈现结构性波动,风格变换较快,内部分化明显。业绩增速是决定因素,年初核心资产被“拥抱”大涨,之后大回调再震荡反弹,尤其是业绩确定性强的高增长品种反弹至前期高点,甚至创出新高。投资者可以从中认识到,业绩才是驱动股价上涨的核心,而估值又是衡量股价高低的标准。今后的投资策略和方法,不管在任何行业赛道,始终是应该去围绕这些逻辑来做决策。

私募排排网基金经理胡泊对《国际金融报》记者说,上半年A股在流动性充沛情况下,以科技、医药、消费为代表的核心资产都有较好表现,尤其是小盘成长股更是“牛股频出”。

“上半年A股以‘分化’为重要特征。”圆融投资股票部总经理王将向《国际金融报》记者分析,指数方面,以创业板为代表的成长股指数创出年内新高,上半年涨幅17%,而沪深300上半年仅微涨;行业方面,新能源汽车、光伏、CXO、医美、次高端白酒等表现强势,而事实上,这些强势行业当中的个股分化也非常显着。

建泓时代投资总监赵媛媛向《国际金融报》记者分析,A股上半年总体呈现出区间震荡走势。在中国人民银行货币政策完全中性的情况下,指数涨跌跟国外央行尤其是美联储的货币政策预期(美国实际利率)、汇率、北上资金进出A股的力度紧密相关。板块的风格切换上,尤其是新能源车、医美、化工等行业的阶段性表现也跟北上资金关系较大。凭自身持续景气上行,CRO和半导体行业也取得了超额收益。电子行业自去年下半年就因宅办公即进入景气周期,今年更是因为汽车消费复苏和汽车智能化加速上行,该趋势可能持续至明年。

格上旗下金樟投资研究员董海博在接受《国际金融报》记者采访时表示,上半年A股整体风格呈现再平衡的特点,前期涨幅较大的食品饮料、家用电器等板块在6月跌幅靠前,而电气设备、电子等板块涨幅居前。这与近期公布的工业企业利润数据其实是互为映照的,5月工业企业利润数据中,上游原材料行业和中下游的医疗、电子等行业盈利比较突出,在A股盘面上也受到资金青睐,这说明目前这波行情虽然受到流动性方面的影响,但盈利的影响仍然非常突出,投资者择股时需要注意投资标的的性价比。

下半年A股市场怎么走?

金辇投资董事长曹剑飞对《国际金融报》记者表示,考虑到国内外经济恢复节奏不一致,以及供需短期地域性错位等因素,或将带来更加复杂的宏观政策环境,预计下半年A股出现全面大牛市的可能性小。与美国相比,国内流动性相对充裕,成长股估值回落至合理区间,成长类权益投资性价比高。

“需要注意的风险一是宏观不确定性,如果利率上行超预期,将会压制权益资产的估值水平;二是留意部分行业景气度的下滑。”王将预计A股分化特征将会延续到下半年,并成为一种常态,这也意味着随着市场有效性和专业程度的提高,对于精耕细作的要求越来越高。

董海博指出,下半年市场扰动因素仍然较多,美联储收紧QE的预期何时落地、海外供需恢复情况如何、国内经济复苏过程中的结构性问题等都需要关注,预计下半年A股大概率将回归震荡行情,β机会减少,选股难度增加。

贺金龙提出,投资者应关注中报披露窗口期,核心资产将会继续分化。投资者还要注意业绩低于预期、宏观经济数据低于预期、货币及财政政策支持力度变化、外围货币政策造成的流动性变化等风险。

“在流动性很难出现骤然转向的情况下,预期市场出现系统性风险的可能性较低,依然看好下半年A股市场整体行情,但也要关注美联储流动性政策转向性以及人民币升值情况。”胡泊认为,下半年A股可能较难实现全面性上涨行情,大概率会呈现出结构性行情,或在事件和情绪催化下,细分行业或主题不断轮动。

板块、个股如何选择?

王将建议下半年重点关注制造、科技和可选消费等方向。

胡泊建议,与目前中国整体战略相符的硬科技产业链仍在壮大,包括新能源汽车、半导体、光伏等产业,有望维持较高的景气度,并且容易产生新的牛股。

董海博建议甄选优质个股分批建仓、长期持有。建议加强对于个股的研究,不要盲目跟风板块。

赵媛媛指出,由于国内名义利率将在下半年持续下降,市场风险偏好将显着提升,成长类和主题类股有望取得超额收益。华为生态、半导体上游、物联网所对应的电子/计算机股票,以及先进制造、军工上游将有望获得超额收益。如出现美国疫情恶化或其他情况导致的人民币升值时间段,则优先考虑新能源、医美、CRO等偏消费的优秀赛道。

贺金龙提醒要注意估值和业绩增速的匹配增长来选择投资标的,半导体、医美、消费等板块半年报业绩有望保持高增速,但在三季度后或将回落,投资者可不断挖掘中小市值的优质成长型标的。尤其关注具备内外需求共振、高盈利且有望超预期业绩表现的企业,如电子、化工、消费等行业及相关细分领域。

曹剑飞强调,尤其是半导体、新能源车、光伏、医药等行业盈利增速及确定性相对较高,高景气或将带来结构性牛市。近期成长股估值触底回升只是本轮结构性牛市的起点,判断依据主要有以下四点:

第一,国内“先进先出”,经济增速放缓,流动性将保持宽松。预计国内政策重点将重回经济增长,流动性中短期将保持适度充裕,成长股估值迎来抬升阶段,半导体、新能源车等业绩增速确定性强的板块或将得到更多政策支持。

第二,海外“后进后出”,需求端报复性修复,核心CPI压力持续。美股科技股处于历史高位,如果Taper超预期进行,或面临估值、股价双杀,考虑国内外科技股历史分位及流动性边际变化倾向,海外成长风格资金将持续流入国内。

第三,疫情引发制造业价值重估,欧美加速“制造业回流”,国内政策重点从服务业转向制造业。

第四,业绩增速亮眼,ETF规模扩容明显,科创板或临基本面、资金面双重行情。市场风险主要来自海外。美股处于高位,且核心通胀压力较大,如果美联储紧缩进程超过市场预期,美股或面临深度调整,A股走势相对独立,但也会受到一定影响。

记者:朱灯花

半导体