债市泡沫发酵中弱势品种持续走低

摘要: 自6月股市泡沫破裂以来,逐利资金寻找到下一个入口,凶猛涌入债市。先是公司债大涨,而后是国债现券和国债期货大涨,投资者热情满怀,债市泡沫正在被吹大;而商品期货则持续弱势,铝、螺纹钢等受到国内需求主导的品

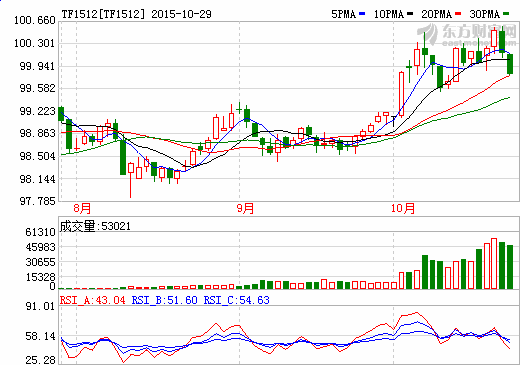

自6月股市泡沫破裂以来,逐利资金寻找到下一个入口,凶猛涌入债市。先是公司债大涨,而后是国债现券和国债期货大涨,投资者热情满怀,债市泡沫正在被吹大;而商品期货则持续弱势,铝、螺纹钢等受到国内需求主导的品种,没有最低只有更低。商品和债市走势持续分化,市场参与者如何理解当前市场运行现状,并且应当关注哪些市场风险呢?

自6月股市泡沫破裂以来,逐利资金寻找到下一个入口,凶猛涌入债市。先是公司债大涨,而后是国债现券和国债期货大涨,投资者热情满怀,债市泡沫正在被吹大;而商品期货则持续弱势,铝、螺纹钢等受到国内需求主导的品种,没有最低只有更低。商品和债市走势持续分化,市场参与者如何理解当前市场运行现状,并且应当关注哪些市场风险呢?

股市泡沫破裂之后,市场交易者参与债市的热情高涨,尤其是在央妈“双降”以后,利率下行周期预期更加强烈,无风险利率下降利好支撑债市现券和国债期货价格。但是,我们仔细研究公司债,发现这一信号值得警惕,即公债收益率和国债收益率之间的信用利差正在收窄,并且已经处于2011年以来的最低水平。信用利差处于历史极端低位,那么未来是否会急剧上升?而信用利差急剧上升又意味着什么?对市场将产生何种影响?

当前债市火热是建立在高杠杆、结构化产品大行其道,以及宽松货币预期的框架之上。如果企业债的违约潮袭来,那么信用利差将会急剧放大,这无疑将对债市产生冲击,尤其是高杠杆结构化产品的性质决定了投资者风险容忍度其实是很低的。

从整个宏观环境看,当前债市是在经济下行、需求端萎靡、供应端企业面临资金紧张和产品销售价格下跌的背景下产生的,债市表现与经济基本面出现背离。这种背离最终将会如何收敛,市场参与者应该关注。

与大宗商品价格走势密切相关的煤炭钢铁企业和房地产企业发行的债券,也受到市场关注。中钢兑付危机事件表明了国家维护刚性兑付的决心,但如果更多企业出现兑付危机,市场可能会逐渐改变对刚性兑付的预期。

过渡到大宗商品市场,受国内需求驱动的黑色产业链上的品种,螺纹钢、铁矿石价格继续走低,有色金属中的铝锭更是连续逾十多日下跌,熊市气氛浓厚;在更加宏观的品种中,铜、黄金、原油等波动也较大,美联储是否年内加息让市场难以形成一致预期,虽然三大宏观品种受各自基本面因素影响,但整体走向还是较为真实地反映了目前的市场心态。展望债市,最大的风险在于泡沫的破裂以及对市场的影响,对于商品来说,空头也需要防范反弹风险。

市场,风险,泡沫,国债,品种