“5·19”行情会否重演 十倍股身上的三大基因

摘要: 第1页:美股重挫大A抗跌!18年前“5·19”行情会否重演?第2页:近5年逾千只股票涨幅翻倍十倍牛股身上有三大基因!第3页:股价向左业绩向右五维度狩猎绩优超跌股近5年逾千只股票涨幅翻倍十

美股重挫 大A抗跌!18年前“5·19”行情会否重演?近5年逾千只股票涨幅翻倍 十倍牛股身上有三大基因!股价向左业绩向右 五维度狩猎绩优超跌股

近5年逾千只股票涨幅翻倍十倍 牛股身上有三大基因!

市场走势低迷,A股伤情报告重出江湖。但从近5年走势来看,虽然期间经历牛熊轮回,仍有千余只股票涨幅翻倍。其中不同个股涨幅差异巨大,有涨幅超过10倍的大牛股,也有涨幅相对较少的优质股。不同选股策略的投资收益有天壤之别,研究哪些因素对股价涨幅影响最大,对后期选股有积极的意义。

5年千余只股票涨幅翻倍

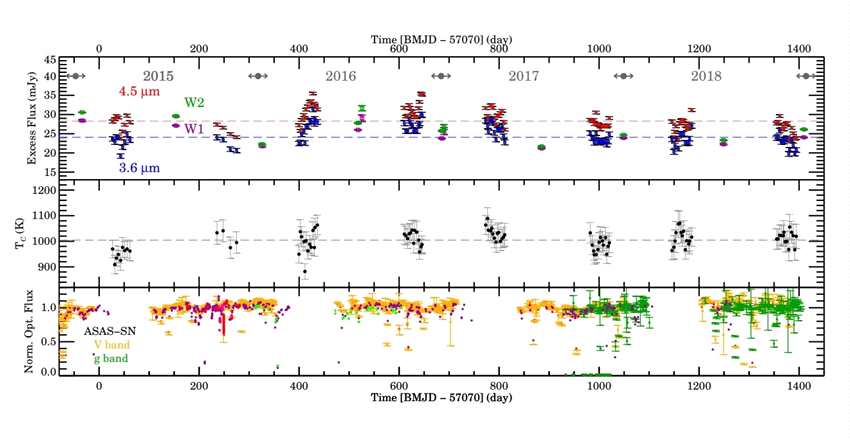

如果把时间拉长来看,以2012年初为起点,近5年来超1000只股票涨幅翻倍,逾500只股票涨幅超1.9倍以上,69只个股涨幅超5倍,11只个股涨幅超过10倍。期间上证指数累计涨幅仅有40%,远低于翻倍股收益。

此次统计范围是2012年前上市的2300只股票,尽管近5年间市场历尽牛市狂欢和股灾颤栗,仍有不少个股价格远超过5年前起点,下跌个股占比不足1成。

假设在2012年初买入所有股票,每只股票都买1股,暂称为全股票组合,共需花费2.86万元。截至今年5月12日,这些股票最新市值是6.78万元,较买入时的2.86万元上涨137%,年化收益率为18.84%,中长期来看A股有显著正收益。同期上证指数年化收益率仅有7%左右,这也反映上证指数并不能作为A股收益情况的唯一参考指标。

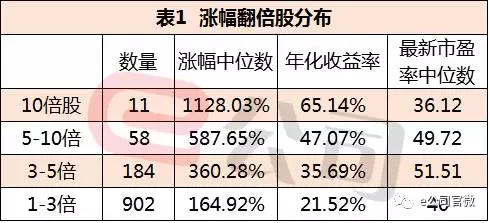

具体来看,2300只股票中有1155只股票涨幅翻倍,占比约5成。将翻倍股按涨幅区间分为10倍股、5-10倍股、3-5倍股和1-3倍股4组,不同组年化收益率差别巨大。其中11只10倍股涨幅中位数是11.28倍,年化收益率高达65.14%,忽略时间长短因素,该收益远超股神巴菲特近年来20%左右的水平。近8成股票涨幅在1-3倍之间,年化收益率为21.52%,略高于全股票组合近3个百分点。从估值水平来看,虽然10倍股涨幅巨大,但估值相对处在低位,中位数有36倍左右,在一定程度反映这些股票有较好基本面支撑。涨幅在为3-5倍和5-10倍的股票平均估值水平相对较高,在50倍左右。

哪些因素造成涨幅差异

千余只涨幅翻倍股中,有大涨超10倍的牛股,亦有涨1~3倍的优质股,哪些因素造成涨幅差异是本文重点关注的问题。我们筛选盈利能力、成长能力、融资规模等指标,分析涨幅不同的股票有何特点,得出如下结论:

1、成长能力越强,涨幅越大。

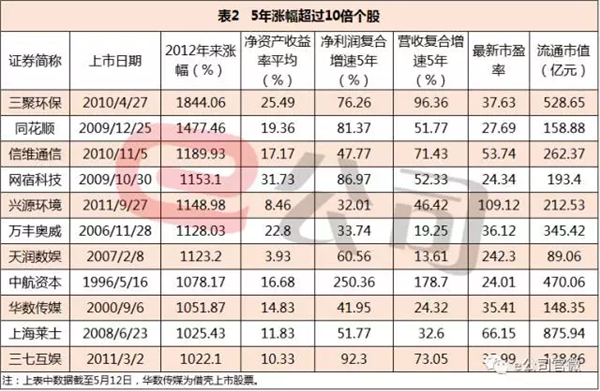

数据分析发现,成长性是股价上涨的催化剂。公司成长性越高,近5年涨幅越大。从相关系数来看,代表公司成长能力的营收、净利近5年复合增速和股价涨幅正相关,且在统计学意义上显著。从分组数据来看,随着翻倍股涨幅下降,营收和净利增速快速收窄。10倍股营收、净利增速中位数分别是51.77%、60.56%,比上涨1-3倍的股票分别高出38、45个百分点。具体来看,11只涨幅超过10倍的股中,有8只营收和增速都超过老板电器。涨幅居首的三聚环保五年累计上涨18倍,年化收益率80%,是当之无愧的大牛股。该股业绩同样耀眼,近5年营收和净利复合增速分别是96.36%、76.26%。网宿科技也是股价和和高成长齐飞的典型,股价5年上涨11.53倍,营收和净利复合增速分别是52.33%、86.97%。其它类似个股还包括信维通信、兴源环境等。值得注意的是,业绩增速的稳健性并非股价走强的必要条件,不少业绩弹性较高的股票在短时间内快速实现上涨。典型如赢家财富网,近5年营收增速分别是-20.09%、6.89%、44.44%、442.91%、20.23%,业绩在2014、2015年呈现爆发式增长,股价也在2015年牛市期间达到顶峰,此后业绩和股价齐落,但至今仍有14.77倍涨幅。

2、市值越小,涨幅越大。

市值大小是影响股价差异的另一个重要因素,小市值偏好在过去的几年尤为明显。统计数据显示,翻倍股涨幅和2012年初流通市值显著负相关,不同组别数据也得出这一结论。如10倍股在2012年初期市值中位数是8.85亿元,1-3倍股为15.52亿元,二者相差近7亿元。10倍中仅有3只股票市值在10亿元以上,三聚环保2012年初流通市值为13.97亿,赢家财富网、网宿科技、万丰奥威等流通市值均在10亿元以下。究其原因,小市值股票有更大的成长空间和业绩弹性,在交易层面有更好的活跃度和流动性,在其它条件近似的情形下,更容易受到资金青睐。比如业绩白马股贵州茅台、格力电器近5年虽然业绩增长稳定,但都不在10倍股行列。

3、定增融资额越高,涨幅越大。

研究结论显示,近5年上市公司定增融资总额也是影响股票涨幅的关键因素之一。定增融资额越高,股价涨幅越大。从不同组的数据来看,10倍股增发募资中位数为23.18亿元,较1-3倍股高出近18亿元。从相关系数来看,个股涨幅和增发募资金额显著正相关。近年来上市公司受益于再融资宽松环境,不少公司借力资本市场,依靠外延式增长使得业绩实现质的飞跃。10倍股中除赢家财富网之外,全都实施过定向增发。如网宿科技在2016年定增募资35.7亿,投资社区云项目、海外CDN 项目和云安全项目,在原有业务基础上进行进一步升级拓展。上海莱士近年通过一系列收购确立了国内血液制品行业龙头的地位,先后定增募资77亿收购邦和药业、同路生物,但业绩增速并不稳定,今年一季度公司营收、净利双双下滑。三七互娱也通过先后两次定增,由原来的汽配业务转型为热门网游概念股。再融资繁荣的同时伴生不少乱象,如高估值、高溢价、高业绩承诺、业绩增长可持续等等,忽悠式重组也是监管层近期着力整治的对象。从长远来看,依靠外延式增长的逻辑或将发生较大改变,单纯依靠花钱买业绩实现增长的模式将很难持续。

4、盈利能力越强,涨幅越大。

从数据统计结果来看,和前3个因素下相比,盈利能力影响相对较弱。从表中可以看出,涨幅越高的组中,代表盈利能力的净资产收益率越高。10倍股净资产收益率中位数是16.68%(近3年平均值,下同),比涨幅在1-3倍的股票高出约9个百分点,组差小于其它几项因素。相关系数检验也佐证这一结论,股票涨幅和净资产收益率指标正相关,且在统计学意义上显著,但相关性小于其它三项因素。具体来看,12只10倍股中,网宿科技净资产收益率是31.73%,超过贵州茅台,三聚环保、万丰奥威净资产收益率也在20%以上。

5、其它。

除上述指标之外,研发投入和收益率也正相关,10倍股研发投入占营收比重为3.87%,较1-3倍股高出约1.9个百分点。研发投入是高成长个股的主要动力之一,如10倍股网宿科技近三年研发投入占比都在10%左右。股息率是我们关注的另一个重要指标,从数据分析来看股息率和收益率成反比,这和常规认识有所差异。我们认为出现这种情况的主要原因是,近5年来收益较高的股票小市值因子明显,但从实际情况来看,股息率较高的股票整体市值较大,因此股息率和收益率成反向相关。其次,股息率指标以股价为分母,是个动态指标,静态衡量和涨幅之间的关系存在偏差。

此外,上述分析因素都是能够量化的,忽略了重要的行业和题材等中观因素,这是影响股价走势的重要因素之一。

小结

以史为鉴,可以知兴替。5年前股市处在寻底过程中,走势并不喜人,但如今回头再看,在当时买入并持有,假以时日,即使大盘巨震仍有不菲收益。

梳理10倍牛股的成长之路,有如下特点:

首先,其所属行业大多具备高景气度,顺应国内经济发展的大潮流。如涨幅居首的三聚环保属于能源净化产品和服务,万丰奥威受益于近年来在中国快速崛起的汽车消费。

其次,10倍股盈利能力和成长能力具备显著优势,一方面和其所处行业关系较大,伴随行业高速增长,公司业绩也呈现出高增长,股价年化收益和业绩增速高度匹配;另一方面,10倍股大多在新兴行业成熟过程中奠定龙头低位,具备相应的竞争优势,其盈利能力在这一过程中也不断增强。

第三,10倍股在5年前市值普遍较小,中位数不足10亿,具备更大的上涨潜力。一方面小市值公司随着行业发展,具备更大的成长空间;另一方面近5年来再融资环境相对宽松,小市值公司更容易借助资本市场力量进行扩张,相对较高的定增融资规模也佐证这一点。此外,相对高水平的研发投入也是10倍股的重要特征之一,保持技术优势是持续高盈利能力的保障。值得一提的是,估值因素对股价涨幅影响偏弱。

总体而言,短期来看A股市场炒作风气盛行,但从长期来看价值投资并未缺席,相关指标都能很好的印证这一点。随着市场不断成熟和规范,未来这一理念有望更加凸显,伴随上市公司真金白银的成长一起分享收益,才是长久之计。(证券时报)

美股重挫 大A抗跌!18年前“5·19”行情会否重演?近5年逾千只股票涨幅翻倍 十倍牛股身上有三大基因!股价向左业绩向右 五维度狩猎绩优超跌股

股价向左业绩向右 五维度狩猎绩优超跌股

大盘连续收出四根阳线后近两日再度陷入调整。在市场调整时,具有业绩支撑且超跌个股,往往具有较高的安全边际。

4月10日以来,大盘开启了一轮下跌,5月11日沪指盘中一度下探至3016.53点后出现了反弹,连续收出四根阳线后,近两日大盘再度陷入调整。

本轮调整中,题材股受到的“伤害”较大。相反,以贵州茅台、格力电器等为代表的绩优蓝筹股却受到市场的“垂青”,股价一路上扬,并频创历史新高。A股市场逐渐回归价值投资,具有业绩支撑且超跌个股有望受到市场青睐。

与此同时,被视为“聪明钱”的沪股通、深股通资金,自4月10日大盘调整以来合计净流入260.96亿元。其中,沪股通期间累计净流入资金71.11亿元,深股通累计净流入资金189.85亿元。沪股通、深股通资金擅长抄底,对于具有业绩支撑的绩优股往往情有独钟。

数 据宝结合上市公司近两年业绩、本轮下跌以来市场表现等数 据筛选出真正具有成长性的超跌个股,具体条件如下:

1、2015年和2016年盈利且同比增长超20%;

2、一季度盈利且同比增长;

3、中期业绩预告类型为预增、预盈,或暂未披露中期业绩预告;

4、4月10日以来跌幅超10%;

5、4月10日以来累计换手率超过100%。

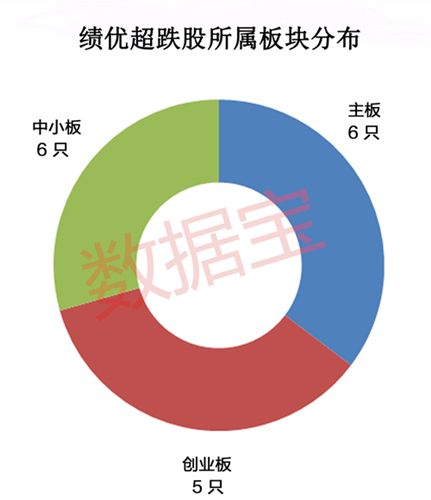

经过以上5个条件筛选后,17只个股浮出水面。

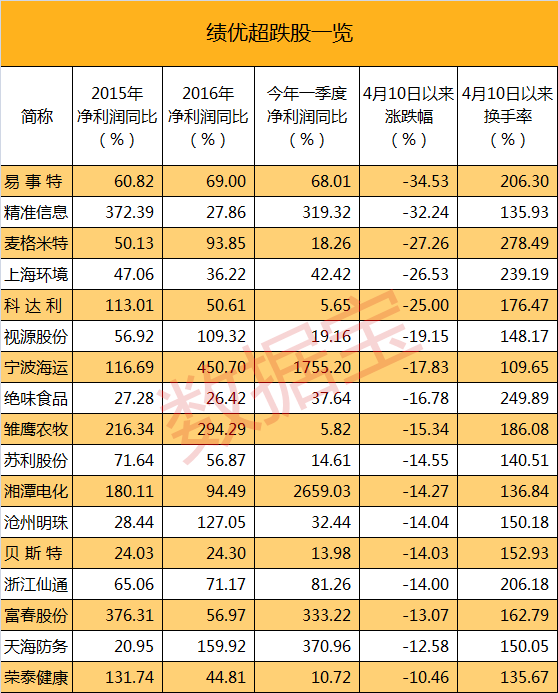

雏鹰农牧受益于猪价上涨,业绩均保持了高速增长,2015、2016年业绩同比增幅分别为216%、294%。随着猪价回落,雏鹰农牧今年中期业绩增速放缓,按照增幅中值计算,增幅为54%。

宁波海运近两年多来业绩也一直保持高速增长,2015年、2016年、2017年一季度业绩连续高增长,同比增幅分别为117%、451%、1755%,该公司4月29日公告上半年累计净利润同比也有大幅度增长。

上述17家公司中,目前已有9家公司发布了今年中期业绩预增公告,有6家明确公布了业绩增幅范围,其中湘潭电化预告今年中期业绩增幅最大,受益于电解二氧化锰产品销量较上年同期增长以及上年同期有电解金属锰生产线停工损失,公司今年中期归属于上市公司股东的净利润将同比增长280.81%至329.78%。

在市场震荡下行过程中,换手率较大的个股,说明弱市中比较活跃。从4月10日以来换手率来看,麦格米特累计换手率达278%,位居榜首。此外,绝味食品、上海环境、易事特、浙江仙通4股累计换手率也超过200%。

从市场表现来看,4月10日以来,沪指累计下跌5.98%。17股中,易事特累计下跌34%,跌幅最大;精准信息、麦格米特、上海环境、科达利跌幅也远超沪指,均下跌超过20%。(数 据中心 刘湘琴)

涨幅,10,业绩,股票,来看