默克看好中国面板加码LCD研发投入 5股受关注

摘要: 第1页:看好中国面板业默克在华加码LCD研发投入第2页:深天马A:LCD涨价及AMOLED产能爬坡双轮驱动业绩有望快速增长第3页:强力新材:主营收入稳步提升LCD业务逐步发力第4页:德豪润达:LED行

看好中国面板业 默克在华加码LCD研发投入深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长强力新材:主营收入稳步提升 LCD业务逐步发力德豪润达:LED行业竞争加剧 公司毛利表现承压奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海TCL集团:经营底部已现 改善趋势可期

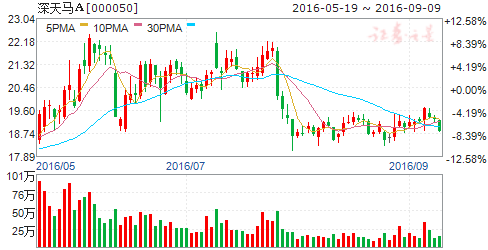

深天马A

深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长

类别:公司研究 机构:国金证券股份有限公司 研究员:骆思远 日期:2016-08-29

业绩简评

公司发布2016年上半年业绩:营收同比下降3.26%至49.7亿元,净利润同比增长2.88%至2.64亿元,EPS0.188元,业绩符合预期。

经营分析

Q2营收小幅下降,盈利能力有所提升:2Q16,营收同比下滑6.66%至25.2亿元,净利润同比上升36%至1.74亿元,公司通过不断优化产品结构,立足在智能手机、平板电脑、智能穿戴以及车载、医疗、POS、HMI市场的发展,并积极拓展智能家居、充电桩、无人机、AR/VR等新兴市场,盈利能得到了较好的提升,上半年毛利率达到19.53%,同比提升3.41%。

中小尺寸面板涨价持续,下半年业绩有望快速增长:去年开始,日本、韩国逐渐关停多家LCD面板厂,今年上半年国产手机品牌出货量大幅增长,从3月份开始,中小尺寸面板出现价格上涨并伴有缺货现象,公司受益明显,目前产能已经开足,托管的厦门天马5.5代LTPS产线已在国内率先实现满产满销,新增的一条6代LTPS产线产能也逐步开始量产,预计涨价有望延续到明年一季度,公司下半年业绩有望快速增长,此外,厦门天马注入上市公司预期也越来越强烈。AMOLED产线量产出货,明年有望逐步释放业绩:上海天马第5.5代AMOLED生产线已开始向移动智能终端品牌大客户量产出货,并在不断提升良率,技术逐步成熟后,有望在武汉天马快速复制,武汉天马5.5代AMOLED产线正在加速推进,明年有望投产。AMOLED屏幕在手机上的应用势不可挡,国内手机品牌对AMOLED屏幕需求迫切,公司在AMOLED产业布局上和客户资源上具有较好的卡位优势,明年AMOLED业务有望逐步贡献业绩。

投资建议

我们预测公司2016/2017/2018年EPS分别为0.53/0.71/0.92元,考虑到公司既抓住了现有中小尺寸LTPS需求增长,又掌握了未来中小尺寸AMOLED显示面板的关键技术,有望迎来快速发展,维持“买入”评级。

风险

中小尺寸显示面板竞争加剧,价格下降;AMOLED量产规模不及预期。

看好中国面板业 默克在华加码LCD研发投入深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长强力新材:主营收入稳步提升 LCD业务逐步发力德豪润达:LED行业竞争加剧 公司毛利表现承压奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海TCL集团:经营底部已现 改善趋势可期

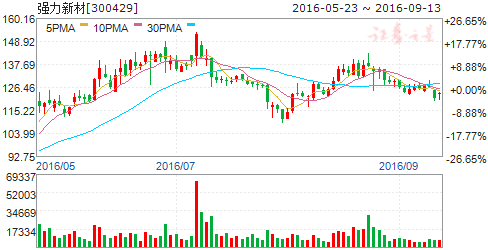

强力新材

强力新材:主营收入稳步提升 LCD业务逐步发力

强力新材 300429

研究机构:中信建投证券 分析师:罗婷 撰写日期:2016-08-26

事件

公司于08月23日发布2016年半年度报告,上半年营业收入为1.79亿元,同比增长21.66%;归母净利润为0.56亿元,同比增长37.27%;扣非后的归母净利为0.45亿元,同比增长23.13%。

简评

业绩符合预期

本次公司半年度业绩符合预期,公司实现营业收入1.79亿元,较上年同期增长21.66%;归母净利润0.56亿元,比上年同期增长37.27%。本次公司业绩的提升,主要得益于公司销售收入比去年同期增长,进而带动公司利润增长。公司本期扣非后的归母净利为0.45亿元,同比增长23.13%,其中,公司受非经常性损益项目中的政府补助性收入影响较大,上半年取得政府补助性收入0.14亿元。此外,受销售收入增长影响,公司三项费用均正常有所增加,其中,财务费用变化较大,同比增加88.30%,主要是因本期没有贷款利息而上年同期有贷款利息、加之人民币持续贬值所导致。

主营产品光刻胶专用化学品推动销售收入增长

公司主要产品为光刻胶专用化学品,目前,光刻胶用光引发剂产能为1300吨/年,光刻胶树脂产能为2000吨/年。2015年,公司新募投“年产235吨光刻胶专用化学品项目”,随着项目陆续建成投产,公司光引发剂及光刻胶树脂产能将分别提升至1535吨/年、6760吨/年,这将大幅提升公司主营业务的竞争力与盈利能力。此外,6月公司正式完成收购佳英化工,光刻胶专用化学品原材料供应进一步稳定,业务向上游产业链延伸。2016年上半年,公司四大类业务销售收入均比去年同期有所增长:PCB光刻胶专用化学品销售收入增长19.07%,其中PCB光刻胶光引发剂销售收入比上年同期增加17.14%,毛利率增加0.80%,继续保持公司在市场竞争中的优势,而PCB光刻胶树脂销售收入比上年同期增加24.23%,毛利率增加2.32%,主要原因在于销售数量的不断扩大带动规模效应,从而使本期单位成本相对去年同期有所减少;LCD光刻胶光引发剂销售收入增长30.06%;半导体光刻胶光引发剂销售收入增长91.61%,其他用途光引发剂(非光刻胶领域使用)销售收入增长30.29%。公司销售收入整体稳步提升。

优化业务结构,积极向LCD靠拢

目前,公司稳步跻身LCD市场,产品已被三菱化学、LG、东京应化等世界著名LCD光刻胶厂商采用。2015年,公司LCD光刻胶专用化学品业务占比提升至35%,利润占比高达46%;2016年2月,公司变更募投项目,拟将原募投项目中的PCB光刻胶光引发剂产能由540吨减少为140吨,新增LCD光刻胶光引发剂产能15吨,反映了公司跟随市场发展优化业务结构、积极向LCD业务转型的长远规划。2016年上半年,公司LCD光刻胶光引发剂营业收入达0.65亿元,同比增长30.06%,毛利润占公司利润总额比例超过70%,成为公司业绩增长的有力支撑点;而本期LCD光刻胶光引发剂毛利率为75.69%,比去年同期略微下降3.97%,主要原因在于公司为进一步占领市场份额、增加销售数量从而主动调整了销售价格。

联手昱镭光电,切入布局OLED领域

公司6月与昱镭光电、韵金投资、淇闻投资签署投资合作协议,拟共同出资设立常州强力昱镭光电材料有限公司(强力新材和昱镭光电持股比例分别为34.55%、44.91%),主要从事OLED有机材料、聚酰亚胺溶液及薄膜、OLED封装材料、光刻胶等电子材料的研发、生产和销售。昱镭光电是知名OLED发光材料生产企业,拥有关于OLED有机材料的多项专利及成套生产检测技术;而OLED技术性能优越,其柔性特质在手机、平板、可穿戴设备等显示领域大有可为,目前处于产业高速发展期,上游材料供应稀缺,未来市场空间广阔,这使得公司有望充分受益于产业发展大趋势。

预计16~18年EPS分别为1.77、2.21、2.68元,维持增持评级。

看好中国面板业 默克在华加码LCD研发投入深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长强力新材:主营收入稳步提升 LCD业务逐步发力德豪润达:LED行业竞争加剧 公司毛利表现承压奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海TCL集团:经营底部已现 改善趋势可期

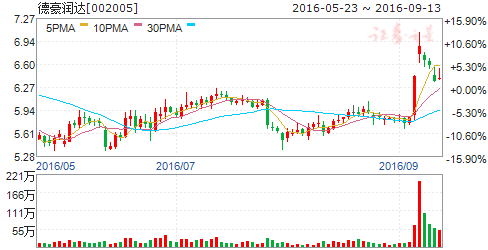

德豪润达

德豪润达:LED行业竞争加剧 公司毛利表现承压

德豪润达 002005

研究机构:平安证券 分析师:刘舜逢 撰写日期:2015-09-01

LED芯片价格继续下滑,公司整体毛利率下行:公司15年上半年营收增长6.15%,主要因为LED行业竞争加剧,相关LED芯片、照明产品价格继续下滑,公司主要LED芯片及应用产品营收同比下降5.53%。产品毛利率方面,公司上半年综合毛利率下降5.66个百分点,主要是受LED芯片及应用类产品价格下跌及公司高毛利率类LED产品占比下降的影响,上半年公司LED产品整体毛利率下降9.48%,降幅明显。

下半年经营状况展望:我们对公司下半年经营改善保持谨慎(不考虑并购影响),主要因为:1)厨房电器市场行业竞争格局稳定,行业增速不会有明显变化,加之国内房地产市场不景气,导致新增需求放缓;2)LED行业竞争愈演愈烈,LED芯片及下游照明产品价格的持续下跌给企业造成更多压力。虽然LED的渗透率在不断提升,但是LED芯片和照明企业的盈利空间不断被压缩,我们认为公司未来整体毛利表现仍将会受到LED芯片和照明价格下跌拖累;3)公司将持续调整LED业务产品结构,如果高毛利LED显示屏产品收入占比仍继续减少,短期内公司毛利率难以稳企。

投资建议:鉴于公司所处LED行业竞争日益加剧,我们预计德豪润达2015/2016年的营收为49.18亿元和62.66亿元(原为59.25和93.31亿元),摊薄每股收益为0.03元和0.05元(原为0.26/0.44元),对应的PE为225倍和152倍,评级由“强烈推荐”下调至“推荐”。

风险提示:LED芯片毛利率进一步下滑。

看好中国面板业 默克在华加码LCD研发投入深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长强力新材:主营收入稳步提升 LCD业务逐步发力德豪润达:LED行业竞争加剧 公司毛利表现承压奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海TCL集团:经营底部已现 改善趋势可期

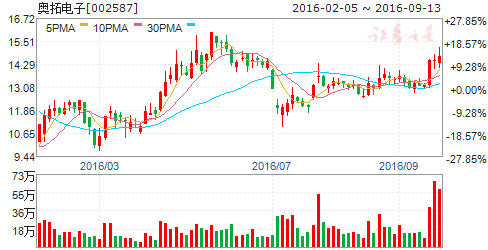

奥拓电子

奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海

奥拓电子 002587

研究机构:东吴证券 分析师:张良卫 撰写日期:2016-08-09

中报业绩报喜,净利润同比增长16.67倍,主业迎来拐点。公司H1净利2734.10万元,同比增长16.67倍。其中LED视频显示系统营业收入同比增长62.56%,金融电子产品H1同比增长24.77%。前三季度盈利预测4000万-4700万元,全年6500万净利目标有望超额完成。公司在继续坚持大市场营销战略下,在细分领域进行突破,取得了良好业绩。

强产品力+整体解决方案+丰富行业经验造就美国达科“黄金8年”。美国达科是世界大型LED显示产业的的领导者。达科产品丰富,其一体化解决方案覆盖游泳馆、棒球场、篮球场、等众多体育项目场馆;达科技术实力过硬,拥有多项专利,产品拥有航天级可靠性;达科产品广泛应用于奥运会、NBA、NFL等顶级赛事,行业经验丰富,市场占有率全球第一。正是达科在体育LED显示领域的扩张使得其业绩在2002-2009年获得高速增长,期间营收复合增长率达到21.5%,净利润CAGR超过27%。

国内体育场馆LED建设需求旺盛,奥拓技术实力雄厚、行业经验丰富。相比国外发达国家体育场馆的现代化水平,我国体育场馆的改建任务重、需求大。体育场馆改建中对LED广告显示屏等需求潜力巨大,市场正处于一片蓝海,而奥拓电子拥有雄厚的技术实力和丰富的体育LED显示项目运营经验,有望复制美国达科模式,立足本土,开拓中国体育场馆LED蓝海。

积极试水,提前卡位,构筑核心竞争力。目前奥拓电子通过与智美体育、第一体育合作,试水国内体育赛事LED显示解决方案,迈出了拓展国内市场的坚实一步;通过收购千百辉、战略合作中智华体,奥拓电子卡位体育场馆改建,为拓展业务布局、构建竞争壁垒做好充分准备。

上调至“买入”评级:考虑标的公司业绩承诺,我们预计公司2016/2017/2018年备考净利润分别为8800万、11000万、13700万,摊薄EPS分别为0.22、0.28、0.34元,现价对应2016-2018年54、44、35倍PE。参考美国达科扩张期68倍PE,给与奥拓电子保守65倍PE,目标价14.3元。奥拓电子经过10余年体育产业摸索,不断积淀体育LED显示技术。在体育产业改革大势的推动下,奥拓电子将充分受益于产业发展红利,开拓体育LED蓝海,成为中国达科。上调标的至“买入”评级!

风险提示:行业竞争加剧;业务推进不达预期;政策变化风险

看好中国面板业 默克在华加码LCD研发投入深天马A:LCD涨价及AMOLED产能爬坡双轮驱动 业绩有望快速增长强力新材:主营收入稳步提升 LCD业务逐步发力德豪润达:LED行业竞争加剧 公司毛利表现承压奥拓电子:借鉴达科模式 拓展国内体育LED显示蓝海TCL集团:经营底部已现 改善趋势可期

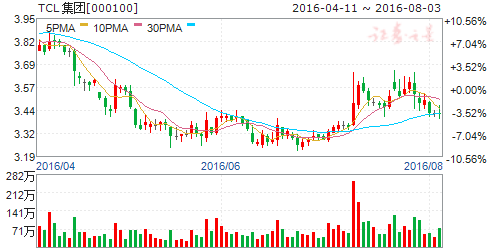

TCL集团

TCL集团:经营底部已现 改善趋势可期

TCL集团 000100

研究机构:招商证券 分析师:纪敏 撰写日期:2016-08-25

近日TCL集团披露2016年中报,报告期内公司实现营业收入483.4亿元,YoY+3.6%;实现归母净利6.1亿元,YoY-62.6%。集团净利增速同比下滑主要受面板及通讯业务拖累,下半年业绩向好趋势明显,经营拐点已现。预计2016-18年EPS为0.23/0.28/0.29元,对应PE16/14/13倍,维持“强烈推荐-A”评级。

面板及通讯业务拖累中报业绩,上半年经营状况整体符合预期。2016H1华星光电实现营收90.8亿,YoY+11.2%;实现净利5.6亿,YoY-54.9%。2015年下半年起面板价格持续走低,华星光电首当其冲,市场对此已有预期。2016Q2面板价格触底回升,集团当季实现净利3.6亿,环比改善78.1%。报告期内华星光电业绩表现虽乏善可陈,但公司t1、t2生产线一直保持满产满销,良率不断提升,经营效益改善,在京东方等同业公司业绩亏损的情况下依然获得盈利,已实属不易。受海外手机市场低迷及TCL通讯中国区业务重组的影响,通讯业务实现营收92.8亿,YoY-11.8%;归母净利0.2亿,YoY-94.7%。多媒体业务营收和净利增速同比下降,但海外市场销量有所提升。集团白电业务由于销售渠道的改善和运营效率的提高,销量增长较好,业绩同比提升。

通讯重组靴子落地,面板涨价趋势确立,下半年业绩改善可期。TCL通讯中国区重组之后,经营逐渐步入正轨,未来将加大研发力度,提升产品定位,业绩向好确定性高。2015年以来境外多条面板生产线相继退出,2016年初台湾地震影响台企供货,导致面板供不应求,2016年Q2起开始出现结构性价格上涨,32寸面板市场报价已达72美元。预计Q4面板价格涨势或将放缓,但上涨趋势仍将延续,面板价格的回升将显著改善集团华星光电的业绩。

TCL用户基础持续扩大,互联网运营稳步推进。截止中报期末,TCL智能电视用户数量已达1455.8万,6月日均活用户数为624.5万,视频、游戏、教育、生活四大平台用户规模显著提升。2015年末集团牵手乐视,在互联网电视运营方面进行战略合作,预计在2016H2以及2017年,TCL在视频、开机广告分成等业务领域有望兑现合作红利。

风险提示:面板价格回落;用户运营变现低于预期。

公司,LED,LCD,增长,业绩