四部委发文促居民区充电桩建设 鼓励智能充电(附股)

摘要: 高澜股份:公司中报解析 阳光电源:业务发展良好,拟派现转增股本 中恒电气:能源互联云平台助HVDC龙头启航 中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利 科陆电子:业务多点开花,新能源汽车生态圈初具雏形

高澜股份

高澜股份:公司中报解析

高澜股份 300499

研究机构:长城证券 分析师:杨超 撰写日期:2016-08-18

投资建议:预计公司2016、2017年EPS分别为1.35元、1.84元,对应PE为75倍、55倍。半年报显示经营状况良好,净利不及收入增速是由于收入结构变化,在手订单充裕。近期与金风科技合作智慧能源项目。公司市值较小,兼具业绩保障及成长性。维持强烈推荐评级。

投资要点:半年报显示经营状况良好:16年H1收入为2.38亿元,15年H1收入为1.47亿元,同比增加61.54%;归属上市公司股东净利1951.4万元,相比15年Q1的1430.7万元,同比增加36.40%;扣非后净利同比增长49.38%。净利增速达到半年报预测上限。

净利不及收入增速由于收入结构变化:报告期内占主要营业收入的新能源水冷产品毛利率较低,故净利润的增长小于收入的增长幅度。公司半年度报告期内营业收入增长主要来自于新能源发电水冷产品,其收入占总收入的57.52%,毛利率为36.01%;而直流水冷产品报告期内实现较少,收入占总收入的29.50%,与上年同期相比减少27.74%,毛利率为45.60%。

在手订单充裕:公司近期与西电公司签署了4份特高压直流工程合同,合同金额近1.1亿元,将于年内交付。该合同金额占到了2015年营收的31%,将显著增厚公司2016年主业的经营业绩,考虑到直流水冷产品毛利率更高,将进一步提升公司的净利润水平。据半年报披露,公司尚有5600万来自北京ABB四方电力系统的换流阀冷却系统订单正在执行中,以及来自金风科技的5215.32万元来自金风科技的新能源发电水冷产品订单尚未执行完毕。

与金风科技合作湖南首个兆瓦微网项目:公司与金风科技签订的微电网项目,该项目为湖南省首个兆瓦级微电网项目,项目将采用光伏发电系统+储能系统+蓄冷(蓄热)+充电桩+微网控制系统案例。项目总投资2065万元,建成后将对公司新产品(蓄冷系统、充电桩等)的市场拓展将起到积极的示范推动作用,有利充电桩运营项目的异地拓展。

市值较小,兼具业绩保障及成长性:公司当前市值较小,主业增速稳健业绩有保障,充电桩运营中长期看具有非常大的成长性。公司兼具价值与成长两类投资属性。

风险提示:特高压建设不达预期;水冷设备毛利下降;充电桩业务拓展受阻。

四部委发文促居民区充电桩建设 鼓励智能充电模式高澜股份:公司中报解析阳光电源:业务发展良好,拟派现转增股本中恒电气:能源互联云平台助HVDC龙头启航中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利科陆电子:业务多点开花,新能源汽车生态圈初具雏形

阳光电源

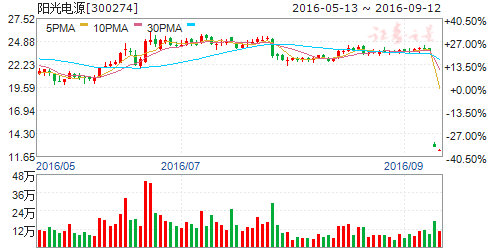

阳光电源:业务发展良好,拟派现转增股本

阳光电源 300274

研究机构:浙商证券 分析师:郑丹丹 撰写日期:2016-08-18

光伏类业务维持快速增长,新业务推进顺利。

受“6.30抢装潮”影响,上半年,光伏逆变器收入同比增长46.0%至11.69亿元,出货5.93GW,毛利率同比增加2.83个百分点至34.3%,公司推出业内单机效率最高的1500V逆变器。光伏电站系统集成业务收入同比增长27.5%至11.94亿元,毛利率同比减少1.33个百分点至14.9%。上半年共有20座光伏电站并网发电,合计装机容量达到590.9MW(含持有运营的150MW),其中安徽省内344.1MW,占58.2%;另有1座光伏电站在建,装机容量46MW。上半年,公司通过战略合作、产能建设等方式,在储能、新能源汽车等新业务领域积极布局,培育业绩增长点。

“分布式光储发电集群灵活并网关键技术及示范”专项项目获批立项。

该项目为公司牵头承担、多方联合开发、产学研相结合的国家重点研发计划“智能地位技术与装备”之专项项目,总经费4800万元,其中中央财政经费1800万元。该项目实施将有效解决大规模可再生能源的并网消纳的技术问题,我们认为,如推进顺利,将利好公司巩固与提升在该领域的竞争力。

维持“买入”评级。

我们预计,公司将于2016~2018年实现EPS0.78元、1.07元、1.38元,对应30.5倍、22.1倍、17.2倍P/E。

风险提示。

业务推进或低预期;行业估值中枢或现波动。

四部委发文促居民区充电桩建设 鼓励智能充电模式高澜股份:公司中报解析阳光电源:业务发展良好,拟派现转增股本中恒电气:能源互联云平台助HVDC龙头启航中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利科陆电子:业务多点开花,新能源汽车生态圈初具雏形

中恒电气

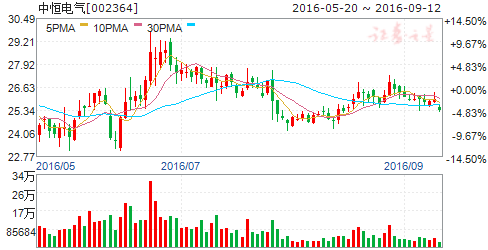

中恒电气:能源互联云平台助HVDC龙头启航

中恒电气 002364

研究机构:西南证券 分析师:黄仕川 撰写日期:2016-08-25

投资要点

事件:公司发布2016年半年度报告,报告期内实现营业收入近3.86亿元,同比增长20.6%;归母净利润近0.98亿元,同比增长51.6%。

事件点评:报告期内营收增长主要是由于电力操作电源系统营收快速增长拉动所致,归母净利润提升明显系由于公司电源类产品技术成熟,成本降低带动毛利率提升。

HVDC 替代UPS 大势所趋:HVDC 与传统UPS 相比具有服务器故障率低、效率高的优点,HVDC 供电方式比UPS 供电可节约电能10-20%。中国电信目前进行了几次240V 的HVDC 集采,并做了小批量的试点。我们认为HVDC 将成为UPS 技术发展的下一阶段,公司HVDC 技术较成熟,中长期来看该产品将受益于产业发展。

直流充电桩技术先锋,积极扩大产能:我国新能源汽车充电设施建设严重滞后,而直流充电桩因其充电速率快而成为未来发展趋势和重点建设方向。公司多年的高压直流电源技术经验带动直流充电桩模块技术领先,已两次成功中标国网充换电设备招标,总金额达1.43亿元。公司投资5亿元用于新能源汽车智慧充电设备生产线项目已于今年1月份开工,至2018年6月完工后公司将具备年产新能源汽车充电设备3万套的生产能力,此业务将随我国充电设备提速发展而获益。

布局能源互联网,完善用电产业链:公司的中恒能源互联网云平台是基于能源网、物联网、互联网金融为一体的综合能源互联网平台。售电服务,用电解决方案及充电桩均可在云平台下进行管理,与南都电源合作进行的用户侧储能电站也进展顺利,未来发展空间巨大。

盈利预测与投资建议。预计公司2016-2018年EPS 分别为0.51元、0.81元和1.14元,对应PE 分别为52倍、32倍和23倍。公司是国内高压直流电源龙头企业,其产品在电力系统、通信领域等处于领先水平。考虑到未来我国推进HVDC替代UPS的趋势,加大充电桩建设的必要性等均会有助于公司业绩提升,我们认为公司具备快速发展的前景,首次覆盖,给予“买入”评级。

风险提示:国网充电桩建设或不及预期风险、储能电站建设或不顺利风险、HVDC 替代UPS 推广或不及时风险。

四部委发文促居民区充电桩建设 鼓励智能充电模式高澜股份:公司中报解析阳光电源:业务发展良好,拟派现转增股本中恒电气:能源互联云平台助HVDC龙头启航中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利科陆电子:业务多点开花,新能源汽车生态圈初具雏形

中天科技

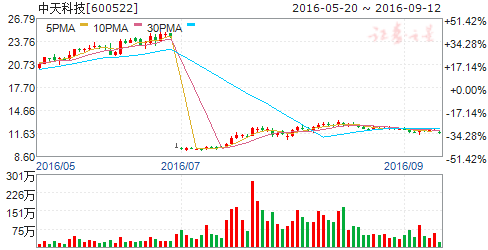

中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利

中天科技 600522

研究机构:申万宏源 分析师:刘晓宁 撰写日期:2016-08-25

事件:

公司于2016年8月18日发布2016年半年报。报告期内,公司实现营业收入92.04亿元,同比增长36.26%(调整前YOY47.49%);实现归属于上市公司股东的净利润为7.28亿元,同比增长60.71%(调整前YOY90.06%),业绩符合申万预期。

投资要点:

光通信产业链量价齐升,行业高景气度持续。2016年上半年,公司光纤及光缆实现营业收入21.01亿元,同比增长26.26%,毛利率增加4.75个百分点,达到34.73%。公司已经形成光纤预制棒—光纤—光缆—特种光缆—射频电缆—ODN等完整的光通信产业链。

我们认为,未来受益“宽带中国”、4G覆盖增加以及5G上线,行业高景气度有望持续。

报告期内,由于市场需求快速增长,使得光纤价格明显提升,同时公司光纤预制棒产能不断扩大,进一步降低电信产业链成本,增强了盈利能力。

海洋系列产品不断延伸,海缆扩产带动营收增长。2016年上半年,公司海底线缆业务实现营业收入3.85亿元,同比增加74.81%,扩产效益凸显;毛利率为24.67%,同比减少14.73个百分点。公司目前已形成海底光缆、海底电缆、接驳盒、水下连接器件等海洋系列产品。报告期内,公司海底线缆产能进一步提升,以满足风力发电、石油平台及国防安全等市场需求的增长;公司引进技术团队,成立中天海洋系统公司,进一步丰富海洋系列产品。

新能源板块布局充分,未来有望多点开花。新能源领域是公司重点战略布局方向,包括光伏电站、光伏背板、光伏支架、储能电池等。报告期内,公司分布式光伏电站并网容量达到148兆瓦,并尝试走出南通布局全国;中天储能被工信部认定为2016年锂电池行业唯一的智能制造试点示范企业;公司的背板材料得到主流客户认可,产能充分释放,盈利能力明显提升。

调整盈利预测,维持评级不变:报告期内,公司所处的光通信行业景气度超预期,带动公司业绩持续增长。我们调整盈利预测(16、17年基于传统业务强劲上调,18年基于新业务不确定性略微下调),预计16-18年归母净利润分别为13.3亿元、16.8亿元和21.2亿元(调整前分别为12.78亿、16.65亿和21.53亿),对应EPS分别为0.51元/股、0.64元/股和0.81元/股,当前股价对应的PE分别为24倍、19倍和15倍。维持“增持”评级。

四部委发文促居民区充电桩建设 鼓励智能充电模式高澜股份:公司中报解析阳光电源:业务发展良好,拟派现转增股本中恒电气:能源互联云平台助HVDC龙头启航中天科技:光纤光缆主业盈利良好,布局海缆和新能源顺利科陆电子:业务多点开花,新能源汽车生态圈初具雏形

科陆电子

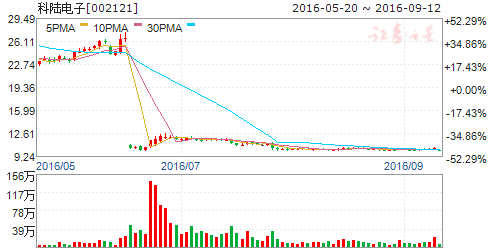

科陆电子:业务多点开花,新能源汽车生态圈初具雏形

科陆电子 002121

研究机构:信达证券 分析师:郭荆璞,刘强 撰写日期:2016-09-06

智慧工业业绩大增,智能电网及能源管理业务毛利率大幅提升。2016年上半年,公司实现营业收入13.15亿元,同比增长41.37%,实现归属于上市公司股东净利润7353.17万元,同比增长7.64%。其中,智慧工业业务贡献营业收入2.07亿元,同比大幅增加1043.48%,贡献毛利润8228.24万元,同比增加1288.45%,毛利率为39.82%,相比上年增加7.03个百分点;能源管理及服务业务贡献营业收入2384.74万元,同比增加19.63%,贡献毛利润670.65万元,同比增加123.55%,毛利率为28.12%,同比大幅提升13.08个百分点;智能电网业务贡献营业收入1.27亿元,同比增加25.03%,贡献毛利润5041.68万元,同比增加82.66%,毛利率为39.63%,同比大幅提升12.50个百分点;智能用电业务贡献营业收入6.10亿元,同比增加15.88%,贡献毛利润1.74亿元,同比增加9.45%,毛利率为28.50%,相比上年减少1.68个百分点;新能源业务贡献营业收入2.37亿元,同比增加0.64%,贡献毛利润8028.73万元,同比减少8.13%,毛利率为33.85%,相比上年降低3.23个百分点;电力工程及技术服务业务贡献营业收入6169.85万元,同比增加818.44%,贡献毛利润2034.25万元,同比增加244.81%,毛利率为32.97%,相比上年降低54.85个百分点;其他业务贡献营业收入1162.07万元,同比增加132.21%,贡献毛利润584.11万元,同比增加180.19%,毛利率为50.26%,相比上年降低8.61个百分点。

定位能源服务商,“四权合一”的产业链协同跨界发展战略。公司基于能源服务商的定位,提出了“四权合一”的产业链协同跨界发展战略。公司以智慧能源工业权为基础,大力拓展智慧能源特许运营权,布局智慧能源售电市场权,积极搭建智慧能源金融权。这种布局与战略的核心是整合资源优势,打通产业链多环节,充分发挥产业间的协同作战能力,实现协同发展。

积极布局新能源汽车产业,构建新能源汽车生态圈。近年来,受国家产业政策影响,新能源汽车行业进入了爆发式增长期。公司紧跟国家政策和行业趋势,积极布局充电站、充电桩及新能源汽车运营业务,打造以车、桩联合运营为核心的充电网络智慧云平台,构筑国内领先的电动汽车生态圈。上半年,公司持续拓展新能源汽车充电领域产业链,与国开发展基金共同出资设立新能源汽车运营平台深圳市车电网络有限公司;增加对参股公司地上铁租车(深圳)有限公司的持股权至44%;与大型国企建立深度合作,充电桩业务覆盖全国二十多个省份;中标国家电网、南方电网充电设备项目,中标总金额逾4,000万元。公司构建的新能源汽车生态圈已初具雏形。

上下游外延式布局,能源互联网闭环共振。公司通过并购芯珑电子,布局通讯模块市场;收购金海科技,构建起新能源智慧城市生态链。公司实现了上下游一体化布局,形成能源互联网产业链闭环共振;且产业布局完善,卡位优势明显:公司业务覆盖分布式光伏发电、储能、电力应用管理(节能减排以及电动汽车充电站)以及电力监测技术(智能配电、智能用电,目前主要还是在出售设备阶段),新一轮定增加码储能微网、充电网络智能云和售电网络能源管理及服务平台建设。

盈利预测及评级:我们预计公司2016-2018年的营业收入分别为32.38亿、39.03亿、44.20亿元,同比增加43.18%、20.54%、13.24%,归母净利润分别为2.89亿、4.19亿、5.01亿元,同比分别增加47.10%、45.21%、19.52%。以公司目前总股本11.9亿股为基数,我们预计公司2016年、2017年、2018年的摊薄EPS分别为0.24元、0.35元、0.42元,对应9月2日收盘价(10.10元)的PE分别为42、29、24倍。公司在能源互联网上强势拓展及卡位优势,未来几年业绩具有高成长性,我们维持公司“买入”评级。

股价催化剂:电站及储能业务拓展超预期;售电牌照的获得;光伏及储能行业超预期变化。

主要风险:1、光伏及储能业务拓展低于预期;2、应收账款等财务风险。

公司,业务,充电,新能源,收入