我国首条柔性显示生产线将于明年量产 五股可关注

摘要: 濮阳惠成:顺酐酸酐衍生物国内龙头,布局多类OLED功能材料和医药中间体 隆华节能:领军级团队加盟,重心布局环保、材料 国星光电:1季度业绩稳步增长,小间距市场持续火热 丹邦科技:2016年业绩预计触底回暖,注销子公司或因承担国家项目 星星科技:全产业链配置格局渐成

濮阳惠成

濮阳惠成:顺酐酸酐衍生物国内龙头,布局多类OLED功能材料和医药中间体

濮阳惠成 300481

研究机构:太平洋 分析师:张学 撰写日期:2016-05-31

报告摘要

顺酐酸酐衍生物新增产能开始投产。公司是国内顺酐酸酐衍生物行业唯一上市企业,首发上市募投1.5万吨顺酐酸酐衍生物产能于2015年年底开始试运行,目前已全部投产,使公司顺酐酸酐衍生物设计产能达到了3万吨,位居国内前列。公司的顺酐酸酐衍生物类产品主要有四氢苯酐、六氢苯酐、甲基四氢苯酐、甲基六氢苯酐和纳迪克酸酐五类,公司这五类酸酐产品直接参与了国际竞争并占有一席之地。此外,公司还开发了其他的酸酐类产品,在顺酐酸酐衍生物的产品覆盖上基本做到了与国际巨头相当,随着公司能掌握更多高端酸酐产品的核心技术,公司在国内国际市场上占有的份额将持续增加。

培育OLED功能材料和医药中间体为新的利润增长点。公司布局了多类OLED有机发光材料,大致分为芴类、咔唑类、硼酸类和噻吩类,其中芴类衍生物在2015年实现了2,163.31万元的营业收入。除了有机发光材料外,公司还计划开发OLED空穴传输材料、空穴注入材料等其他OLED功能材料。此外,公司还积极开拓医药中间体市场。OLED功能材料和医药中间体为公司培育的两个新的利润增长点。

估值与评级。公司专注于精细有机化学品领域,今后无论是从常用的顺酐酸酐衍生物产品走向高端的顺酐酸酐衍生物产品,还是从顺酐酸酐衍生物产品领域走向OLED功能材料和医药中间体,都属于精细有机合成的范畴,依靠公司在该领域的长期积累,公司在新产品的工业化生产和市场开拓中都有望取得较好成绩。预计公司2016年~2018年的EPS 分别为0.434 元、0.501 元和0.573 元,对应5 月30 日收盘(54.23 元)PE 分别为117X、101X 和88X。首次给予“增持”的投资评级。

风险提示。顺酐酸酐衍生物产品的价格能否保持平稳;公司在有机发光材料领域能否具备核心竞争力。

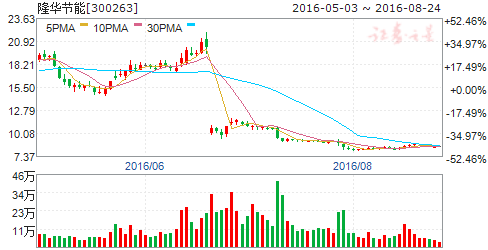

隆华节能

隆华节能:领军级团队加盟,重心布局环保、材料

隆华节能 300263

研究机构:光大证券 分析师:陈俊鹏,郑小波,王海山 撰写日期:2016-05-17

公司简介:公司是专业从事制冷设备研发、制造、销售的高科技企业, 其核心产品复合制冷设备市占率达80%,是绝对的领导者。

筑巢引金凤,联姻中船重工:2014年9月,公司聘任孙建科担任总经理,并引进新的管理层。作为中船重工原总工程师,其任职将有利于公司在技术和市场上得到资源支持。2016年1月,公司子公司中电加美与中船环境签署《战略合作购框架协议》,加强公司在水处理领域的实力;2016年4月,公司入股科博思,拓展在新材料领域的布局。这一系列动作,都与中船重工相关,相信在孙总带领下,公司在技术和市场方面会越来越强。

加注环保,水务治理创佳绩:公司2013年10月以5.4亿元收购中电加美100%股权,进入环保水处理领域。中电加美是国内凝结水精处理领域的引领者,其13-15年营收和净利润CAGR 均超过40%,15年净利1.08亿, 占公司总利润的60%。同时,公司顺应当前PPP 热潮,与中船环境合作, 且投资成立新疆隆华和上海隆华两个环保平台,借助外部资源加速项目落地,预计环保业绩未来2-3年CAGR 超50%,是公司短期业绩增长的核心驱动力。

入局新材料,行业潜力蓄势待发:2014年底,公司以0.93亿元收购四丰电子100%股份,布局钼靶材。目前国内高端钼靶材主要靠进口,四丰电子是国内唯一可替代进口的高端钼靶材供应商,随着下半年3条新生产线陆续供货,同时铜铝靶材及ITO 靶材逐步量产后,靶材业绩在未来3-4年望保持CAGR100%的增长。其次,通过产业基金投资1500万元控股科博思50%股权,依托孙总团队在该领域的技术及市场优势,拓展新材料的另一增长极。

投资建议:预测公司16-18年归母净利为2.43/ 3.00/ 4.21亿元,三年CAGR 为33.23%,EPS 为0.55/0.68/0.95元。我们认为公司核心管理团队激励到位,重点发展的环保、新材料和高端装备都属于国家战略新兴产业,技术和渠道优势明显,看好公司的长期发展,给予16年动态PE40倍, 对应目标价为22元,首次给予“买入”评级。

风险提示:环保项目开工进度低预期,新材料投产延缓,传统业务下滑风险。 业绩预

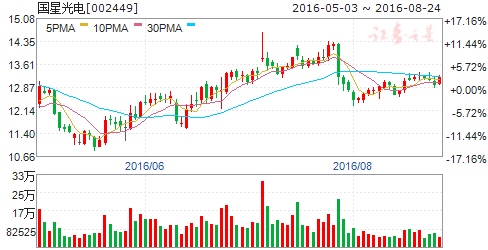

国星光电

国星光电:1季度业绩稳步增长,小间距市场持续火热

国星光电 002449

研究机构:西南证券 分析师:熊莉 撰写日期:2016-04-26

事件:2016年1季度,公司实现营业收入4.59亿元,同比增长18.2%;实现净利润0.37亿元,同比增长8.4%。公司预计2016年上半年实现净利润0.84-1.09亿,同比增长0%-30%。

降价仍然是LED封装市场主题,龙头企业或受益于市场集中度提升:根据CSAResearch数据显示,近半年来(2015Q3-2016Q1)LED主流白光芯片价格下降超过20%;而LED器件进出口价格也在过去一年下降了29%。我们认为,产品价格下滑虽然一定程度上影响行业内公司营收,但是却利好国内封装龙头企业继续扩大规模,割据市场:一方面,国外龙头如欧司朗、飞利浦等收缩LED业务,国外替代空间广阔;另一方面,国内中小企业持续退出市场,市场集中度提升。公司作为国内第二大封装企业,今年亦将继续扩产。目前公司封装产能已经达到4000kk/m,较去年底大幅增加40%以上,助力公司业绩稳步提升。

小间距LED市场爆发,公司享下游市场增长红利:小间距LED下游市场需求火热,根据小间距龙头利亚德季报数据显示,其一季度小间距订单提升150%以上;此外伴随小间距显示屏点间距逐渐缩小,小间距显示屏对封装灯珠需求成倍增加(P1.0所需灯珠数量是P2.0四倍)。结合以上两点,我们预计16-18年小间距LED灯珠需求量将保持70%的复合增速。RGB器件部是公司传统优势业务,公司作为全球第二大LED小间距封装厂商,月产能仅次于台湾亿光。

鉴于1)公司已经能够量产0808小间距封装器件,是国内唯一能量产0808封装器件企业,技术优势明显;2)产业链均在国内,具有成本优势。我们认为公司未来有望独享下游市场增长红利。

广晟旗下优质国企,佛山系照明平台初成型:既广东国资委下属企业广晟公司成为公司实际控制人后,2015年广晟入驻佛山照明,成为佛山照明大股东。短期来看,公司与佛山照明有望协同发展,业绩持续稳步增长可期;中长期来看,广晟平台整合上、中、下游产业资源,发挥地域间企业间协同效应,打通全产业链,打造LED大平台。

估值与评级:我们维持此前的盈利预测,预计公司2016-2018年EPS分别为0.40元、0.47元和0.60元,对应股价PE分别为33倍、28倍和22倍。鉴于公司主业龙头地位稳固,小间距LED封装打造新亮点,给予公司2016年40倍PE,对应目标价16.12元。维持“增持”评级。

风险提示:封装市场价格战或加剧;公司扩产进度或不及预期。

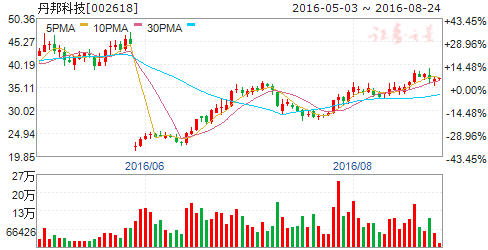

丹邦科技

丹邦科技:2016年业绩预计触底回暖,注销子公司或因承担国家项目

丹邦科技 002618

研究机构:申万宏源 分析师:刘洋 撰写日期:2016-04-25

投资要点:

2015年年报业绩符合预期,预计受益于产业景气触底复苏,公司2016-2018年业绩将逐渐恢复高增长。报告期公司营业收入为4.19亿元,同比下降16.54%,归母净利润为6687万元,同比下降26.46%,我们认为2015年下半年开始全球集成电路销售额负增长,对应COF和FPC订单减少是主要原因。我们预计全球集成电路产业景气会在2016年四季度或2017年一季度触底复苏,公司客户主要以日本和东南亚地区为主,将受益于全球景气回暖,预计2016-2018年公司主营业务将逐渐恢复高增长。

研发费用和人员上升,公司获高新技术企业认定,未来成长动力强。2015年公司研发人员数量增至201,占比员工总数18.27%,2014年研发人员数量为186,占比11.06%。公司研发费用同比增加33%,占比营业收入由2014年6.26%增至2015年9.95%。公司研发支出中,43%用于COF超薄芯片的封装技术和微细线路技术,57%用于PI膜及其衍生产品碳化膜的技术研发。随着公司技术研发的持续投入,公司获高新技术企业认定,COF产品毛利率预计将提升,PI膜及其衍生产品愈发成熟,公司未来成长动力强劲。

主营产品毛利率下降,未来或稳定。公司2015年整体毛利率从40.6%下降至37.3%,2015年中报公司毛利率已明显下降,我们认为公司整体毛利率下降的原因是主营产品对应终端价格降低和竞争加大。考虑到公司在COF产品上持续投入研发,逐渐加大高端市场占比,伴随下游景气复苏,预计未来公司产品毛利率下降空间不大,整体或稳定在38%-40%之间。

经销商客户稳定,产品获客户持续认可。公司2015年占比达到30%上的客户为香港Z.KURODA,其为香港专注于电子部件和产品的出口经销商,主要客户市场为日本。Z.KURODA自2009年起已是公司主要客户之一,占比逐渐提升成为2015年第一大客户。公司日本客户占比达到64%,经销商长期稳定,我们认为公司COF产品已获得日本和其他地区客户持续认可,有利于进一步推进COF产品更新和PI膜产品市场拓展。

公司注销子公司丹邦科技(香港),或因承担国家项目。丹邦香港主要承担公司电子元器件的销售和原材料采购,4月22日公司发布公告注销该子公司,主要原因为优化资源、降低管理成本和承担国家项目。

小幅上调盈利预测,维持“增持”评级。受益于获高新技术企业认定,未来三年税率降低,我们小幅上调净利润,预计2016-2018年公司营业收入为5.64、8.93和12.14亿元,归母净利润为1.52亿、2.57亿和3.33亿元,2016年和2017年上调幅度为7.8%和8.0%,每股收益为0.83、1.41和1.82元,当前股价对应2016-2018年PE为47x、28x和21x,维持“增持”评级。

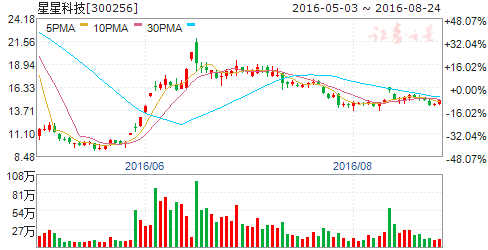

星星科技

星星科技:全产业链配置格局渐成

星星科技 300256

研究机构:国海证券 分析师:王凌涛 撰写日期:2016-05-09

投资要点:

星星科技成立于2003年,曾是行业前列的窗口盖板玻璃制造企业。近两年通过资本市场并购,将产业链布局延伸至智能手机全产业链,目前业务包括各种视窗防护屏、触控显示模组及精密结构件的研发和制造,产品主要应用于手机、平板电脑等消费电子产品,同时也广泛的应用于车载电子、虚拟现实、医疗器械等其他领域。

1.盖板玻璃业务单一化依赖逐渐消除。

公司传统主营业务为手机盖板玻璃制造,曾经是行业前列的窗口盖板玻璃制造企业,但由于过去业务线和客户结构较为单一,业绩受客户销售情况影响较大。前几年随着诺基亚等重要客户逐渐衰落,业绩出现相当程度的下滑, 公司2012年全年营业利润同比下滑108.71%,2013年营业利润同比下滑2762.34%,而2014年完成深越光电的收购,并逐渐调整客户结构后逐渐实现扭亏为盈。

成本方面,近年来盖板玻璃行业的自动化更新换代速度非常快,丝网印刷、CNC 加工、搬运叠加等工序均有全自动化设备推出,玻璃盖板加工这一行业的人力需求水平大幅降低。目前智能手机的增长已进入存量市场阶段, 且手机盖板产品缺乏差异化,各大厂商通过打价格战抢夺市场份额。公司虽然也在努力革新设备工艺,在这几年消费终端类产品残酷红海价格竞争的现实背景下,产品价格的下滑速度更快。2015年公司手机盖板业务的毛利率为9.70%,同比下降9.86%。在主要客户订单减少与市场产品价格快速下滑的双重压力下,公司主营业务盖板玻璃业绩下滑明显。

盖板玻璃在主营业务中的去单一化是公司近几年业务结构调整的重中之重,公司2015年盖板玻璃营收为3.4亿元,较2014年下降了15%左右,占全年营收比重从2014年的26%下降到8.8%,调整效果非常明显。

2.以全产业链配置应对单一客户单一行业问题。

当下消费电子行业品牌和代工厂商集中度越来越高,行业资源不断整合,竞争日趋激烈,这意味着产品定位单一客户或单一行业的企业将承受较大的风险,难以在行业立足。公司近两年通过内部的资源整合及一系列产业的横向并购重组,摆脱过去单一产品做大做量的模式,向集合式全产品链综合布局。

公司2013年建立星谷触控、收购深越光电进入触控显示行业,并逐步加强全贴合产品供应能力,2015年全贴合屏销售实现大幅增长,并大批量供应华为、华硕、HTC 等终端客户;2014年收购联懋塑胶,业务拓展至精密结构件领域,然后通过联懋收购瑞鼎制工,完善并扩大金属CNC 工艺技术及规模生产的能力,进一步完善产品结构完成金属和塑胶件的全产业链配套;2015年上半年公司投入指纹识别模组生产线,目前产线已经搭建完成并初步实现小批量供应。

公司为客户提供一站式的产品供应和服务,充分利用市场协同效应提升整体竞争优势,加强与客户的合作能力, 增加客户对公司产品的黏性,从而增强公司竞争力。从蓝思与伯恩等盖板行业龙头企业近期业绩压力逐渐增大的情况来看,单一行业的发展模式在智能终端发展趋缓的当下存在一定的风险隐患,多元化业务结构有助于公司在满足市场多样性需求的同时增强抵御风险的能力,我们看好公司全产业链配置的发展思路。

3.联懋多层客户结构调整完成,超预期成长箭已在弦。

公司2015年收购深圳联懋,业务拓展至精密结构件领域。联懋2015年实现扣除非经常性损益后归属于母公司的净利润11,902.30万元,与收购时的承诺业绩差3,097.70万元,完成率为79.35%,业绩未能完成的主要原因在于去年的客户结构调整和客户产品布局调整。2014年以前公司的客户以酷派和联想为主,2015年以后逐步引入华为、华硕、中兴和HTC(除智能终端外,公司还为HTC VIVE 提供外观塑胶结构件)等重量级客户,新客户、新项目的量产在2015年的第三季度才开始渐渐放量,对2015年产值贡献偏晚,使得这部分的预计盈利未能按预期实现。

我们认为联懋这两年完成多层次客户结构的调整与生产自动化比重的提升后,规模优势将在2016年得到集中体现,承诺业绩不达标的情况在2016年不会重演。利用联懋优质的客户资源,可以对公司现有业务形成良好的补充和延伸,“联懋+瑞鼎”的塑胶金属整体布局与公司的全产业链推进将产生良好的化学反应,随着今年HTC VIVE 的上市以及新客户的项目量产,公司业绩有望实现超预期成长。

4. 3D玻璃盖板、指纹识别模组、VR相关零组件后续开拓值得期待。

公司在积极进行产业链延拓的同时也不断加大对新产品、新技术前沿的探索和研发,提升公司的研发和制造能力, 布局新兴市场,如虚拟现实产品、指纹识别、可穿戴式等领域。

随着Amoled 面板再次成为市场最为关注的面板应用热点,可弯折屏幕与3D 曲面盖板的组合非常有可能成为2016年智能终端外观应用的一个新热点。目前公司的3D 盖板玻璃技术在国内同行业中居于领先地位,公司在3D 盖板的成型、曲面印刷、曲面贴合等工艺上都有充分的技术储备,未来一旦放量,有望成为公司新的业绩增长点。

去年上半年公司投入指纹识别模组生产线并实现小规模量产,客户主要是原来触摸屏以及联懋的客户。公司的指识别模组拥有自己的独特优势,与国内的指纹识别模组大厂合作,采用亮面coating 技术,相对亚光的视觉效果更佳。未来随着手机指纹识别模组配置逐步普及化,这一块的业绩成长和客户认可将逐步攀升。

联懋的精密结构件广泛地应用于智能手机、平板电脑和智能硬件等消费电子产品,近两年各种VR 设备如雨后春笋般释出,尤其是大量互联网公司的涌入,更是导致VR 终端的代工需求快速增长。由于VR 头戴式舒适与轻盈的需求,其外观件与结构件往往选择轻量化的塑胶制程。联懋凭借优异的工艺技术,已成为HTC VIVE 的外观结构件供应商,相信在这两年完成“五+五”客户结构优化后,公司在VR 领域会有更多的发展机会。

5. 胜华破产重整影响渐微。

公司2015年业绩受台湾胜华破产重整影响较大,一次性计提、存货跌价准备与应收款的坏账处理的影响达到6000万以上。目前胜华破产重整剩下来的资产很可能会在年内有新的处理方案,公司还剩下的很小一部分未处理账款有望得到补偿。但即使这部分无法得到赔付,对公司2016年的业绩影响也已经式微,胜华的负面影响将逐渐消散。

6.给予星星科技买入评级。

当下的电子消费品追求的是整体的量和份额,而并非单一产品的简单做大,电子消费是资金密集型、劳动密集型、技术密集型的产业,我们看到了公司管理层近两年在提高效率,加强自动化,减少劳动力等方面的不断努力。星星集团在2012-2014年的三年磐涅中逐步找到了以全产业链配置应对单一客户单一行业问题的方向,同时我们也相信公司未来会采取更加多元化发展布局的思路来兑现稳健成长。我们预计公司2016-2018年利润约2.52亿,3.11亿,3.90亿,对应16-18年的EPS 分别为0.39、0.48、0.60元,公司目前股价对应今年与明年EPS 的估值分别为31.1、25.2倍,公司产业链布局前瞻,未来成长可期,给予公司买入评级。

风险提示:1. 受行业竞争加剧影响,深圳联懋、深越光电业绩再次不达承诺预期;

2. 指纹识别模组销售数据不达预期;

3. 智能手机行业整体增速放缓,公司客户景气度下滑带动公司整体出货量下滑。

我国,柔性,显示,生产线,将于,明年,量产,五股,关注