生物识别助力网络安全发展 四股有望腾飞

摘要: 川大智胜:业绩平稳增长,创新业务稳步推进 海康威视:中期业绩稳定增长,竞争压力不改龙头地位 佳都科技:轨交信息化持续高增长,视频大数据拓展成长空间 科大讯飞:业绩符合预期,人工智能应用突飞猛进 赛为智能:境内外同布局,打造全产业链智能企业

川大智胜

川大智胜:业绩平稳增长,创新业务稳步推进

川大智胜 002253

研究机构:西南证券 分析师:熊莉 撰写日期:2016-08-16

投资要点

事件:公司近日发布半年度报告,2016上半年公司实现总营收1.42亿元,同比增长72.54%;实现营业利润1483万元,同比下降1.28%;实现归属于上市公司股东的净利润1354万元,同比增长3.07%。

营收快速增长,业绩符合预期。公司上半年营收增长较快,而利润基本与上期持平,主要系本期执行的合同收入增加,但整体毛利率下降所致。因各项目毛利不同,导致毛利率在各期具有不均衡性。本期“信息化及其他产品与服务”所涉及的项目毛利率较上年同期下降19.77%,导致整体毛利率由上年同期的43%下降至27%。整体来看,公司上半年业绩情况符合预期。

空管业务保持高增长。报告期内,公司航空及空管业务实现收入4988万元,同比增长63.72%,占据公司总营收的35%。在“军民融合”国家战略的推动下,公司作为军航空管主要系统和服务供应商之一其军工订单持续增长,公司今年上半年新增军工合同金额超过2015年全年的数据,同时2013年中标的2.38亿军航空管项目已转入军航“十三五计划”,正在启动准备中。凭借在军民融合方面具有独特的渠道优势,预计公司在“十三五”期间将有机会承接更多的军工任务。公司的民航空管业务较去年同期相比保持稳定,公司研制的用于民航客机的飞行模拟机视景系统已达到国内领先水平,能满足高等级飞行模拟机集成的需求。截至目前公司已有三台A320D 级飞行模拟机投入培训服务,预期D 级飞行模拟机培训服务将为公司未来业绩增长做出贡献。

创新业务发展良好,人脸识别与VR 产品逐步落地。报告期内公司以三维人脸照相机和人脸识别系统、文化科技和虚拟现实系统等为主的图形图像业务发展良好。在人脸识别领域,公司上半年完成了高精度三维全脸相机原理样机及应用样机制作,进入工程样机开发阶段,目前公司在最关键的技术指标即对人脸部细节的深度测量精度已达到0.1mm,拥有国际领先水平,对人的面部特征实现了极高的识别正确率(正确率达到99.50%-99.90%)并具有极强的防伪能力。同时,公司已完成四十余种人像识别领域应用产品的规划设计,预计将在2016年内或2017年初开发完成后陆续投放市场。在虚拟现实领域,时空飞行器、VR科普教室等项目的开发也已接近完成。我们预计人像识别与VR 领域的创新业务将于今明两年陆续实现落地,势必成为公司业绩持续增长的一大助力。

盈利预测与投资建议。我们预测公司2016-2018年EPS 分别为0.23元、0.25元、0.29元,对应动态PE 分别为146倍、131倍和114倍。目前公司PE 较高,但考虑到公司在VR 及人脸识别领域的优势带来的高成长性,公司股价仍有上涨空间,维持“增持”评级。

风险提示:中标合同不能正式签约的风险;创新业务发展慢于预期的风险。

海康威视

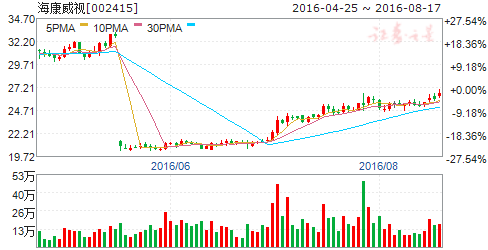

海康威视:中期业绩稳定增长,竞争压力不改龙头地位

海康威视 002415

研究机构:华金证券 分析师:谭志勇 撰写日期:2016-07-25

投资要点

公司动态:公司发布201 6年中期业绩报告,201 6年上半年营业收入实现125.48亿元,同比上升28.09%,归属于上市公司股东的净利润26.07亿元,同比上升18.14%。公司在201 6年上半年依托规模优势,持续提升技术、市场、管理等综合竞争实力,扎实做好内部管理工作,提升管理水平和运营效率,继续实现了稳健成长。

点评:

海外市场增长稳定,国内市场面临竞争压力:20 1 6年上半年公司海外市场销售收入同比上升40.0%,毛利率同比微降0.1个百分点为47.7%,收入维持高增长的同时毛利率水平稳定。国内市场销售收入同比上升25.6%,毛利率同比下降4.3个百分点为37%,可以看到,在国内市场各类中小规模企业在行业通过价格竞争抢占市场的情况下,公司在销售收入增长速度和毛利率水平方面均受到了较为明显的市场竞争压力。我们认为,在各类安防事件频发的情况下,公司作为行业的龙头企业有望继续受益于安防产品市场需求的持续增加。

产品分部毛利率承受压力,经营费用率保持稳定:从产品细分来看,前端、后端、中心控制设备的毛利率分别下降2.8、2.5和7.5个百分点,主要分部除了其他产品毛利率有所提升外,盈利能力均受到市场竞争压力的限制,从而公司总体的毛利率水平同比下降了1.8个百分点。经营费用率方面基本保持了稳定,净利润率的下滑主要是受到了毛利率的限制。

业绩指引显示稳定成长,短期融资券改善资本结构:公司预计20 1 6年前三季度的归属母公司股东净利润增长空间在1 0%~ 30%之间,保持稳定。公司公告拟向中国银行间市场交易商协会申请注册发行不超过人民币70亿元的超短期融资券,期限为每期最长不超过270天(含),以拓宽融资渠道、优化融资结构、降低融资成本及风险。我们认为公司在桐庐生产基地投资、设立杭州海康汽车技术有限公司等业务拓展的过程中,通过短期融资券的方式改善公司短期流动性需求,有助于在长期项目上有更好的规划。

投资建议:我们预测公司2016年至2018年每股收益分别为1.17、1.48和1.87 元。净资产收益率分别为26.3%、26.6%和26.8%,给予买入-A评级,6个月目标价为32.50元,相当于2015年至2017年27.8、22.0、17.4倍的动态市盈率。

风险提示:宏观经济波动影响公司终端需求;市场竞争压力增大,公司产品毛利率水平不及预期:海外市场拓展及互联网相关产品的扩张进度不及预期;

佳都科技

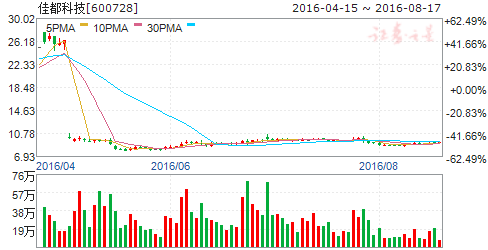

佳都科技:轨交信息化持续高增长,视频大数据拓展成长空间

佳都科技 600728

研究机构:国金证券 分析师:魏立 撰写日期:2016-07-26

投资逻辑

轨交信息化行业高增长与公司市占率提升实现共振。从十三五规划轨交投资额来看,相比十二五增长超过250%,预计投资额达3.6万亿,其中轨交信息化占5-8%,轨交信息化平均年投资额将达360-570亿。公司深耕广东市场多年,在全省尤其是广州地区轨交占据较大市场份额,将直接受益于广深佛莞未来十年共计近5000亿元的轨交建设投资。同时公司在收购华之源后,成为国内唯一一家具有四大智能化轨道交通系统自有核心技术产品和项目经验的厂商,在为客户提供智能轨交解决方案和服务方面相比业内其他企业更具优势,市场竞争力将进一步增强。BT总包大单显示公司竞争力,市占率有望逐步提升,业务将保持持续高增长。

聚焦智能安防,分享行业成长红利。智慧城市建设加速为智能安防行业带来新一轮景气周期。公司重点布局公安、交通、金融领域,凭借技术实力和市场开拓能力在华南地区安防市场处于领导地位,将充分享受行业成长红利。

尤其是当前安防行业洗牌加速,公司作为业内领先的平安城市解决方案与智能监控系统提供商,具备良好的上游资源整合能力及安防平台软件研发能力,有望在行业变革中脱颖而出。

人脸识别风起,产学研结合占据技术优势,卡位关键入口。当前人脸识别技术上的障碍已经消除,达到广泛应用临界点,市场空间巨大。公司通过战略合作中大信科院、参股云从等一系列举措积极开展产学研合作,智能化技术和产品处于国内领先水平。同时公司深耕轨交、安防、金融领域多年,直接卡位人脸识别关键应用入口,市场优势明显。

投资建议与估值

根据公司的主营业务和战略规划的发展前景,我们预计2016、2017、2018年EPS分别为0.17元,0.29元,0.38元。对应PE分别为56倍、32倍、25倍,考虑到轨交信息化行业快速增长,公司华南地区市场领导地位,以及不断革新智能化技术和产品,给予公司“买入”评级。

风险

安防轨交建设投资放缓;全国业务拓展不达预期;人脸识别应用不达预期。

科大讯飞

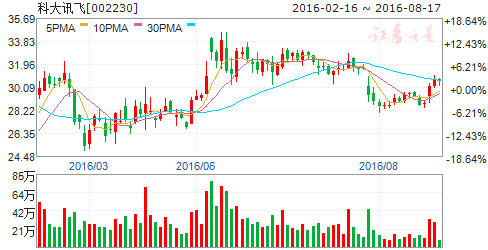

科大讯飞:业绩符合预期,人工智能应用突飞猛进

科大讯飞 002230

研究机构:安信证券 分析师:胡又文 撰写日期:2016-08-10

业绩符合预期。2016年上半年,公司实现营业收入14.62亿元,同比增长40.7%;归属母公司净利润1.54亿元,同比增长7.6%,EPS 0.12元,符合预期。利润增速较低主要因公司继续加大人工智能相关领域的研发投入,持续加大在人工智能开放平台、教育等重点产业方向的市场布局投入,费用成本对应增加。

人工智能在教育行业应用突飞猛进。公司已形成面向省市、区县的教育云平台和面向课堂的智慧课堂产品体系,实现教学主业务流程的场景全覆盖、终端全覆盖、数据全贯通,全国已开展中高考英语听说考试的10余省市已正式使用科大讯飞口语评测技术,累计考生数突破1200万;目前“智学网”已经在全国30个省份近7000所学校使用, 受益师生近千万,人工智能在学生学习过程的个性化诊断和个性化学习辅导中正在发挥越来越重要的作用。

智能客服取得商业模式重大突破。公司在智能客服业务商务模式上实现重大突破,中国平安语音导航项目首次实现运营分成模式,此外公司发布了全球首个智能交互“晓曼”智能客服机器人,集成讯飞超脑阶段性成果,已在建设银行、徽商银行等金融行业展开试点应用。

打造智能音箱平台,抢占家庭服务入口。公司定位于家庭智控中心的叮咚音箱销量保持增长,已经与JBL 等多家知名音箱品牌 厂商推出合作产品,并正式启动开放平台战略,与滴滴出行、中通快递、e 袋洗、百度地图、京东到家等 合作,满足家庭场景下从生活服务到出行等多样化需求,共同打造智能语音的家庭服务入口。

重点业务方向完善激励机制。为了在重点创新业务的探索过程中持续激励团队、持续吸引人才,更好的推动人工智能创新型业务的落地发展,公司在需要培育市场的重点创新业务方向上,进行了激励机制创新—以公司控股、团队骨干参股的方式成立专业公司,目前智学网、讯飞听见等业务探索方向已经开始实施上述激励机制,有望充分激发员工动力。

投资建议:公司作为国内语音产业无可争议的龙头,各行业人工智能应用突飞猛进,此外其在重点业务方向上完善激励机制,有望进一步释放活力。预计2016-2017年EPS 分别为0.38和0.5元,维持“买入-A”评级,6个月目标价36元。

风险提示:毛利率下滑风险,新业务进展不达预期风险。

赛为智能

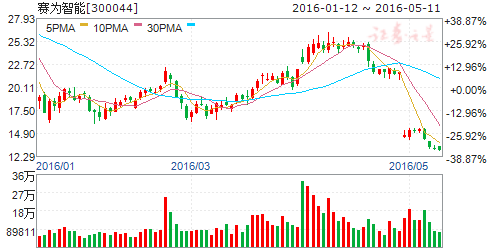

赛为智能:境内外同布局,打造全产业链智能企业

赛为智能 300044

研究机构:东吴证券 分析师:黄海方 撰写日期:2016-05-03

投资要点

公司主营智慧产业整体系统解决方案,是国内最专业的智慧城市投资、建设、运营综合服务商,拥有智慧城市行业“三甲” 证书,承接大型、综合性项目能力强:目前公司已构建智慧城市顶层设计与规范,智慧城市建设与运维、智慧城轨、智慧建筑、智慧铁路、智慧水利、智慧产业设备、海工装备研发等一系列产业体系。随着建筑产业升级转型,以及绿色建筑概念普及,新建绿色建筑占比的提高,智慧建筑作为绿色建筑的重要细分行业,公司是智能建筑第一梯队企业,将在行业规模的快速增长中首先受益。

年报及一季度业绩体现高增长,新签订单超预期:公司2015年营收6.65亿元,同增7.32%;归母净利润0.77亿元,同增47.67%。公司第一季度营收1.35亿元,同增41.41%;归母净利润633.2万元,同增78.16%。2015年公司业绩的增速大幅超于收入增速主要是由于:1)综合毛利率的提升1.51个百分点;2)政府补贴增加466万元;3)出售广东赛翼13%的股权所得1620万元。2015年公司新签合同总金额为11.4亿元,同比增加178%;第一季度新签合同累计总额1.172亿元。新签订单持续超预期,将对未来两年业绩产生积极影响。

境外成立哥伦比亚子公司:2016年1月4日,公司董事会决定以自有资金3000万美元设立哥伦比亚子公司,子公司主营计算机软件开发销售,计算机信息系统集成等方面业务。境外公司的设计,开拓公司市场空间,有利于公司境外业务的做专,做强,做大,为公司创造新的盈利增长点,同时也引入了公司的汇兑风险。

境内投资设立全资子公司:2016年1月,公司与湖南省吉首市政府签署战略框架合作协议,双方将在智慧城市顶层设计,投资,建设,运营,维护等领域开展全方位合作,具体投资额度未透露。为推进协议的进行,公司与吉首网络、赛翼智能、诺恒信息合资成立新公司湖南吉赛,公司出资2550万元,持股51%。该投资可提升公司竞争力,深化公司智慧城市战略的布局,预计将对公司以后年度的业绩产生积极影响。

积极延伸产业链,扩张市场空间:公司成立智慧交通事业部,积极拓展智慧交通业务领域范围,提升市场竞争力。在智慧交通大数据平台系统、城市动态交通诱导系统等产品的推动下,通过项目建设、PPP合作运营等模式,为公司创造营收增量。

盈利预测与投资评级:假设公司盈利能力和接单能力保持之前水平,考虑公司外延增长,我们预计2016-2018年收入分别为9、12、15亿元,实现EPS分别为0.30、0.38、0.46元,对应PE分别为49、38、31倍,参考计算机行业估值,估值存在较大弹性,考虑到公司良好的成长性,我们给予“买入”评级。

风险提示:海外业务运营风险、投资并购管理风险、应收账款回收风险、技术创新风险。

生物,识别,助力,网络安全,发展