国产医疗器械借“技”迅速崛起 五股加速布局

摘要: 深天地A(个股资料操作策略盘中直播我要咨询)深天地A:收购网络医院先驱进军互联网医疗深天地A000023研究机构:安信证券分析师:胡又文撰写日期:2016-04-20事件:1、公司公告拟以发行股份及支

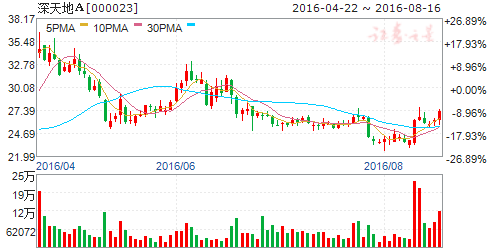

深天地A

深天地A:收购网络医院先驱 进军互联网医疗

深天地A 000023

研究机构:安信证券 分析师:胡又文 撰写日期:2016-04-20

事件:

1、公司公告拟以发行股份及支付现金的方式收购友德医、赢医通100%股权。其中友德医100%股权整体作价20亿,赢医通100%股权整体作价金额为35亿。同时,公司将定增募集配套资金不超过55亿元,发行价格20.55元/股。本次交易完成后,姜洪文、赵诚在上市公司控制的股权比例将达到34.99%,为上市公司实际控制人。

2、友德医承诺2016-2021年实现的扣非净利润分别不低于1.45亿元、1.89亿元、2.46亿元、2.95亿元、3.54亿元、4.25亿元;赢医通承诺2016-2021年实现的扣非净利润分别不低于2.55亿元、3.31亿元、4.30亿元、5.16亿元、6.19亿元、7.43亿元。

点评:

友德医以及赢医通是国内网络医院的先驱。友德医是广东省首家经卫计委审批的网络医院平台提供商,作为全国首个获得卫生计生部门许可的网络医院,开创了远程医疗B2C的先河。患者可以在社区医疗中心或者连锁药店等网络就诊点可通过可穿戴远程诊疗设备、视频等工具接入友德医提供的网络医院平台,向合作医院的在线专家问诊。利用合作药店,平台可以完成从诊断到购药的一站式服务。赢医通主要作为网络医院的重要组成部分,主要负责线下的健康管理、检查检验,未来也将为村卫生站等基层医疗机构提供药品统购等服务。

网络医院符合医改政策方向,是互联网医疗的发展趋势。在友德医2014年末完成网络医院首秀之后,2015年网络医院产业迎来发展高潮,诸如微医集团、阿里健康等行业巨头纷纷试水,从产业端佐证了网络医院业务模式的发展前景。我们认为,公司与医院、药店合作的模式,为患者提供了从诊断到购药的一站式服务;同时,为医院、药店实现资源的有效配置和引流,满足产业各方的需求,同时也符合国家分级诊疗、医药分离的政策方向,将是未来互联网医疗的发展方向。

盈利模式多元化,业绩承诺有保障。公司的网络医院的盈利模式十分多元,包括远程医疗诊断服务收费、药店购药分成。通过叠加赢医通的健康管理、检验检查服务等增值服务,公司在产业链布局更加完善,未来的盈利空间更加开阔。根据公司公告,目前,网络医院的在B端合作药店、基层医疗机构的推广进展顺利,预计1万个网络医院线下服务点(村医)能于2016年1季度完成;在C端,截至2015年末,已拥有超过一百万的会员,进展顺利。我们认为,在多元的盈利模式以及著有成效的市场开拓的支撑下,友德医以及赢医通的业绩将得到有力的保障。

投资建议:公司拟收购友德医以及赢医通,进军互联网医疗。友德医以及赢医通作为网络医院先驱,其模式有效缓解患者看病难、为医院合理配置医疗资源、助力药店实现引流,成功打开医药分离缺口,探索分级诊疗方向,符合产业链多方利益以及医改政策方向。我们十分看好公司的商业模式、管理层执行力以及互联网医疗的发展前景。预计2016-2017年备考摊薄EPS为0.65、0.92元,首次覆盖,给予“买入-A”评级,6个月目标价45元。

风险提示:整合风险;收购方案过会存在不确定性。

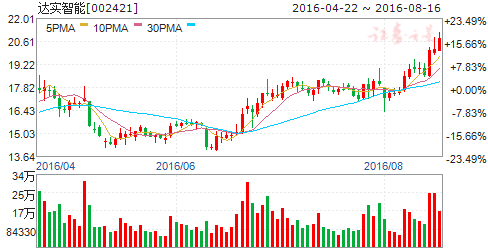

达实智能

达实智能:智慧建筑+智慧医疗 双驱动双热点

达实智能 002421

研究机构:长城证券 分析师:周伟佳 撰写日期:2016-08-16

投资建议

8月12日,国新办发布会公布的房地产市场数据向好,以及恒大举牌地产股事件催化带动蓝筹行情,房地产板块实现暴涨,带动建筑板块大涨,达实智能作为建筑智能化龙头企业,实现涨幅高达8.41%,跑赢计算机(申万)指数7.19个百分点。公司是拥有多年智慧建筑领域经验,且用户和渠道成熟度较高,将受益房地产行业的良性发展,有望实现该业务的稳定增长。公司积极通过“内生+外延”的形式,向互联网医疗“软硬”一体化综合方案提供商转型,形成“智慧医疗+智慧建筑”双轮驱动、双热点态势。整体布局不会停歇,高速增长仍将持续。预计公司2016-2018年分别实现营业收入29.58亿元、48.10亿元和64.97亿元,实现净利润2.91亿元、5.01亿元和7.31亿元,EPS分别为0.45元、0.78元和1.14元,维持“强烈推荐”评级。

房地产销售保持较快增长,带动房地产和相关行业板块大涨。8月12日,国家统计局新闻发言人、国民经济综合统计司司长盛来运在国新办发布会上指出,1-7月份,全国房地产开发投资55361亿元,同比增长5.3%,其中,住宅投资增长4.5%。全国商品房销售面积75760万平方米,同比增长26.4%。房地产开发企业到位资金79881亿元,同比增长15.3%。房地产市场数据总体向好,去库存效果显现,另外,恒大举牌地产股事件催化带动蓝筹行情,致使当日房地产板块暴发,并带动智慧建筑等板块大涨。达实智能作为建筑智能化龙头企业,当日获得8.14%涨幅,跑赢计算机(申万)指数7.19个百分点。

建筑智能化龙头,受益行业稳定发展。公司是国内领先的建筑智能化和建筑节能服务商,市场份额稳定,并不断加强优势区域与大集团用户营销,管理上将行业化与区域化结合,实现管理下沉。同时,公司将商业模式与金融创新结合,在传统的专业工程承包基础上,辅以合同能源管理、买方信贷、 BT、融资租赁等创新商业模式,形成“工程+服务”、“技术+金融” 的新型业务模式,持续提高服务大客户、大项目的能力。公司拥有多年智慧建筑领域经验,且用户和渠道成熟度较高,未来,将受益行业平稳发展,实现该业务的稳定增长。

转型智慧医疗,重在平台战略。公司利用总包地位大量承揽智慧医疗软件和运营服务合同,在基本完成对互联网医疗线上线下的布局基础上,加大力度实施智慧医院平台+地方级医疗平台双平台战略,完成互联网医疗的综合布局。近期,公司与嘉富诚设立“智慧医疗”产业投资基金,并携就医160在互联网医疗领域达成战略合作,抢占医院、医生和用户资源,相信公司持续完善布局的脚步不会停歇。

协同效应显著,促使订单激增。公司原有业务是建筑智能化和智慧交通,收购“久信医疗”和参股“小鹿暖暖”后,一方面,在最大程度上利用了原有业务的技术和人才资源优势,向互联网医疗“软硬”一体化综合方案提供商转型;另一方面,借助大量医院资源,同时增强软实力,为传统主业打开新的市场空间,协同效应促使订单激增。

轨交业务发展势头良好。公司积极布局轨交市场,并凭借自身强大的技术优势,在轨交市场竞争中处于行业领先水平。同时,公司借助平台优势,以PPP的模式参与政府轨道交通建设,并通过联合投标的方式,与同方股份、和利时、国电南瑞等公司合作,快速铺开市场,轨交业务发展势头良好。

全年业绩增长确定性较高。公司此前公告2015年中标合计金额为23.41亿元,斩获了大量订单,从2016年一季报和半年度业绩预告情况来看,落到实处的大量订单就已为本年度业绩铺垫了良好的开端。公司轨交业务拓展良好,持续拓展医疗领域资源,完善医疗全产业链布局,加大协同效应,2016年的持续性订单更加值得期待。随着公司向智慧医疗综合解决方案提供商转型,毛利率提升,软实力逐步体现,将带动公司整体盈利能力提升,发展势不可挡。

风险提示:智慧医疗业务拓展不达预期。

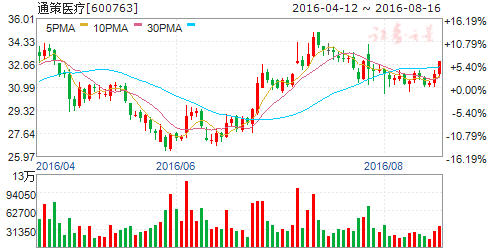

通策医疗

通策医疗:扣非净利润增长27.7% 云医疗助力新业务快速推进

通策医疗 600763

研究机构:申万宏源 分析师:杜舟 撰写日期:2016-03-04

投资要点:

2015年收入增长30.6%,净利润增长27.7%。2015年公司实现收入7.6亿,增长30.6%,净利润1.9亿,增长74.8%;扣非净利润1.9亿,增长27.7%,EPS0.6元,符合预期。四季度单季实现收入2.0亿,增长30.8%,净利润7004万,增长264.6%;扣非净利润1193万,下降29.4%,EPS0.22元。

收购后新业务快速推进,云医疗助力业务拓展。公司杭州口腔、宁波口腔等核心资产业绩持续增长,杭口新院和昆明市妇幼保健生殖医学医院2015年正式运营,通过存济医学院合作加快培育和引进人才,通过收购海骏科技进行建设医院信息系统和云服务平台建设,为公司新增多项业务布局:包括基于工业4.0的数字化正畸业务、基于O2O的三叶儿童口腔连锁业务、基于互联网+的生殖医疗技术、以及医疗云平台等。公司是国内口腔医疗服务的领军企业,也是辅助生殖业务的先行者,结合云医疗平台将充分助力公司在口腔+生殖业务领域的扩张与产业升级。预计2016年业务收入和业绩维持30%以上的高速增长,建设医生集团、发展高附加值业务、打造旗舰中心医院等新的布局方向带来潜在的增长空间。

期间费用率提升1.44个百分点,毛利率提升0.49个百分点。2015年公司毛利率39.80%,同比上升0.49百分点,主要是由于杭口等现有医院经营效率的提升。期间费用率15.99%,同比提升1.44个百分点,其中:销售费用率1.47%,同比提升0.06个百分点,主要是由于新业务相关的宣传费用的提升,管理费用率14.76%,同比上升1.15个百分点。每股净经营性现金流0.57元,同比上升42.88%,主要是由于职工薪酬和折旧费用提高。

口腔+生殖借力云医疗平台快速扩张,维持增持评级。公司是口腔医疗服务的领军企业,也是辅助生殖业务的先行者,借力海骏科技云医疗平台,预计明年隐秀产品、医药云、口腔连锁、生殖中心有望取得突破性进展。我们预测2016-2018年EPS0.78元、0.99元、1.26元,同比增长30%、26%、27%,对应预测市盈率分别为39倍、30倍、24倍,维持增持评级。

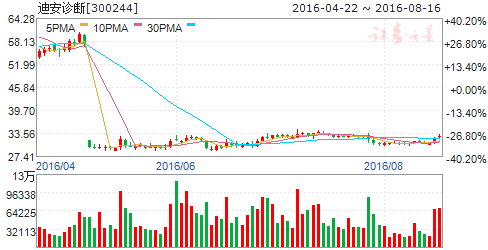

迪安诊断

迪安诊断:诊断业务稳健 渠道扩张迅速

迪安诊断 300244

研究机构:长江证券 分析师:刘舒畅 撰写日期:2016-08-16

报告要点

事件描述公司公布2016年半年报,实现营业收入16.28亿元,同比增长100.22%;净利润1.36亿元,同比增长52.39%;扣非净利润1.31亿元,同比增长54.31%;EPS 为 0.25元。

事件评论

收入增速可观,诊断产品业务表现突出:分业务来看,诊断服务业务收入6.81亿元,同比增长30.46%,主要来源于公司原有实验室和新建实验室的增长,毛利率为46.70%,同比下降0.33个百分点;诊断产品业务收入9.32亿元,同比增长223.73%,主要原因在于公司收购整合各地经销商及原有渠道的销售增长,毛利率为21.36%,同比增加2.69个百分点;健康体验业务收入1262万元,同比增长297.61%,主要受益于客户流量的增加,毛利率为-1.52%,同比增加89.85个百分点;冷链物流业务收入237.27万元,尚处于培育期。

三费控制有力,毛利率小幅下滑:公司销售费用率为7.61%,下降1.95个百分点;管理费用率为12.18%,下降2.38个百分点;财务费用率为0.60%,下降0.33个百分点。公司毛利率为31.84%,下降4.61个百分点。公司费用率和毛利率的变化主要由于收购经销商造成整体收入和费用结构改变所致。

“产品+服务”战略践行到底,业务稳步扩张:独立实验室业务方面,公司已建或在建实验室覆盖的新区域包括:江西、宁夏、内蒙、新疆、四川、福建等地,在浙江、山东等地也积极推动二级区域中心建设,年底实验室布局有望达到30家,完成今年的4+4布局;渠道业务方面,公司自2015年下半年以来,先后收购了6家渠道商,2016年承诺利润达到2.35亿,这些代理商分别位于北京、金华、云南、内蒙古、新疆,遍布全国各个方位,是公司进行全国性布局的重要步骤。公司的健康体检业务正处在快速增长阶段,发展良好。此外,公司联合司法领域专家,探索建立司法鉴定连锁化发展模式,介入潜力可观的司法鉴定领域。

维持“买入”评级:公司作为A 股独立医学实验室龙头企业,诊断服务和产品渠道正处在高速扩张阶段,前景可期。预计公司2016-2018年EPS 分别为0.53元、0.70元、0.92元,对应PE 分别为61X、46X、35X,维持“买入”评级。

风险提示:新建独立医学实验室业务开展低于预期

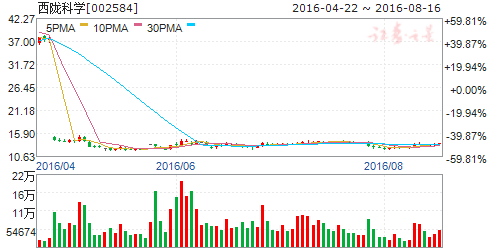

西陇科学

西陇科学:布局基因测序 加码体外诊断

西陇科学 002584

研究机构:国元证券 分析师:李朝松 撰写日期:2016-05-25

事件:

公司发布公告公司孙公司Xi Long USA, Inc.完成了收购美国Fulgent Therapeutics LLC公司15%的股权;同时也公告公司和其它股东向福建福君基因生物科技有限公司增资,增资后福君基因注册资本增加至10000万元。

Fulgent公司是美国CLIA及CAP认证的临床分子诊断标准化基因检测服务机构,凭借基因大数据库和顶尖技术装备,向全球提供最全面的基因检测服务。在全世界最权威的美国国立健康机构NIH的基因检测数据库系统上,Fulgent是提供基因检测数量最多的机构(单基因检测提供4637个检测项目,多基因组合分析提供170多个检测项目),服务遍及美国,加拿大,澳大利亚,欧洲,南美及亚洲多个国家和地区。Fulgent诊断也是全球最高应用下一代测序技术进行DNA测序及基因拷贝数分析的企业,并提供专业遗传咨询服务。

福君基因是作为公司体外诊断服务产业整体战略布局发展需要而成立的控股子公司,针对基因测序蓬勃发展的市场前景,致力于为国内医疗机构及一般消费者提供国际一流水准的基因诊断服务。

结论:

维持“买入”评级:公司积极布局体外诊断试剂市场,2014年收购福建新大陆生物技术股份有限公司75%的股权进军体外诊断试剂领域,又于今年4月份收购了新大陆剩余的25%的股权,将其变为公司全资子公司。现在公司又收购了Fulgent公司15%的股权并设立福君基因生物科技有限公司,布局基因检测,将把国际一流水准的基因诊断服务引入国内。除了体外诊断,公司在医疗这一业务版块还成立了西陇(上海)医疗科技有限公司代理国际大品牌的销售,西陇(上海)医疗去年成立半年就达到了8000万的营收。预计公司今年医疗版块将公司利润3000万以上,同比将增长1倍以上。

2016-2018年预计公司EPS为0.254、0.370、0.479元,维持“买入”评级。

风险提示:1.宏观经济出现大滑坡,公司传统业务下滑;2. 体外诊断试剂市场推广不如预期。

公司,医疗,业务,增长,医院