我国新型超级电容器构筑取得系列进展 5概念股望爆发

摘要: 江海股份(个股资料操作策略盘中直播我要咨询)江海股份:增发获批,夯实薄膜和超级电容业务江海股份002484研究机构:浙商证券分析师:杨云撰写日期:2016-07-19报告导读7月17日晚间,公司披露已

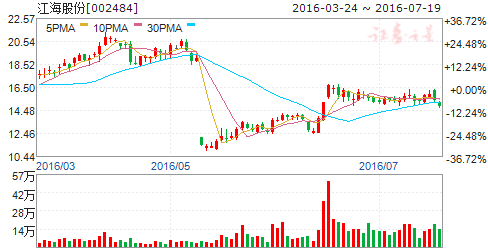

江海股份(个股资料 操作策略 盘中直播 我要咨询)

江海股份:增发获批,夯实薄膜和超级电容业务

江海股份 002484

研究机构:浙商证券 分析师:杨云 撰写日期:2016-07-19

报告导读

7月17日晚间,公司披露已经收到证监会关于公司非公开发行的批复。

投资要点

增发在即,夯实薄膜和超级电容器业务

本次非公开发行以不低于10.97元/股的价格募集募集资金总额不超过12亿元,发行股票的发行数量不超过108,781,868股。其中8亿元用于投资超级电容器项目,4亿元用于投资薄膜电容器项目。超级电容器项目:将新增双电层电容器生产线3条,锂离子电容器生产线5条。预计产能将达到双电层电容器300万Wh/年,锂离子电容器产能2500万Wh/年。薄膜电容器项目:将新组建高压薄膜电容器生产线10条,形成年产高压大容量薄膜电容器100万只的生产能力;新组建金属化镀膜、分切生产线4条,形成超薄金属化膜1800吨的生产能力。超级电容器应有领域尚未完全开拓;而薄膜电容器市场向国内转移,此次,非公开发行,将有助于开拓超级电容器市场以及提升薄膜电容器市场地位。

薄膜电容厚积薄发,打造“新江海”

随着全球薄膜电容器市场向国内转移,以及新能源汽车在国内持续推广,风电及光伏新增装机量增长,将带动国内薄膜电容器快速增长,而作为薄膜电容器后起之秀江海股份,6条薄膜电容器生产线投产和收购苏州优普之后,薄膜电容器业务迎来快速增长,未来江海股份薄膜业务销售收入有望达到10亿元,相当于2015年公司全年营业收入,相当于打造一个“新江海”。

超级电容器供需背离,江海股想象空间巨大

2015年全球超级电容器市场规模达到173.46亿美元,预计未来五年的年复合增长率有望达到21.3%。超级电容器行业供需背离,全球龙头企业Maxwell公司2015年超级电容器销售收入只为1.36亿美元,占全球市场规模的0.78%,国内能够批量生产并达到实用化水平的厂家只有10多家,江海股份作为国内超级电容器稀缺领头上市公司,随着级电容器市场离爆发点很近,大规模启动在即,江海股份想象空间巨大。

盈利预测及估值

随着薄膜电容器渗透率提升以及超级电容器市场爆发来临,未来薄膜电容器和超级电容器将成为公司业绩主要增长点。我们预计公司16-18年实现营收为13.50/16.80/20.50亿元,实现净利润为1.60/2.06/2.73亿元,对应EPS分别为0.48、0.62、0.82元/股,对应PE分别为41、31.88、24.083倍。我们看好公司盈利能力以及外延成长空间,首次覆盖,给予“买入”评级。

风险提示

下游客户进展不达预期,超级电容被其他产品取代。

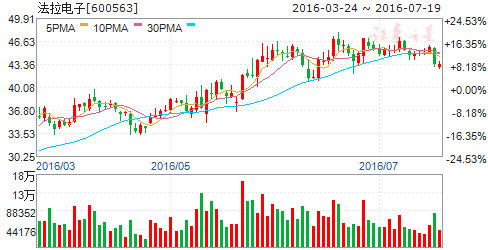

法拉电子(个股资料 操作策略 盘中直播 我要咨询)

法拉电子:业绩驶入快车道,薄膜电容龙头华丽归来

法拉电子 600563

研究机构:广发证券 分析师:许兴军 撰写日期:2016-04-27

事件:

公司16年Q1实现营收3.54亿元,同比增长17.11%;归属母公司净利润8489万元,同比增长27.93%。

点评:

1、公司Q1营收及净利增速均达到近两年最大值,再次验证我们之前所说的公司经营情况好转,业绩上行趋势确立。16年受益于包括新能源汽车及光伏在内新能源市场对薄膜电容需求量快速增长,法拉电子作为国内电动汽车薄膜电容主力供应商,销售额将实现快速增长。

2、16年东孚新区新建厂房有望投入生产,新增产能释放后有望为公司带来营收和利润跨越式的提升。同时公司凭借在薄膜电容中的技术、品牌等优势,未来逐步向工业控制、医疗电子、高铁等新兴领域拓展,为公司带来新的增长点。

3、我们预计公司16-18年EPS分别为1.92/2.35/2.74元,对应PE分别为17.83/14.53/12.49。考虑到公司是薄膜电容龙头,新能源业务增长强劲,发展空间广阔,给予公司“买入”评级。

风险提示新能源业务扩产进度慢于预期;行业景气度下行。

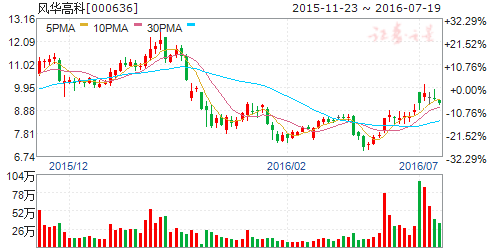

风华高科(个股资料 操作策略 盘中直播 我要咨询)

风华高科:收购暂缓尚待确认,聚焦主业重回成长

风华高科 000636

研究机构:国海证券 分析师:王凌涛 撰写日期:2016-07-15

投资要点:

暂时终止收购Maxford,待三四季度业绩确认后有望再次启动交易:公司公告已明确指出本次交易并非完全终止,而是由于短期不确定因素而暂时终止,择机再正式启动。考虑到Maxford 2015年营业收入为22.87亿港元、净利润为2.41亿港元(未经审计),若后续发展情况乐观,如期再次启动收购的话,公司明年备考业绩有望大幅增厚。

调整改善产品结构,聚焦主业恢复成长:片式电感与电容公司近年来业绩出现一定下滑,但是并非公司技术实力的原因,公司这两年一直在对团队与产品结构方向进行优化调整,2016年后各业务层面的改善效果将有望逐步显现。本质而言这几年随着下游整机制造厂商国际品牌地位的提升和国内元器件厂商技术的成熟,被动元器件行业进入进口替代的黄金成长周期。风华高科作为在阻容感各领域均有布局的老牌行业龙头,取得超越行业平均成长水平其实并非难事,在不考虑外延的情况下,公司传统主营业绩仍有望实现超预期成长。

持续外延式拓延展现公司积极求变决心:公司近年积极实施内涵式发展和外延式并购的“双轮驱动”发展战略,可以看到15年来公司外延发展的脚步明显提速,并且也取得了比较好的协同效果。

投资建议与评级:给予买入评级:公司在过去的两年中积极推进业务调整、产品结构升级与产品线团队更替,客观来看,公司的内部治理与外部市场环境都在发生着积极向好的变化,公司的传统主业有望重回成长,而奈电、光颉则分别为公司实现产业链纵深与横向覆盖的双向拓延。无论是否考虑maxford 的收购预期,当前公司估值均处于相对较低的区间,给予公司买入评级,建议投资者积极关注。

风险提示:Maxford Technology Limited 的收购能否再次启动存在较大不确定性;公司产品线团队调整效果不达预期,阻容感产品销售不达预期;奈电、光颉与公司的协同整合进度低于预期。

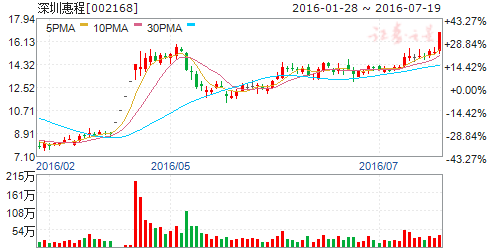

深圳惠程(个股资料 操作策略 盘中直播 我要咨询)

深圳惠程:聚酰亚胺服用方面或先发力

深圳惠程 002168

研究机构:西南证券 分析师:张延明 撰写日期:2013-07-19

由于当前市场低压类产品竞争激烈导致毛利率下滑以及政府补助确认的递延收益大幅减少,公司上半年业绩同比略有下滑。

公司送样的DC3.7V8.5Ah型聚酰亚胺(PI)隔膜镍钴锰锂离子单体电池,聚酰亚胺(PI)隔膜将4C循环提升到750%,超过7500次,且容量保持在70%以上,我们认为高能量密度和高功率密度的电池是人类寻找的一个方向,这种隔膜将使电池行业发生根本性变化将是一种必然,但能否产业化,时间仍然不能确定,未来在动力电池及储能电站方面将会有广泛的应用。

聚酰亚胺纤维主要在滤料方面的使用仍然没有明显的变化,主要原因还是我们之前分析的,环保政策力度偏弱与应用行业的盈利状况不佳等原因,对于这一块只能期待环保政策加码。

聚酰亚胺服用方面,由于这种材料本身的特性具有阻燃、保暖、不吸潮和原生性远红外功能(该功能得到相关机构验证并出具检测证明),我们认为在民用服饰方面仍有广泛的应用,包括保健产品(如护膝、袜子等)、户外装备(冲锋衣裤等)、家居用品(床上的毛毯,主打保暖+阻燃,在高端酒店、高层用户有需求)等。我们最看好保健产品的广泛应用,一是因为价格市场可以接受,二是因为我国冬季大部地区比较寒冷和潮湿,三是因为我国老龄化逐年加重,发挥远红外,改善微循环的功能将是老年人的福音。

对于公司的看法,我们依然觉得短期内难以见到业绩,跟进公司的项目,只要发生趋势性的变化,则是买入的最佳良机,预计2013年EPS是0.08元左右,估值偏高,但我们认为聚酰亚胺服用方面的应用可能会很快,暂时给予“增持”评级。

公司,电容器,薄膜,超级,我们