海洋核动力平台助力南海岛礁防卫 五股望井喷

摘要: 大连国际(个股资料操作策略盘中直播我要咨询)大连国际:重组稳步推进,看好公司长期发展大连国际000881研究机构:国信证券分析师:徐培沛,王东撰写日期:2016-07-12公司对于审反馈意见认真答复完

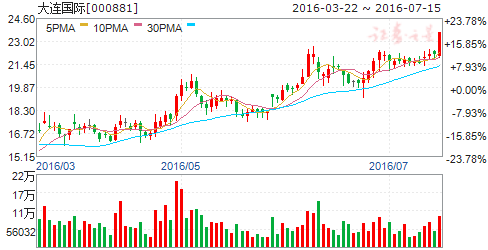

大连国际(个股资料 操作策略 盘中直播 我要咨询)

大连国际:重组稳步推进,看好公司长期发展

大连国际 000881

研究机构:国信证券 分析师:徐培沛,王东 撰写日期:2016-07-12

公司对于审反馈意见认真答复完成,看好公司按照《上市公司重大资产重组管理办法》原规定顺利过会

6月8日公司公告收到证监会二次反馈意见;6月17日证监会对《上市公司重大资产重组管理办法》修订征求意见时表示,重组上市方案已经通过股东大会表决的,原则上按照原规定进行披露、审核。

公司已对于次反馈意见进行了认真答复,并补充了财务核查报告、证监会监管部新要求《关于上市公司重大资产重组前发生业绩“变脸”或本次重组存在拟置出资产情形的相关问题与解答》所涉及的法律意见书和券商核查意见书。我们认为,公司重大资产重组方案已在《上市公司重大资产重组管理办法》修订征求意见前召开了股东大会,符合修订前相关规定的要求,此次重组符合央企发展混合所有制改革的大趋势,获得证监会核准批文确定性大,重组进入关键节点将稳步推进。

公司承诺未来12个月不注入中广核集团其他资产、未来12个月不对大连国际现有资产进行出售等,我们认为相关承诺不影响公司高速增长惯性

公司二次反馈意见答复承诺:除东莞祈富外,中国广核集团没有在未来12个月内向大连国际注入其他资产或促使下属企业向大连国际注入其他资产的计划;中广核核技术没有在未来12个月内促使大连国际对其现有资产进行重大资产出售或以置换、资产出资、委托经营、捐赠等方式进行重大资产处置的计划和安排。

我们认为:首先,此次重大资产重组拓展方向为非动力核技术应用领域,注入的资产为中广核核技术应用有限公司下属的七家子公司,其历史沿革均为中广核集团通过外延式并购民营企业龙头、发挥央企资源优势和民企市场化优势迅速发展壮大的企业,中广核集团12个月内不注入集团内其他资产不影响公司继续保持内生式和外延式高速增长惯性;其次,公司未来12个月不剥离原房地产、远洋运输等业务将不影响公司未来业绩释放,因为公司2015年已经充分考虑相关业务的减值风险,对远洋船舶、房地产存货资产共合理计提减值126,767.72万元,预计未来1年原有主业将不带来业绩亏损;第三,承诺时间范围为12个月,不影响公司长期战略规划和发展动力。

万亿非动力核技术应用市场静待开拓,公司是该领域龙头、标的稀缺,维持“买入”评级

十三五期间是核电及核技术应用的爆发期,万亿级核技术应用市场静待拓展。中广核核技术应用有限公司依托中广核集团资源、优秀的管理团队和市场化活力,11年至今业绩保持高速增长,营收复合增速600%,我们看好公司团队不断将预期兑现,并不断创造新预期、新价值的趋势。

假设公司将聚焦核技术应用主业、原有主业保持盈亏平衡、募集资金分两年进行固定资产投资支出进行测算,考虑公司取消超额业绩奖励效果从明年开始体现,预计16/17/18年备考EPS0.39/0.49/0.7,对应备考PE为55.5/43.7/30.6X(2016年7月11日),维持“买入”评级。

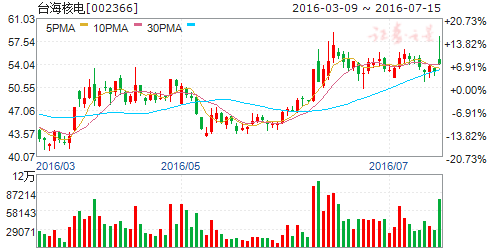

台海核电(个股资料 操作策略 盘中直播 我要咨询)

台海核电:核电主管道绝对龙头,产业链延伸及军品推动成长

台海核电 002366

研究机构:安信证券 分析师:邹润芳 撰写日期:2016-06-12

核电将重回黄金期,2020年前平均每年预计新开工6-8台核电机组。

根据我国《能源发展战略行动计划(2014-2020年)》,到2020年我国在运和在建核电装机容量将达到8800万千瓦,比照目前5800万千瓦的装机容量还有3000万千瓦的缺口,预计未来5年平均每年新开工机组6-8个,按照每台机组150亿元计算,总体市场空间约千亿元。同时随着华龙一号落户巴基斯坦和阿根廷等过,核电走出去的计划预期将会顺利推进。我们预计在2030年前在“一带一路”国家沿线建30台核电机组,平均每年还将带来约300亿元的收入。核电未来前景光明,值得期待!

受益于国内核电重启和海外出口,技术和牌照优势构建高“护城河”台海核电主要从事百万千瓦级压水堆核电厂一回路主管道及各种泵阀、大型双相钢及超级双相钢叶轮等大中型核级铸锻件产品的生产和服务,也是目前世界上唯一能够同时生产两代加堆型和三代AP1000堆型主管道设备的供应商。公司与渤船重工联合开发的AP1000主管道技术达到国际先进水平,未来市场地位稳固。2016-2018年,国内主管道生产商将有37台机组的订单(国内30台,国外7台),根据国产单价估算,主管道市场预计35.8亿元,平均每年预计11.9亿元。台海核电在二代半主管道市占率为55%,三代AP1000主管道市占率达50%,如果台海核电维持50%的市场占有率,每年将得到5.9亿元的订单,而公司2014年主管道收入4.2亿元,因此,未来主管道收入增长确定性高。

加快延伸核电产业链,军品市场新蓝海高增长可期。公司凭借在铸造、锻造等方面长期积累的技术优势,未雨绸缪延长核电产业链,进军核电消耗件市场。其中,驱动机构和上下管座每台机组每年消耗约4700万元,随着商运机组的增加,未来对消耗件的需求会越来越多,预计2018年国内商运机组41台,消耗件市场19.3亿元。另外,公司凭借在核级管道的技术积累,取得军品生产资质,军工核电产品2016年后每年贡献收入将持续增加。渤船重工是中国重工旗下重要的舰船制造基地,鉴于以前良好的合作关系,我们预期公司与渤船重工在军工方面将有更实质性的合作。同时,凭借公司强大的技术积累和综合的经营牌照,公司将不再局限于设备部件生产,将有潜力成为有较强竞争力的一体化设备提供商。

投资建议:买入-A 投资评级,6个月目标价56.66元。我们预计公司2016年-2018年的收入增速分别为345.8%、22.68%、12.72%,净利润增速分别为3076.9%、29.1%、15.3%,成长性突出;首次给予买入-A 的投资评级,6个月目标价为56.66元。

风险提示:国家核电政策不达预期,公司新业务开展不达预期,与渤船重工的合作不达预期。

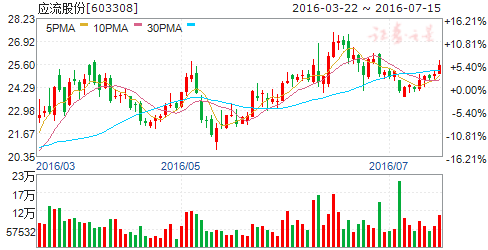

应流股份(个股资料 操作策略 盘中直播 我要咨询)

应流股份:工业强基核心标的

应流股份 603308

研究机构:申万宏源 分析师:曲伟 撰写日期:2016-06-08

工业基础能力主要包括核心基础零部件(元器件)、先进基础工艺、关键基础材料和产业技术基础等四个方面(简称,四基),其发展水平直接决定着工业产品的性能、质量和可靠性,是整个工业赖以生存和发展的基础。

我国工业基础能力整体大而不强。我国已拥有机械基础零部件规模以上企业8000多家,进入21世纪后,我国机械基础零部件制造业连续多年保持年均20%以上增速。但是,我国工业总体上仍处于全球价值链的中低端,大而不强的特征十分突出,很多重大装备的基础零部件还不能实现国产化,工业基础能力基础薄弱的问题严重制约我国工业整体竞争力和可持续发展能力。

工业强基成为中国制造2025五大工程(制造业创新中心建设工程、智能制造工程、工业强基工程、绿色制造工程和高端装备创新工程)之一,应流股份迎来行业发展机遇。“十三五”规划把全面提升工业基础能力作为实施制造强国战略的重要突破口,我国工业基础能力发展迎来一次历史机遇。

应流股份是工业强基核心标的。公司是全球高端装备关键零部件制造领先企业,核心技术、生产装备已达到国内领先水平,拥有材料、铸造、加工、组焊为一体的完整产业链。先进材料及铸造工艺优势突出,有着十多年的技术积淀。

顺“应”潮“流”,贯彻产业链和价值链双延伸的发展战略。应流股份秉承“产业链延伸”+“价值链延伸”的发展理念,把握国内外市场趋势和行业技术的发展方向,积极布局核电和航空产业链。在核电领域,公司研发了核一级泵壳产品、中子吸收材料、金属保温材料等;在航空领域,公司分别与中航工业和GE 合作生产两机叶片,同时通过收购,公司进军航空发动机、直升飞机领域。

维持盈利预测,预计公司16、17、18年摊薄EPS 分别为0.4、0.63、0.89元,对应PE 为63倍、40倍、28倍,维持“买入”评级。

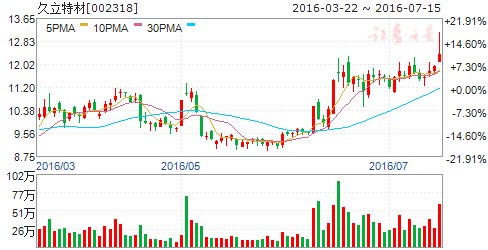

久立特材(个股资料 操作策略 盘中直播 我要咨询)

久立特材:设立专业性投资平台,加强资本与产业联动

久立特材 002318

研究机构:长江证券 分析师:王鹤涛 撰写日期:2016-06-21

报告要点

事件描述

公司今日发布公告,决定以自有资金设立全资子公司浙江久立投资管理有限公司(久立投资),久立投资注册资本5000万元,经营范围为非证券业务的投资管理咨询。

事件评论

设立投资公司,加强资本产业联动:公司产品以无缝管和焊接管为主,受下游石油投资增速放缓叠加原油价格持续低位徘徊影响,公司产品下游需求端尚未完全好转。在此背景下,公司业绩也不可避免的受到影响,公司在2016年1季度收入同比增长7.03%的情况之下,净利润仍然同比下滑24.43%。公司此番设立投资公司,意在围绕发展经营战略,打造投资平台,加强资本和产业的联动,拓展业务经营领域,进而提高公司的核心竞争能力与持续盈利能力。投资公司设立后,将会极大的拓宽公司的投资渠道,公司可通过久立投资的平台,一方面利用股权投资等多种方式对产业链进行进一步延伸, 另一方面也可以加快公司在高端装备制造业、新材料等高端产业的布局,推动转型升级。

多举措并举提升盈利能力,期待高端产品产能有望释放:长期以来,公司致力于通过多种举措强化竞争和盈利能力。一方面,公司积极强化技术端,加强技术储备,在2015年11月,公司就已经与钢铁研究总院成功牵手。另一方面,公司还通过外延式扩张加强整合行业资源。公司此次设立久立投资, 其核心出发点也是为了提升竞争和盈利能力。

此外,公司重要看点还在于,未来一旦核电、油气重启获得实质性进展,公司相关领域的高端产品必将进一步受益,产能也将进一步释放,业绩将会得到提升。 预计2016、2017年公司EPS 分别为0.18元、0.22元,维持“买入”评级。

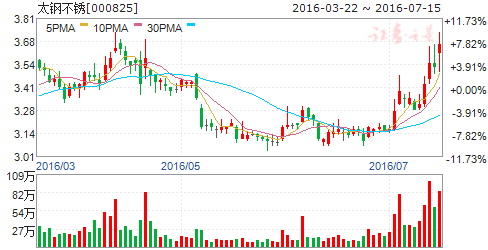

太钢不锈(个股资料 操作策略 盘中直播 我要咨询)

太钢不锈:普特钢行情回暖,上半年业绩同比大增

太钢不锈 000825

研究机构:长江证券 分析师:王鹤涛 撰写日期:2016-07-15

太钢不锈发布2016年半年度业绩预告,报告期内公司实现归属于上市公司股东净利润2.86~3.17亿元,去年同期为0.64亿元。据此计算,公司2季度实现归属于上市公司股东净利润8.30~8.61亿元,去年同期为0.46亿元,按最新股本计算,2季度实现EPS为0.15元,去年同期EPS为0.01元,1季度EPS为-0.10元。

行情回暖叠加降本增效,半年度业绩大增:公司是国内最大的不锈钢生产厂商,具有年产400万吨不锈钢的能力,可谓国内品种规格最齐全的不锈钢龙头企业,其不锈钢产品下游涉及石油、化工、造船、集装箱、铁路、汽车、城市轻轨、核电等重点领域,下游应用分散,与整体宏观经济形势相关性较高。今年上半年整体经济回暖,下游需求恢复,带动业绩回暖:1)建筑业前五个月投资累计同比增速为1.20%,制造业工业增加值前五个月累计同比增速达6.70%,汽车产量前五个月累计同比增速近5.75%,各项下游增速数据均有所企稳或反弹。2)需求好转带动上半年钢价有所回升,不锈钢价格指数同比跌幅收窄至17.22%,普钢价格指数同比跌幅收窄至5.92%,而同期矿价指数则同比下跌14.97%,钢强矿弱格局之下,产品毛利得以提升。3)成本端,除了矿价同比下跌外,公司优化产品结构、努力提升产品质量、降低各项成本,比如不锈热轧厂年初制定的提高常规品种成材率,实现特殊品种非计划和废品再降低50%的目标,得到积极推进。4)此外集团口径估算产量上半年同比上涨1.23%,作为集团钢铁主业的最大生产主体,公司产量也将上涨。量价齐升推升半年度业绩同比大幅增长347.42%~395.92%。环比方面,价格环比大幅上升带动2季度业绩大幅提升:2季度不锈钢价格指数环比上涨9.37%,普钢价格综合指数环比上涨22.55%,此外集团口径产量环比上涨3.29%。

核电重启预期利好特种不锈材,镍价上涨持续利好公司业绩:上半年公司自主研发生产的不锈钢挤压件各项指标满足ITER(国际热核聚变实验反应堆)计划合同要求,通过专家组验收,这是继核聚变铜+不锈钢复合板产品之后,公司自主研发生产的又一系列产品应用于ITER计划。随着核电重启预期提高,公司核电特种不锈材也有望得到放量增长。此外,原材料镍的供给收缩带动镍价上涨,有望支撑不锈钢产品涨价。

预计公司2016、2017年EPS分别为0.10元、0.12元,上调至“买入”评级。

公司,核电,投资,工业,基础