VR电影达沃斯被热捧观影竟要等三天 六股龙头

摘要: 奥飞娱乐(个股资料操作策略盘中直播我要咨询)奥飞动漫:系列投资促强势产业布局东方迪斯尼轮廓渐明奥飞动漫002292研究机构:中银国际证券分析师:旷实撰写日期:2016-01-25一、事件:去年12月以

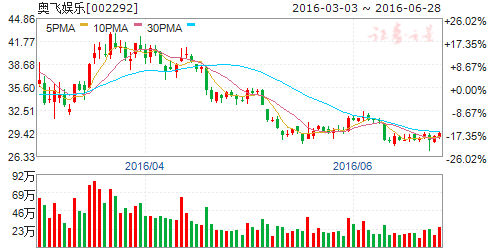

奥飞娱乐(个股资料 操作策略 盘中直播 我要咨询)

奥飞动漫:系列投资促强势产业布局 东方迪斯尼轮廓渐明

奥飞动漫 002292

研究机构:中银国际证券 分析师:旷实 撰写日期:2016-01-25

一、事件:去年12月以来,奥飞动漫(002292.CH/人民币32.88,买入)陆续公布多项重大对外投资:【动漫IP】:2015年12月26日,公司全资子公司奥飞香港以自有资金850万美元收购韩国顶级动漫公司FunnyFlux43.79%的股权,成为除创始人外最大的机构股东和董事会成员,同时享有与FunnyFlux优先合作的权利;【移动阅读】:12月30日,公司宣布战略入股掌阅科技股份有限公司,将牵手搭建二次元内容生态圈。

【超级IP】:12月31日,公司与中国著名幻想作家“江南”创立和管理运营的灵龙集团签订深度战略合作协议,依托各自优势,合力打造“中国第一奇幻世界”超级IP。奥飞将以现金投资的方式战略入股灵龙,成为灵龙第一大机构股东和董事会成员,并享有灵龙集团各项业务拓展的优先合作权。

【机器人】:2016年1月19日,公司公告向北京光年无限科技投资5,000万元,获得光年无限5%股权及其业务优先合作权。光年无限是一家从事智能机器人操作系统研发、人工智能深度学习的语义理解和认知计算技术的研发和场景应用的公司。光年无限研发的云端机器人大脑“图灵机器人”能够向第三方提供一体化、接入和使用门槛低的云端机器人大脑服务,使第三方产品快速拥有智能人机交互功能,具有广泛的应用场景。

二、标的公司基本情况1)FunnyFlux:FunnyFlux是韩国一家专注运营动漫形象全球化业务的公司,拥有为韩国与全球市场制作和发行电视动漫节目的专长和资源,其动画作品定位于寓教于乐,过往作品主要面向3-6岁的儿童群体。公司代表性作品有《开心小姐弟》、《野鸡妈妈》等。FunnyFlux具备很强的动画品牌国际打造能力:公司凭借《开心小姐弟》迈出在全球儿童动画市场的第一步,该动画片目前通过尼克国际儿童频道在全世界播出。FunnyFlux还与奥飞动漫合作运营动画作品《超级飞侠》,为后续持续深入合作带来良好的开端。

2)掌阅科技:掌阅科技所开发的掌阅iReader是移动阅读行业用户规模最大的服务提供商。数据显示,掌阅月活跃用户高达5,304万,远高于排名第二QQ阅读2,085万的月活跃用户;掌阅月度覆盖人数比例19%,目前市场占有率第一。除了具备渠道资源之外,掌阅目前所拥有的42万册优质文学数字版权的IP资源。2015年起,掌阅iReader重点发力品牌推广。4月,掌阅科技成立文学集团“掌阅文学”,正式进军网络原创文学领域,其旗下子公司掌阅文化、红薯网、杭州趣阅已启动签约原创作品。

3)灵龙集团:灵龙集团是著名奇幻小说作家“江南”成立的创作工作室,其核心人物“江南”,原名杨治,被誉为“中国第一幻想作家”,曾经亲手创办《九州幻想》、《幻想1+1》、《幻想纵横》、《九州志》和《龙文》等杂志,并曾担任纵横中文网副总经理,团队维系时间超过10年。其创作的《此间少年》累计销量200万册,《龙族》系列作品总销售突破千万册,《九州缥缈录》被誉为中国最好的历史架空作品。江南于2011、2012、2013年三度登上中国作家富豪榜前十名,其中2014年以2,550万年收入排名第一。

4)光年无限:光年无限成立于2010年,是国内最早开始从事人工智能机器人及其商业化的公司之一。在图灵机器人之前,光年无限曾开发了语音工具“虫洞语音助手”,这是一个类似Siri的交互语音工具。“虫洞语音助手”的总用户数曾达到4,000万的量级。

正是在开发和推广“虫洞语音助手”时,公司在后台获得了大量人机交互的数据,并最终形成后端强大的人机交互引擎。这个引擎成为图灵机器人的开放平台的雏形。在图灵机器人开放平台中,公司的DeepQA技术架构已经可以和人类的问答能力媲美,中文识别准确率达到90%,是目前中文识别准确率最高的智能机器人引擎。

与其他技术不同的是,图灵机器人为开放平台,免费向开发者提供API接口,根据报道,目前图灵机器人开放平台已经获得超过2万名开发者入住。

三、点评奥飞动漫是中国动漫IP产业内的龙头企业。在企业创立初期即尝试摆脱单纯玩具制造,开始向IP内容进行拓展。目前,奥飞已经形成从IP生产、内容播映、IP衍生到玩具制造的动漫娱乐全产业链布局,试图打造“东方迪斯尼”。

而此次大范围对外投资意味着公司将通过吸收优质IP资源、拓宽分发渠道,并对原有的玩具制造进行转型升级,共同拓展其动漫娱乐全产业链布局。

2、拓宽分发渠道:奥飞在2009年上市后,进行一系列的收购运作。在传统渠道资源上,收购五大少儿动漫频道之一的嘉佳卡通60%股权;在新媒体渠道上,收购北京万象娱通40%股权,万象娱通拥有针对少儿的绿色动漫APP爱看动漫乐园;同时,收购北京魔屏科技60%股权,魔屏科技拥有移动漫画平台“魔屏漫画”。而此次,通过收购掌阅科技与有妖气这两个在各自领域极具影响力的IP分发平台,将借助掌阅目前国内最大的移动端阅读平台与有妖气动画平台,将大大地拓宽现有分发渠道,为IP资源变现提供渠道支持。另外,与FunnyFlux的合作使得公司动漫IP开发能力及衍生品开发销售能力与FunnyFlux的动画品牌国际打造能力形成合作互补,有助于公司打造国际动漫IP品牌。

3、IP衍生此前,公司已通过收购与直接投资等方式,布局游戏、电影业务。在动漫密切相关的互动娱乐业务上,奥飞收购上海方寸科技、北京爱乐游两家手游开发商。其中,爱乐游开发的《雷霆战机》通过腾讯代理顺利登陆微信平台,成为微信平台最受欢迎的手游之一。在电影业务上,奥飞直接向海外的优质制作团队进行投资,收购美国娱乐公司451集团20%股权,451集团创始人之一为执导过《变形金刚》《忍者神龟》等大片的导演迈克尔贝。此外,奥飞影业以6,000万美金参投《幽魂》等三部好莱坞电影。此次公司通过购买优质团队,新吸收的优质IP资源将大幅充实公司的IP矩阵并帮助团队进行IP下游的产业运营,实现良好协同效应。

4、智能制造升级根据2015年中报,公司玩具制造业务营收占比仍然达到52%。此次对光年无限的增资,帮助公司进一步升级原有的玩具制造业务。在图灵机器人平台下,公司可以生产智能的、具有交互性的玩具机器人产品。同时,可以利用公司目前已有的少儿IP,对智能玩具产品进行包装,使其获得小朋友的喜爱。

四、投资建议:公司当前已经成为动漫IP领域的龙头企业,公司并未止步于IP领域的布局,而持续在整个由上中下游进行全产业的升级和布局,形成更为强劲的“东方迪斯尼”布局。预计2015-2017年,公司全面摊薄每股收益为0.46、0.63、0.89元,维持对公司的买入评级。

深天马A(个股资料 操作策略 盘中直播 我要咨询)

深天马A:扬AMOLED+LTPS大势风帆 起“显示+”未来新航

深天马A 000050

研究机构:中投证券 分析师:孙远峰 撰写日期:2016-05-31

公司是A股唯一的专注于中小尺寸高端显示,并长期致力于材料和应用模式创新的优质龙头企业,亦是中航工业旗下显示业务重要平台。经历33年积累,围绕LTPS-TFT和AM-OLED显示技术,柔性/透明/3D显示以及in-cell/on-cell一体式触控等领先技术,现已形成综合满足移动终端消费类和专业类显示(车载/工控/医疗等)的综合解决方案和产品体系。

投资要点:公司高端技术量产突破和相关的投融资高潮,适逢显示行业前所未有的且是千载难逢的“结构化调整”机遇期,预计未来将主动引领技术发展,推动行业格局深层次变化,并实现超速成长:

AMOLED+LTPS综合配套能力实现跨行业周期发展。在终端柔性显示等趋势下,移动终端增/存量巨大市场被唤醒,以及虚拟/3D人机交互“显示+”增量市场确定,公司在AMOLED+LTPS-直保持国内行业突出领先优势,有望分享“显示+”开启时期产品高附加值“黄金期”,并率先形成国内外一线客户综合配套;未来有望凭借此先发优势,紧跟融合一线客户新增需求,持续扩大同业领先优势,实现“新行业属性”下的格局再提升。

公司是国内中小尺寸AMOLED+LTPS双料龙头,良率产能全面领先。

AMOLED主流采用LTPS做背板驱动,所以LTPS和AMOLED不是分开独立的两种技术路线,而是“一脉相承”关系,LTPS高良率+高产能确保公司转型AMOLED龙头。公司厦门G5.5(国内第一条LTPS产线)和G6构建全球最大LTPS单体工厂;武汉G6(全球领先)和上海G5.5AMOLED确保OLED处于绝对领先地位;据了解,公司5.5寸720pAMOLED面板已向中兴新款ZTEA910手机供货,这是国内AMOLED面板首次打入前十大手机品牌。

紧抓“显示+”时代契机,从“硬屏”到“柔性”,以及从“单纯内容传递”到“复杂人机交互”,从硬件、软件、内容和装置等可以着力打造生态圈环境,提供内容资源、核心显示器件、整体方案设计和生产、以及下游的应用开发的产业机会;开启高端显示和人机交互新的行业发展格局,进而创造不拘泥于硬件的新价值增量。

独到专显业务,提升a-Si产能附加值,高门槛保证可持续发展。采用了“天马”和“NLT”双品牌灵活搭配产能,逐步提升各领域产品渗透率,在专业显示领域继续扩大全球影响力,目标力争车载进入全球前3位,医疗高端维持全球第1位,POS维持全球第2位,以及HMI维持全球领先,专显将逐步凸显在公司发展中的战略布局地位。

在不考虑厦门天马或将注入带来的明显业绩增厚,以及中肮工业的平台优势,仅考虑目前公司现有业务内生发展情况。预计16-18年净利润预计7.1/10.9/17.0亿元,对应EPS0.51/0.78/1.22元,同比增速28%/53%/56%,预计未来3年,公司业绩具有较高成长性,以及行业格局具备较大提升空间,虽然传统面板具有周期性胆新增利润将大部分来自于AMOLED+LTPS+专显等高端领域,在行业整合给予龙头企业超速成长的机遇期,可按照成长股进行估值,给予17年38倍PE,第一目标价29.6元,具备长期投资价值,给予“强烈推荐”评级。

风险提示:全球宏观经济不景气,终端产品市场需求不达预期,以及创新模式市场拓展不达预期的风险。

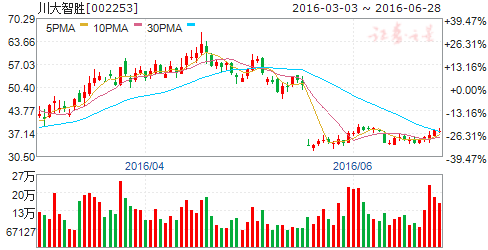

川大智胜(个股资料 操作策略 盘中直播 我要咨询)

川大智胜:空管龙头技术领先 人脸识别和虚拟现实引领新增长

川大智胜 002253

研究机构:东北证券 分析师:瞿永忠 撰写日期:2016-04-19

报告摘要:

低空改革潜力巨大,空管业务龙头将受益。公司是国内空管产品领域龙头企业,市场份额位居国内厂商前列,低空改革政策落地后公司将面临新的发展机遇。公司自主研发的国内首套飞行模拟机视景系统已获订单,飞行模拟产品及服务等产业链延伸将提升公司业绩。

深耕人脸识别技术,布局人脸识别全产业链。公司三维人脸识别技术采用“三维建库,二维识别”的方式,投入小、精度高,具有明显的技术优势。该系统已经开始试点应用。同时,公司成功自主开发了三维人脸照相产品,打通了从三维人脸照相、数据库建立到人脸识别的完整的三维人脸识别产业链,在未来的竞争中占据较强优势。

虚拟现实技术基础深厚,携手奥飞动漫与利亚德携手布局产业链。公司在虚拟现实技术领域有10多年的积累,最早应用于空管管制员模拟训练的塔台视景模拟和飞行模拟机视景系统,近期开发出主要面向文化教育市场的大型全景互动科普产品。公司与奥飞动漫签署了战略合作协议,合作有利于公司在内容和渠道方面的积累。2016年3月23日,公司公告与利亚德展开战略合作,双方在VR显示技术、高校影视动漫创新和VR科普体验馆方面开展合作,实现了显示技术、集成、内容和渠道的产业链布局。

公司业绩符合预期,新业务2016有望贡献利润。公司传统空管产品在2015年增长了46.23%,新兴的图形图像业务则突飞猛进增长了824.33%达到了4,078万元。随着VR业务的不断延伸拓展以及人脸识别业务在安防领域的落地,公司新兴业务有望在2016年贡献利润,并在未来几年内高速增长,逐步超过传统空管产品实现华丽转型。

投资建议:我们看好未来公司在人工智能和VR领域的业务发展前景,预计公司2016-2018年EPS分别为0.31、0.44、0.64,同比分别增长38.60%、43.69%、44.23%,给予增持评级,目标价65元。

风险提示:低空通航改革进度慢于预期、人脸识别业务开发或行业发展低于预期、虚拟现实产品业务发展低于预期。

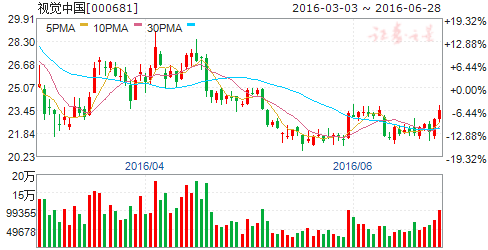

视觉中国(个股资料 操作策略 盘中直播 我要咨询)

视觉中国:区域市场合作落地 强强联合将可期

视觉中国 000681

研究机构:中信建投证券 分析师:陈萌 撰写日期:2016-06-22

事件

今日公告自筹资金4800万美元,(约3.12亿元人民币)通过全资子公司参与Getty Image香港增资扩股,后者实际控制人为全球视觉内容版权服务供应商龙头企业Getty Image。本次增资扩股完成后上市公司间接持有Getty Image香港50%的股权。

简评

区域合作终落地:2月19日公司公告与Getty就其区域市场投资事宜进行了深入洽谈,基本确定公司以股权投资合作的方式与Getty进行区域市场合作,预计公司以现金投资不超过1亿元美金,本次方案的是该区域市场合作的具体落地,上市公司将与Getty公司在中国大陆、香港、台湾三大区域建立更为深入紧密的战略合作关系。

业务协同可期:本次合作业务上的实质意义在于一方面基于Getty Image香港的营销团队和客户资源,将有效推动公司业务进入新的区域市场,有利于公司本土内容在港台地区的市场推广;同时也将增强中国大陆、香港、台湾等大中华地区的业务协同效应。

卡位优势更进一步:继公司战略投资500px、计划收购corbis后,此次增资入股标的公司一方面是公司全球化战略布局的重要一步,同时与Getty的合作将进一步挤压竞争对手的生存空间,卡位优势进一步建立。

盈利预测与估值

我们持续看好公司作为国内视觉内容版权服务提供商龙头地位的价值,同时关注国家智慧旅游平台变现空间以及数字娱乐业务的进展,预计2016-2017年公司EPS分别为0.44、0.61元,维持“买入”评级。

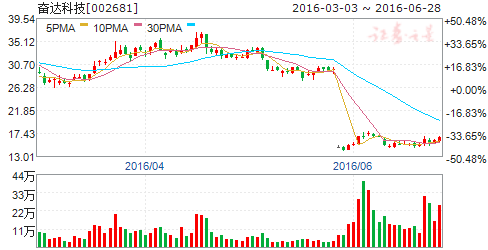

奋达科技(个股资料 操作策略 盘中直播 我要咨询)

奋达科技:垂直整合产业链 挺进消费电子新蓝海

奋达科技 002681

研究机构:国海证券 分析师:王凌涛 撰写日期:2016-03-28

投资要点:

软硬云一体化研发,可穿戴龙头显现:可穿戴设备经过几年发展,产业链已经逐渐趋于成熟,未来将逐渐从培育期进入快速渗透期。奋达作为国内可穿戴产品ODM的龙头企业,具备从产品外观设计、硬件结构设计、嵌入式设计、软件UI设计到云平台服务的全套设计能力,并且具备选料和生产的配套产能,能够为下游客户提供一站式的ODM服务。将是未来可穿戴产品放量的主要受益者。

音箱和美发电器行业的引领者,创新不断:公司音箱业务和美发电器业务在行业中持续保持领先,公司一直保持研发前瞻性,抓住了多媒体音箱向蓝牙、无线转变的趋势,持续保持增长。

消费电子金属渐入高潮,设计能力为王:公司并购的欧朋达是具备Design-in级别的结构件以及外观件设计厂商,充分受益于近3年金属件在消费电子领域的快速渗透,业绩快速成长。同时公司通过非核心工艺流程的外协,保持着轻资产运营模式。能够很好的根据客户需求,提出新材料新工艺设计方案。

产业布局层次清晰:公司2016年将完成奋达科技园二期建设,并围绕奋达科技园打造创新产业孵化基地。在国家鼓励“大众创业,万众创新”的背景下,奋达科技孵化器将助力一批创业创新企业成长,同时也为上市公司外延式增长拓宽标的选择范围。另一方面,公司已经参股了奥图科技、光聚通讯、艾普柯三家公司,在现实增强、大健康、传感器领域完成了布局。

给予公司“买入”评级:公司管理层多年来十分进取,公司大股东志向高远,预计公司2015-2017年将实现净利润2.95、3.91、4.96亿元,EPS分别为0.48、0.63、0.80元,当前价格对应2015-2017年PE分别为70、53、42倍,首次覆盖给予买入评级。

风险提示:可穿戴产品市场拓展速度低于预期;金属机壳市场竞争趋于激烈导致毛利低于预期;并购整合不达预期的风险

棕榈股份(个股资料 操作策略 盘中直播 我要咨询)

棕榈园林:褪尽黄沙始见金

棕榈园林 002431

研究机构:东北证券 分析师:王小勇 撰写日期:2016-03-31

报告摘要:

2015年业绩首次出现亏损:3月30日,公司发布2015年年报:总营收44.01亿元,同比下滑12.11%。实现归属于上市公司股东净利润为-2.11亿元,同比下滑149.39%。这也是公司自上市以来首次出现亏损。

毛利率大幅下滑和投资贝尔高林损失是2015年亏损的主因。2015年公司毛利率为17.29%,较去年大幅下滑6.3个pct。公司毛利率下滑的主要原因是宏观经济不景气导致地产园林市场竞争加剧,业务总量和业务毛利率均明显下滑。2015年11月,公司以5.7亿元港币再次收购贝尔高林50%的股权及其商标,正式控股贝尔高林。由于公司二期收购价格低于一期,导致账面价值大于应享有被投资单位净资产的公允价值,公司为此事项确认投资损失约2.64亿元。这是导致公司2015年亏损的最主要原因。此外,公司管理费率较去年上升1.48个pct,这也是导致公司亏损的原因之一。

地产产业链复苏,驱动公司2016年盈利或恢复至2014年的水平。年初以来,房地产市场成交热情持续蔓延。我们认为,随着去库存政策的持续,房地产销售端将持续回暖,驱动地产产业链全面复苏。公司传统地产园林施工业务有望迎来反转回升。此外,今年政府将大力推进PPP模式,公司借助管理、人才、技术等优势,有望获取大量市政类项目订单。综合来看,公司2016年业绩或将反转回升,盈利或将恢复至2014年的水平。

布局VR领域,未来业务协同、技术应用想象空间巨大。2月中旬,公司出资2000万元与深圳和君正德、盐城满天星联合成立VR产业投资基金公司,该基金重点聚焦VR、AR等相关技术及产业化方向。此外,公司还出资1000万元收购乐客VR4%的股权。我们认为,公司积极布局VR领域,未来或将借机进军VR主题公园、生态体验式旅游、景观配套等新兴业务,与公司生态城镇战略相协同,未来想象空间巨大。

首次覆盖,给予“增持”评级。预计公司2016、2017年净利润分别为4.09亿元、5.44亿元,对应EPS分别为0.74元、0.99元,当前股价对应2016年PE为31倍。

风险提示:地产产业链复苏或不及预期、VR领域业务推进或不及预期等。

公司,业务,IP,合作,2016