超级电容器取得重大突破 电动汽车应用六股有望爆发

摘要: 江海股份(个股资料操作策略盘中直播我要咨询)江海股份:一季度营收净利小幅上升,经营企稳,新品可期江海股份002484研究机构:华金证券分析师:谭志勇撰写日期:2016-05-03点评:营收状况逐步企稳

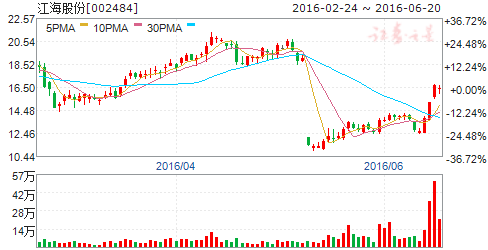

江海股份(个股资料 操作策略 盘中直播 我要咨询)

江海股份:一季度营收净利小幅上升,经营企稳,新品可期

江海股份 002484

研究机构:华金证券 分析师:谭志勇 撰写日期:2016-05-03

点评:

营收状况逐步企稳,公司经营走出底部:公司2016年第一季度营业收入同比上升4.54%,相较于2015年全年营业收入同比下滑5.53%的情况,公司的经营逐步企稳。随着人民币逐步呈现贬值预期,公司不海外竞争对手在价格方面的竞争劣势逐步消除,公司新拓展薄膜电容器和超级电容器的业务也逐步进入放量的阶段,因此我们预计公司未来的营收规模将会逐步恢复增长。

毛利率提升,新产品放量与成本控制并举:公司第一季度毛利率同比提升1.1个百分点,净利润率同比提升0.3个百分点,我们认为,公司的盈利能力提升来源薄膜电容器不超级电容器产品出货量增加,相较于铝电解电容器,上述产品的盈利水平较高。另外,内蒙古和宝鸡的电价下降预期也能够为公司成本控制带来益处。

内生外延并举,新产品市场扩张可期:公司对于2016年上半年的净利润预计变化幅度为-10%~15%,随着公司并购的苏州优普开始在薄膜电容器技术和市场渠道方面对公司产品正面贡献,以及公司在超级电容器产品逐步在新能源汽车领域的需求扩张,未来公司的市场竞争潜力值得期待。

投资建议:我们预测公司2016年至2018年每股收益分别为0.47、0.55 和0.66元。净资产收益率分别为8.7%、9.4%和10.3%,给予买入-B建议,6个月目标价为22.00元,相当于2016年至2018年46.8、35.0、33.3倍的动态市盈率。

风险提示:电容器市场竞争加剧影响公司盈利能力;超级电容产品的增长速度不及预期;收购苏州优普后面临整合挑戓。

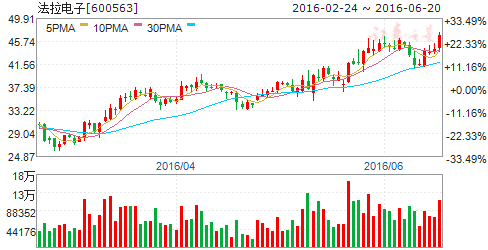

法拉电子(个股资料 操作策略 盘中直播 我要咨询)

法拉电子:业绩驶入快车道,薄膜电容龙头华丽归来

法拉电子 600563

研究机构:广发证券 分析师:许兴军 撰写日期:2016-04-27

事件:

公司16年Q1实现营收3.54亿元,同比增长17.11%;归属母公司净利润8489万元,同比增长27.93%。

点评:

1、公司Q1营收及净利增速均达到近两年最大值,再次验证我们之前所说的公司经营情况好转,业绩上行趋势确立。16年受益于包括新能源汽车及光伏在内新能源市场对薄膜电容需求量快速增长,法拉电子作为国内电动汽车薄膜电容主力供应商,销售额将实现快速增长。

2、16年东孚新区新建厂房有望投入生产,新增产能释放后有望为公司带来营收和利润跨越式的提升。同时公司凭借在薄膜电容中的技术、品牌等优势,未来逐步向工业控制、医疗电子、高铁等新兴领域拓展,为公司带来新的增长点。

3、我们预计公司16-18年EPS分别为1.92/2.35/2.74元,对应PE分别为17.83/14.53/12.49。考虑到公司是薄膜电容龙头,新能源业务增长强劲,发展空间广阔,给予公司“买入”评级。

风险提示新能源业务扩产进度慢于预期;行业景气度下行。

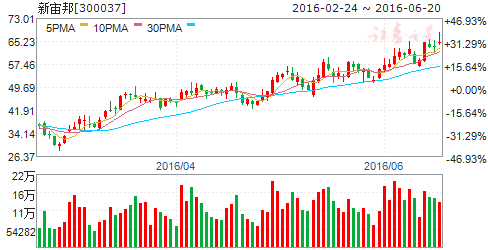

新宙邦(个股资料 操作策略 盘中直播 我要咨询)

新宙邦:医药中间体、锂电电解液助业绩高涨

新宙邦 300037

研究机构:国元证券 分析师:李朝松 撰写日期:2016-05-10

投资要点:

1.含氟医药中间体业绩大幅增长。公司子公司海斯福是全球吸入式麻醉剂含氟医药中间体的主要供应商之一,2016年一季度海斯福单季贡献利润达3000万左右,预计2016年海斯福为母公司贡献净利润将超预期,达到或者超过1亿元。吸入式麻醉剂目前的主要市场在国外,海斯福80%以上的销售都在国外,未来国内市场的开发将为海斯福带来更大的发展空间。

2.锂电池电解液产销两旺。2016年预计公司销售电解液将达到1.5万吨左右,公司锂电电解液原材料六氟磷酸锂的主要供货商来源于日本和韩国,目前国内六氟磷酸锂的报价在45万元/吨左右,而公司采购国外的六氟磷酸锂,采购价要远远低于国内市场价,因此六氟磷酸锂涨价引起的电解液涨价在一定程度上会使得公司毛利更高。

3.布局半导体化学品将成未来业绩增长点。公司在惠州开建的新型电子化学品二期厂房建设预计在今年10月份完成,明年将开始投产,其中规划的半导体化学品产能为23650吨,主要品类为蚀刻液、玻璃液,当前主要的供应商为日韩企业,随着全球半导体产业向国内的转移,电子化学品的进口替代将是大趋势,这一业务有望在2-3年内成为公司的四大业务之一。

估值和投资建议:

2016年一季度报告显示一季度公司营收2.99亿,同比增速73.9%;实现净利润5315.8万,同比增长339.13%,其中海斯福贡献净利润超过一半,超过预期。

预计公司2016-2018年EPS为1.230、1.639、2.029元,给予“增持”评级。

风险提示:1.含氟医药中间体原材料六氟丙烯价格波动;2.惠州新项目开展不如预期;3.锂电池电解液原材料六氟磷酸锂价格波动。

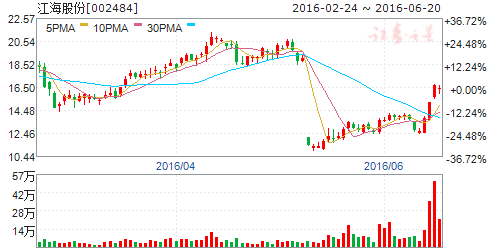

江海股份(个股资料 操作策略 盘中直播 我要咨询)

江海股份:一季度营收净利小幅上升,经营企稳,新品可期

江海股份 002484

研究机构:华金证券 分析师:谭志勇 撰写日期:2016-05-03

点评:

营收状况逐步企稳,公司经营走出底部:公司2016年第一季度营业收入同比上升4.54%,相较于2015年全年营业收入同比下滑5.53%的情况,公司的经营逐步企稳。随着人民币逐步呈现贬值预期,公司不海外竞争对手在价格方面的竞争劣势逐步消除,公司新拓展薄膜电容器和超级电容器的业务也逐步进入放量的阶段,因此我们预计公司未来的营收规模将会逐步恢复增长。

毛利率提升,新产品放量与成本控制并举:公司第一季度毛利率同比提升1.1个百分点,净利润率同比提升0.3个百分点,我们认为,公司的盈利能力提升来源薄膜电容器不超级电容器产品出货量增加,相较于铝电解电容器,上述产品的盈利水平较高。另外,内蒙古和宝鸡的电价下降预期也能够为公司成本控制带来益处。

内生外延并举,新产品市场扩张可期:公司对于2016年上半年的净利润预计变化幅度为-10%~15%,随着公司并购的苏州优普开始在薄膜电容器技术和市场渠道方面对公司产品正面贡献,以及公司在超级电容器产品逐步在新能源汽车领域的需求扩张,未来公司的市场竞争潜力值得期待。

投资建议:我们预测公司2016年至2018年每股收益分别为0.47、0.55 和0.66元。净资产收益率分别为8.7%、9.4%和10.3%,给予买入-B建议,6个月目标价为22.00元,相当于2016年至2018年46.8、35.0、33.3倍的动态市盈率。

风险提示:电容器市场竞争加剧影响公司盈利能力;超级电容产品的增长速度不及预期;收购苏州优普后面临整合挑戓。

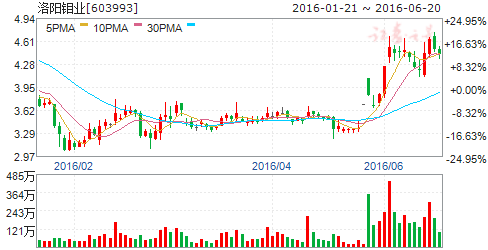

洛阳钼业(个股资料 操作策略 盘中直播 我要咨询)

洛阳钼业:海外收购定增,公司志为国际矿业巨头

洛阳钼业 603993

研究机构:广发证券 分析师:巨国贤,赵鑫 撰写日期:2016-05-26

海外收购+定增,公司志为国际矿业巨头

公司拟以269.75亿元收购英美资源巴西铌磷矿和Freeport 公司位于刚果的Tenke 铜钴矿56%的权益,并拟以不低于3.17元的价格非公开发行不超过56.78亿股A 股股票,融资不超过180亿元,用于后期替换收购贷款。本次海外收购是公司继2013年收购Northparkes 之后又一国际化力作,交易标的具有优质的矿资源和稳定的盈利能力,周期底部收购有助于提升公司的未来价值,助力公司成为国际化矿业巨头。

钼钨生产龙头企业,风雨中砥砺前行

公司是全球第五大钼生产商,国内第二大钨精矿生产商,拥有三大优质钼矿资源(其中三道庄钼矿为特大型原生钼钨共生床),钼精矿自给率达到90%,生产规模居国内同行业第一,拥有三条白钨选矿生产线,矿石处理能力达3万吨/日;同时,公司提前战略布局,处置金矿开采和电解铅等无效低效资产,强身健体、苦练内功,为海外并购做好充足准备。

抄底海外矿资源,静待周期反弹

本次收购的铌磷矿和铜钴矿估值水平整体中等偏低,所收购资产均有稳定的盈利能力和现金流水平。同时,全球大宗商品已经跌至底部,并长期低位运行,随着全球经济的回暖,矿产价格有望逐步回稳增长,本次收购的矿业资源将为公司带来明显的价值提升。

给予公司“买入”评级 预计公司2016年-2018年EPS 分别为0.1/0.12/0.14元,对应PE 分别为33.51/28.17/23.66倍。考虑公司本次收购矿业资源盈利稳定,升值潜力大, 给予公司“买入”评级。

风险提示

全球经济增速持续低迷;收购资源所在国政治、法律风险;收购资金筹集进度不及预期;收购资源储量不及预期

中国动力(个股资料 操作策略 盘中直播 我要咨询)

中国动力:研发布局石墨烯电池,动力龙头价值初显

中国动力 600482

研究机构:国信证券 分析师:梁铮 撰写日期:2016-05-17

事项:

公司公告:公司与上海新池新能源科技有限公司签订战略合作协议,合作研发高性能石墨烯铅酸蓄电池、锂电池;公司重大资产重组事项,广瀚动力等16家公司资产注入,已完成交割过户,尚需进行非公开发行股份募集配套资金支付现金对价、办理新增股份登记及上市手续等。

评论:

携手上海新池新能源研发石墨烯电池战略布局高远

公司与上海新池新能源合作研发高性能石墨烯铅酸蓄电池、锂电池,利用石墨烯良好的导电性及导热性,研发新材料,提升公司铅酸蓄电池、锂离子电池等产品的性能,有利于公司在石墨烯材料研发、新材料应用及产业化的发展,有利于公司继续保持竞争优势,巩固行业领先地位。

目前,国内蓄电池市场已进入竞争“红海”。作为国内铅酸蓄电池龙头,公司计划做大做强汽车用蓄电池、工业(储能)用蓄电池、锂离子蓄电池和绿色电源等三大主业。目前,我国汽车动力电池产能不足是新能源汽车行业发展的主要制约点。而2020年之后,以电网储能、家庭储能为代表的工业和储能市场将会成为新能源电池的新蓝海,市场前景广阔。

公司的战略目标明确且符合市场发展方向,有利于公司的长远发展。

重大资产重组稳步推进,未来盈利能力可观

公司原主营蓄电池、铅及铝合金和电池壳体,是军用起动铅酸蓄电池的定点生产单位。公司拟发行股份及现金支付购买中船重工集团及下属动力资产,涵盖燃气动力、蒸汽动力、化学动力、全电动力、民用核动力、柴油机动力、热气机动力等七大动力,全力打造国内技术全面的动力业务龙头。公司利用资产重组为契机,加快业务和资产整合,利用科研院所的技术研发优势,发挥协同效应,全面提升公司综合竞争力。其中,广瀚动力等8个交易对标资产17/18/19年业绩承诺分别为净利润4.0/5.6/6.9亿元。我们认为,这不仅对未来公司的盈利提供了保障,也反映出集团对公司未来发展信心十足。

公司将成为我国动力业务龙头,标的稀缺,维持“买入”评级

重大资产重组后,公司将形成全产业链动力平台,产生协同效应,成为我国技术全面的动力业务龙头企业,公司将围绕汽车蓄电池、工业(储能)用蓄电池、锂离子蓄电池和绿色电源等三大主业实现腾飞。不考虑公司并表,预计公司16/17/18年净利润2/2.1/2.4亿元,对应PE为87/82/72X。考虑动力资产注入后对业绩的大幅度提升及公司未来电池布局,给予“买入”评级。

公司,2016,动力,逐步,收购