马斯克暗示Model3具全自动驾驶 六股暴走

摘要: 万向钱潮(个股资料操作策略盘中直播我要咨询)万向钱潮:业绩基本符合预期集团资产注入值得期待万向钱潮000559研究机构:光大证券分析师:刘洋撰写日期:2016-03-032015年度业绩基本符合预期。

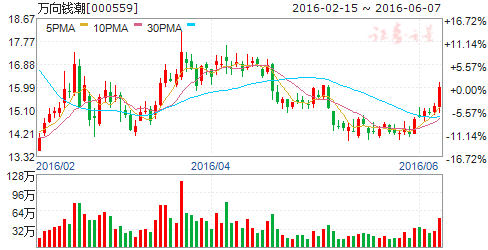

万向钱潮(个股资料 操作策略 盘中直播 我要咨询)

万向钱潮:业绩基本符合预期 集团资产注入值得期待

万向钱潮 000559

研究机构:光大证券 分析师:刘洋 撰写日期:2016-03-03

2015年度业绩基本符合预期。

公司发布2015年年报,实现营业收入102亿元,同比增长4.2%,实现归属于母公司净利润7.8亿元,同比增长10.29%,基本符合预期。

汽车产销增速放缓,公司零部件业务将维持微增长态势。

公司营收增长主要源于物资贸易收入同比增长63.18%,达到12.3亿元,占营收比重提升5.34个百分点至12%,但物资贸易的毛利率下降了0.77个百分点至1.66%。汽车零部件制造业务实现营收85.5亿元,同比增长0.73%,毛利率提升了0.2个百分点,达到24.31%。在营收小幅增长情况下,公司期间费用率下降了1.22个百分点至12.71%,主要源于技术研发费、职工薪酬的下降以及汇兑收益增加,带来的管理费用率及财务费用率的小幅下降所致,从而使得净利润增速稍高于营收增速。我们认为,受汽车产量增速放缓影响,公司汽车零部件业务后续将维持微增长态势。

集团新能源汽车业务优质,存在资产注入预期。

集团旗下拥有万向电动汽车公司、电池生产企业A123、电动车生产企业菲斯科,都是新能源汽车优质标的。2010年12月30日,万向集团承诺,在公司认为入股万向电动汽车公司的条件成熟,并提出入股动议时,或是万向电动汽车公司完成产业化,盈利状况正常稳定时,同意以转让、增资等形式入股万向电动汽车公司。我们认为,公司去年7月以现金11,000万元参与天津市松正电动汽车技术股份有限公司增资,表明公司有意往新能源汽车方向发展。这两年新能源汽车发展迅猛,集团新能源汽车业务预计表现较好,且承诺盈利状况正常稳定时,同意公司增资入股。由此可预计集团优质新能源汽车业务后续注入公司是大概率事件,对潜在新能源汽车龙头标的估值应该给予合理溢价。

维持增持评级,目标价21元。

公司主业稳定增长,并积极向新能源汽车产业转型,业绩及估值有较大提升空间。我们预计公司2016-2018年净利润分别为8.96亿元、10.58亿元、12.79亿元,对应EPS分别0.39元、0.46元和0.56元。维持增持评级,6个月目标价21元,对应2017年约45倍PE。

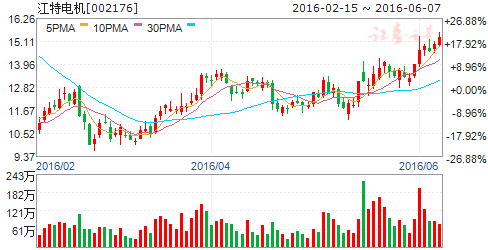

江特电机(个股资料 操作策略 盘中直播 我要咨询)

江特电机:新能源,智能电机产业布局驶入快车道

江特电机 002176

研究机构:长江证券 分析师:葛军,孙景文 撰写日期:2016-04-27

事件描述

公司发布一季报告:第一季度实现营业收入5.72亿元,同比增长238.19%,归母净利3671.98万元,同比增长104.07%,稀释eps 0.028元;2016年1-6月份归母净利指引1.04亿元-1.21亿元,同比增长200-250%。

事件评论

九龙汽车、米格电机并表增厚收入及利润规模,预计业绩贡献将在三、四季度更充分体现。(1)我们认为,九龙汽车以及米格电机并表是公司一季度收入、归母净利分别大增288.19%、104.07%的主要因素;由于一季度国内新能源汽车市场较为平淡,同时也是传统淡季,我们预计九龙汽车、新能源汽车电机业务对于公司整体业绩的拉动将在第三、四季度展现得更加充分。(2)看2015全年收入拆分,公司电机智能化转型已展现出积极成果,虽然起重冶金电机、电梯扶梯电机、中型高压电机等仍占公司总收入的41%,但一、二季度中国工业需求的环比企稳复苏预计将有利于公司传统电机产品的盈利修复。

公司雄心勃勃积极求变,大刀阔斧打造机电、云母矿、锂电材料和电动汽车四大产业。(1)锂上游:公司旗下氧化锂资源量超87万吨,正在建设共计200万吨/年的采矿规模;(2)锂中游:公司已具备2000吨碳酸锂、1200吨正极材料产能;面对锂盐供不应求、价格暴涨的历史机遇,公司正加速推进碳酸锂一期2000吨达产、二期6000新生产线的建设,四季度有望形成8000吨的生产规模;(3)锂下游:公司旗下拥有九龙汽车、宜春客车厂和江特电动车三大新能源汽车生产基地;其中,九龙与宜春客车厂协同,专注于以新能源为主的商用车生产,江特电动车专注于微型车、特种代步车,并有望切入新能源乘用车;(4)电机智能化:2014-2015年公司新能源汽车电机、风电配套电机迎来高速成长期;此外,通过收购上海交鸿51%股权、米格电机100%股权,公司已深入布局伺服电机-智能机器人产业链。

给予“增持”评级。预计2016-2018年eps 分别为0.29、0.46和0.48元。风险提示:新能源汽车推广不及预期、锂价格波动、整合风险等。

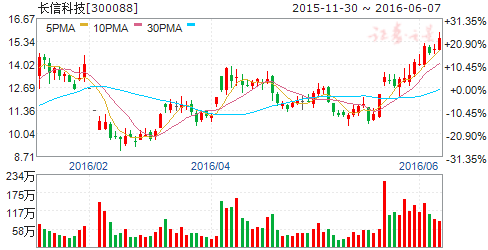

长信科技(个股资料 操作策略 盘中直播 我要咨询)

长信科技:触显龙头企业 车载显示和新能源电池驱动成长

长信科技 300088

研究机构:西南证券 分析师:熊莉 撰写日期:2016-06-02

触控显示一体化龙头,汽车显示撬动增长新引擎。1)公司主业经营ITO镀膜、触控sensor、玻璃减薄和触控模组等业务,是全球最大的ITO导电膜制造商,其中小尺寸触控显示一体化模组今年月产能有望扩产至8KK/月,主要客户有京东方、夏普等国内外一线面板企业,以及华为等国内一线手机厂商。2)作为智能汽车和车联网的重要载体,车载显示有望成为车联网和人车交互的重要入口。

公司较早布局智能汽车显示领域,已通过TS16949认证。公司与国际新能源汽车龙头厂商合作开发智能车载中控屏,也在国内多家车厂进行测试认证,随着客户车型预订的狂热和全球的热销,公司车载触控屏模组有望迎来爆发。公司募集7.9亿元投资中大尺寸轻薄型触控显示一体化项目,投产后年产能将达到500万片,将为车载显示屏销售提供产能上的支撑。

参股三元锂电池龙头比克动力,打造新能源动力电池核心竞争力。1)公司将动力电池作为其新业务战略布局,参股了三元材料锂电池制造商深圳市比克动力10%的股权,并约定在条件成熟时或全资收购比克动力100%的股权。2)比克动力主要从事三元材料锂电池的研发和生产,包括动力电芯、模组、PACK和整包技术,可向新能源乘用车等领域的客户提供全方位的电源解决方案。比克动力已与国内各大新能源汽车厂家,包括一汽、宝马、大众、奇瑞、吉利等达成战略合作协议,目前已实现超过1万辆新能源车用电池的供货。2016年底其电池产能有望扩产至6GWh,产能在同业中保持领先。3)参股时比克动力承诺2016-2018年扣非净利润分别不低于4亿元、7亿元和12亿元,一旦公司完成对比克动力的收购,将大幅增强公司的盈利水平。

车联网和大数据布局初现雏形。1)参股智能后视镜企业智行畅联25%的股权,可与公司车载触摸屏业务完美结合,打造公司未来车联网的硬件入口。2)成立长信智控布局大数据业务。通过车联网大数据平台,可为用户提供电动汽车电池状态实时监测、充电桩分布信息推送等服务,实现电动汽车与电池部件、电网、管理后台的互联互通,提升公司车联网业务的核心竞争力。

盈利预测与投资建议。预计2016-2018年净利润复合增速51.4%。公司触控显示主业增长可观,未来车载显示业务有望快速发展,收购三元锂电池龙头比克动力预期强烈,车联网和大数据布局合理。首次覆盖,给予“买入”评级。

风险提示:触控显示业务拓展或不及预期的风险;比克动力或收购失败的风险。

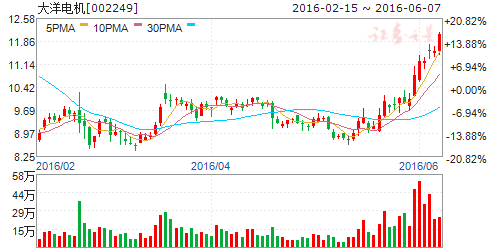

大洋电机(个股资料 操作策略 盘中直播 我要咨询)

大洋电机:新能源汽车动力总成业务及运营平台成为业绩增长新动力

大洋电机 002249

研究机构:群益证券(香港) 分析师:刘帅 撰写日期:2016-05-31

结论与建议:公司在保持传统业务稳健发展的同时,在新能源汽车动力总成上布局迅速。其收购的上海电驱动稳居国内新能源汽车电机龙头,预计能完成全年业绩承诺。同时,公司全面布局新能源汽车运营平台,有利于拉动公司新能源汽车动力总成系统的销售。预计2016、17年公司营收为69.35亿和79.17亿,YoY+41.19%和14.16%;净利润4.83亿和5.62亿元,YoY+41.71%和16.23%;EPS为0.21元和0.24元,当前股价对应P/E分别为48倍和42倍。维持买入建议。目标价12元,16年动态PE为57×。

车辆旋转器及新能源汽车业务助力业绩平稳增长:公司2015年营收49.12亿元,YOY+10.55%,净利润3.41亿元,YOY+14.92%。其中,风机负载类电机营收YOY-15%、由于2015年公司完成收购美国佩特来100%股权,车辆旋转电器业务营收YOY+42%;磁性材料YOY-16%;同时,受益于国内新能源汽车行业的快速发展,公司新能源车辆动力总成系统业务营收4.30亿元,YOY+333%。公司Q1实现营收13.49亿元,YOY+26.57%,净利润0.75亿元,YOY+39.18%,继续保持平稳增长态势。

新能源汽车动力总成业务国内第一,内部有序协调:公司2016年1月4日完成收购上海电驱动的资产交割,成为国内新能源汽车动力总成系统规模最大的公司,市场占有率约30%。目前公司已形成近30万台套新能源车辆动力总成系统的产能(包括上海电驱动、北京佩特来和芜湖杰诺瑞)。公司目前在新能源车辆动力总成系统拥有三个品牌,即大洋电机、上海电驱动、佩特来,都有一定的客户基础,由上海电驱动的贡俊教授统一协调管理,进行经营区域的划分,幷在内部保持有序的竞争;公司可以通过实施灵活的品牌战略来开展业务。

上海电驱动下半年销量有望爆发:上海电驱动2015年商用、乘用车动力总成出货超4万多台套,营收超9亿,扣非归母净利润9681万元,整体毛利约25%,商用车毛利略高。销售结构中,乘用车占2/3,商用车占1/3;目前乘用车产品价格1-3万元,客户以奇瑞、长安、江淮和上汽的荣威为主,奇瑞偏多,2016年预期超一万台套;商用车产品价格4-10万元,客户包括中通、宇通、金龙、绿控、越博等。公司新增18万台套产能陆续到位,新增产能以乘用车为主。预计全年合计产能约23万台套。由于骗补核查等因素,今年前4月的交货情况与去年持平,预计随着中央和地方政策的落地,下半年销量将爆发。公司预计今年乘用车产品销量同比将翻番,其增长一半源于新增客户、一半源于原有客户的上量;商用车产品销量同比持平。根据业绩承诺,上海电驱动2016年归母净利润1.38亿元,对应收入15.83亿元,公司预计能完成2016年业绩承诺。

全面布局运营平台:公司2015年开始开展新能源汽车运营业务,幷向充电、电池、储能、售电等领域外延。通过参股中新汽、泰坦能源、小猪巴适,幷和中山公交集团合作,形成了完整的产业链。公司目前已有2000台新能源汽车在中山运营,涵盖公交车、出租车、乘用车、通勤车和物流车,建造了近千个充电桩和4个充电站。公司相关业务目前多集中在珠三角一带,计划未来3年内在全国范围内推广10座城市。运营平台的发展也有利于拉动公司新能源汽车动力总成系统的销售。

盈利预测:预计2016、17年公司营收为69.35亿和79.17亿,YoY+41.19%和14.16%;净利润4.83亿和5.62亿元,YoY+41.71%和16.23%;EPS为0.21元和0.24元,当前股价对应P/E分别为48倍和42倍。维持买入建议。目标价12元,16年动态PE为57×。

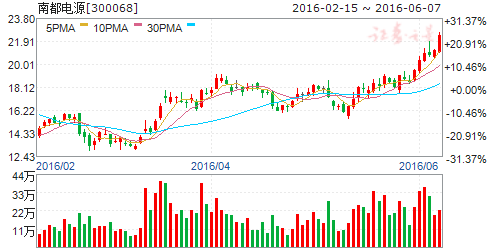

南都电源(个股资料 操作策略 盘中直播 我要咨询)

南都电源:核电框架协议彰显技术优势 储能电站加速商业化运营

南都电源 300068

研究机构:长城国瑞证券 分析师:潘永乐 撰写日期:2016-06-07

相关公告:

5月16日晚间公司公告称,公司与上海核工程研究设计院签署战略合作框架协议, 拟就核电产业技术发展、技术创新、应用创新、核电标准制定等方面开展长期深入的研究,共同开发研制核电用蓄电池、移动式储能系统、调峰调频储能电站等,实现产业技术升级。

5月25日晚间公司公告称,与威凡智能电气高科技有限公司、天工国际有限公司,就智慧型储能电站项目达成《项目合作框架协议书》。项目总容量100MWh,第一期工程建设功率1MW,容量为8MWh,储能电量度数预期为24万度/月,并建设能提供320kW安全稳定电源的智慧型储能 电站一座,其中320kW安全稳定电源设备由威凡智能提供。南都电源负责项目的总体设计、设备制造、设备安装、设备调试等工作。

投资建议:

我们认为与上海核工程研究设计院合作框架协议的签订,助于提升公司整体品牌形象和核心竞争力,促进公司相关产品及系统在核电领域的商业推广,从而为进入高端领域打开空间。其中1E级阀控蓄电池开发项目在国际上为首创,通过双方的合作,将在三年内攻克该项目的关键技术,使产品安全性和可靠性达到核级最高要求,形成行业标准,实现产品国际首创及国产化应用,将为我国核电站直流系统全面国产化作出卓越贡献,填补国际核电直流系统领域的一大空白。

与威凡智能电气高科技有限公司、天工国际有限公司合作的智慧型储能电站项目是公司继4月14日与中恒普瑞共同实施储能容量为 68.64MWh 的电力储能应用电站项目后又一重大商业化储能项目,标志着公司“投资+运营”的储能系统商用化模式进入加速拓展期。

与此前商业储能电站不同的是这次项目中加入了320kW安全稳定电源设备,目的是提高电能质量、有效降低电压电流谐波,从而满足先进精密制造装备的用电要求,加强了商业储能电站在工业领域应用的可行性和适配性。同时此次项目落地镇江,也是与镇江新区管委会签订总容量为600MWh的能源互联网平台建设的第一个落地项目,具有较强的影响力和示范性。项目在削峰填谷的同时进行用户电能质量改善,实现了储能的增值服务,为用户创造更高价值,公司储能商用模式的探索得到进一步深化。

自我们首次买入推荐之后,公司股价绝对涨幅已达26.46%,已接近我们的首次推荐目标价。在我们对储能市场已进入加速发展阶段的前提判断下,我们预计公司2016-2017年的EPS分别为0.533元、0.842元,对应P/E分别为39.26倍、24.85倍。以目前储能设备行业45.14倍的P/E中位数来看,公司2016年的估值仍有一定上升空间,进一步考虑到未来公司铅炭电池在汽车启停等方面的应用前景以及公司储能电站建设加速的因素,我们继续维持其“买入”的投资评级。

风险提示:储能业务发展低于预期;动力锂电池销量低于预期等。

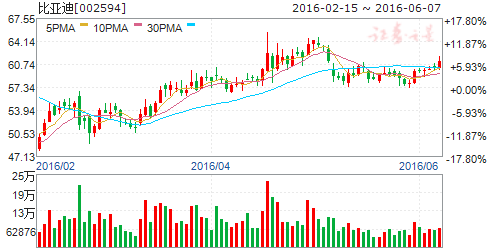

比亚迪(个股资料 操作策略 盘中直播 我要咨询)

比亚迪:大单助力业绩高增长 领先优势进一步扩大

比亚迪 002594

研究机构:中航证券 分析师:张郁峰 撰写日期:2016-04-21

事件

比亚迪股份有限公司(以下简称“公司、本公司”)4月12日晚间发布《比亚迪股份有限公司关于商用车中标公示的公告》(公告编号:2016-016),该公告披露了控股子公司比亚迪汽车工业有限公司近日参与投标 “深圳市东部公共交通有限公司2016年3024辆纯电动公交客车更新解决方案项目”,并被确定为第一成交供应商,中标金额达到18.12亿元。4月15日,公司控股子公司比亚迪汽车工业有限公司收到来自深圳市东部公共交通有限公司《2016年3024辆纯电动公交客车更新解决方案项目采购成交通知书》,确定比亚迪汽车工业有限公司成为“深圳市东部公共交通有限公司2016年3024辆纯电动公交客车更新解决方案项目”标的1、标的2、标的3、标的4、标的5的成交供应商,赢得了本次纯电动公交客车采购招标的100%份额。

投资要点

比亚迪接连中标大额订单,公交电动化战略渐显成效,实力不容小觑。自年初比亚迪拿下太原出租车8000辆订单之后,近日公司再次中标深圳市东部公共交通有限公司2016年3024辆纯电动公交客车项目。此次中标车型覆盖6-12米全系列纯电动公交客车,中标金额达到18.12亿元,若加上国家及地方政府补贴,金额总计达到40亿以上。一旦该项目顺利实施,将对公司的经营业绩产生积极影响,同时为今年公司电动车业务收入突破500亿奠定坚实的基础。2015年以来,公司积极贯彻公交电动化战略,比亚迪K9凭借在安全性和稳定性上的优异表现,深受市场青睐,已陆续接到瑞典、美国、日本、巴西、印尼等海外订单,海外市场开始突破放量。国内市场,K9竞争优势非常明显,广州、南京、大连、杭州、长沙等城市采购量已超5000辆。单就深圳市场而言,K9已成为深圳1.5万辆公交实现电动化的首选,2016年深圳将实现50%的公交车电动化,17年增长到100%。

一季度新能源车保持高速增长态势,比亚迪王者地位不可动摇。2016年一季度新能源汽车生产62663辆,销售58125辆,比上年同期分别增长1.1倍和1.0倍。其中,新能源乘用车销量受开年淡季的影响,经过前两月的连续下滑,在3月开始出现上涨趋势,一季度总销量达3.95万辆,同比增长107%,实现月均1.3万辆左右的销量水平。虽然经历了“骗补”事件和补贴退坡等负面冲击,但新能源车依旧强势保持超100%的增长速度,表明行业景气度依旧,预计全年销量将达到55-60万辆。比亚迪作为行业领军龙头,一季度销量达16783万辆,占市场总销量的28.9%,再次拔得头筹。其中,在月度车型排名中,超过500辆销量的车型共有十款,比亚迪就占4款。不仅如此,比亚迪在众多车企之中3月销量增长幅度最大,由月1217辆的水平攀升至3月3000多辆的水平,环比增幅达1.5倍,再次捍卫了自己的绝对王者地位。近日,比亚迪新生代SUV“元”也已上市,随着车型的日益丰富,公司新能源乘用车市场份额有望进一步提升。

新增电池产能逐步释放,为新能源车销量高速增长保驾护航。2015年6月,公司非公开发行不超过150亿用以提升公司动力电池产能和推进新能源汽车研发。项目投产后,公司将在原有1.6Gwh/年产能基础上实现质的飞跃,新增6Gwh/年达到7.6Gwh/年的规模。产能的逐步释放将为新能源车的产销放量提供坚实保障。随着新能源车市场的持续扩大以及手机电池需求的增加,比亚迪将继续推进锂电池产能的扩张,据比亚迪美国公司发言人Matthew Jurjevich 称,比亚迪将逐年增加其全球电池产量6GWh 直至2018年。之后,如果需求持续强劲,公司会继续保持每年6Gwh 的速度增产。如果保持这个增速,预计2020年比亚迪锂电池产能将达到34Gwh,成为全球最大的锂电池生产商之一。

投资建议:

随着2016年新能源汽车地方补贴政策的相继出台,3月新能源汽车销量逐渐回暖, 4月在政策逐步改善的背景下新能源汽车逐步升温,5月或将进入平稳上升期。考虑到公司积极布局实现战略转型升级,在大额订单逐步释放、动力电池扩展顺利、车型不断推新、电动车销量持续超预期的多重利好下,2016年公司将延续2015年的发展趋势,进一步增长。我们预计公司2016-2018年的EPS 分别为1.24元、1.874元和2.955元,对应的动态市盈率分别为46.97倍、31.07倍和19.71倍,给予公司买入评级。

风险提示

政策不达预期;传统汽车销量不达预期。

公司,新能源,汽车,2016,增长