食品饮料大众品龙头估值修复 六股给上车机会

摘要: 金种子酒(个股资料操作策略盘中直播我要咨询)金种子酒:调整接近尾声费用正常化将推动业绩超预期金种子酒600199研究机构:东吴证券分析师:马浩博撰写日期:2016-06-03产品和渠道调整接近尾声,预

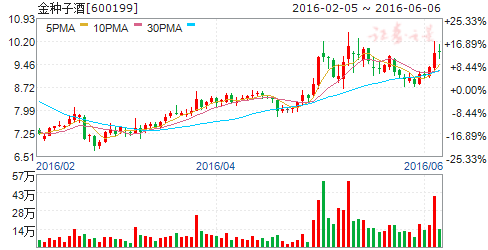

金种子酒(个股资料 操作策略 盘中直播 我要咨询)

金种子酒:调整接近尾声 费用正常化将推动业绩超预期

金种子酒 600199

研究机构:东吴证券 分析师:马浩博 撰写日期:2016-06-03

产品和渠道调整接近尾声,预计16年收入有望持平。(1)古井、口子相继挺价,预计40-100元价格带的省内面临的压力减小。(2)经过13-15年调整,估计缺乏市场拓展能力的团购商已基本被挤出,13年合肥有经销商60多家,现在不到20家。

激励机制是最大的问题,不过我们判断有望突破,只是时间问题。我们认可公司团队的能力,最大的问题是激励机制。新管理团队已于4月初完成换届,我们判断公司高管对体制束缚也有清醒的认识。14年9月公司曾短暂停牌,我们猜测与国企改革有关,虽然最后没有下文,但据此可以看出地方政府对国企改革持欢迎态度。

行业调整期间,金种子酒40-100元主力产品面临双重压力,预计16年将明显减轻。2015年收入中,估计60-70元柔和超过50%,30-40元祥和10-20%,醉三秋、徽蕴等占比较少。我们估计1Q16柔和、醉三秋继续下滑,祥和持平,徽蕴有增长。13-15年主力产品面临双重压力:(1)13年古井等竞品价格和渠道下移,如献礼下降20元至70-80元,并加大了县乡的拓展力度,直接挤压了金种子酒份额;(2)民间消费从40-80元升级至80-120元,该价格带有古井5年和献礼等强势竞品。预计16年外部压力将明显减轻,一方面古井、口子相继挺价,减少直接挤压,另一方面部分区域祥和恢复增长,显示20-40元消费群体正在向30-50元升级。

新品可能推高端光瓶酒和100-200元价格带健康酒,差异化竞争。公司正在重新梳理产品体系,有两个调整方向:(1)可能推30-50元的高端光瓶酒,与公司形象定位相契合,且性价比好于盒装酒,具备成为大单品的潜质。(2)16年加大了徽蕴6年、10年的推广,并可能推出基于健康理念的100-200元产品,具体效果有待观察。

强大的渠道下沉能力将助力薄弱区域覆盖。我们认为公司的渠道下沉能力很强,可以沉到乡镇一级,厂商一体化模式,很好地绑定了公司与经销商之间的利益。金种子销售区域主要在省内,估计占比90%以上,其中阜阳和合肥3亿以上。随着产品和渠道调整接近尾声,预计强大的渠道下沉能力,将助力省内薄弱区域和周边省份市场覆盖。

预计广告投入减少,16年销售费用将下降15-20%。15年末公司梳理费用结构,削减了不必要的投入,包括央视、卫视、门头广告等,渠道费用则不会下降。15年广告费3亿左右,占销售费用比重45%,影响较大。1Q16销售费用同比下降17%,估计16年全年将维持15-20%的降幅。

盈利预测与投资建议:销售调整接近尾声,费用正常化将推动业绩超预期,预计16-17年EPS分别为0.20、0.30元,同比增118%、48%。虽然短期估值仍偏高,但投资者不应拘泥于短期的PE估值,更应该从趋势和市值角度把握小白酒的投资机会,趋势比估值重要,我们给予金种子酒“买入”评级。

风险提示:古井、口子对金种子的挤压超预期。

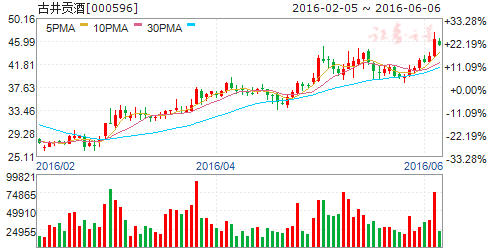

古井贡酒(个股资料 操作策略 盘中直播 我要咨询)

古井贡酒:公司拟现金收购黄鹤楼 外延扩张路径清晰

古井贡酒 000596

研究机构:广发证券 分析师:王永锋,卢文琳 撰写日期:2016-05-05

核心观点:

公司拟现金收购黄鹤楼51%股权

公司公告拟以8.16亿元收购黄鹤楼酒业51%股权。并对目标资产做出业绩承诺,交割日起未来5年收入分别为8.05亿元、10.06亿元、13.08亿元、17.01亿元、20.41亿元,复合增速26.19%,交割后5年内净利率不低于11%。

黄鹤楼酒业是集研发、生产、销售于一体的湖北大型白酒企业,也是当地政府全力打造的“六大”支柱产业及百年名牌工程之一。据新闻报道,该公司拥有武汉、咸宁、随州三大基地,员工2000余人,百年以上的窖池1000余口,原酒库存过万吨。

收购顺应白酒行业整合大势式,外延扩张路径清晰

白酒行业经过接近四年的调整,开始呈现弱复苏状态,行业内部也开始出现分化。名优白酒企业收入利润增速有不同程度的回升,而部分中小型地方白酒企业盈利仍较差,未来行业整合是大势所趋,集中度有望向名优白酒靠拢。此次收购是行业调整后上市公司第一次较大规模并购,未来有望成为行业并购浪潮的开端。公司收购黄鹤楼顺应行业趋势,外延扩张路径清晰。

公司收购黄鹤楼利润增厚明显,湖北与安徽接壤利于泛区域扩张

首先对公司业绩增厚明显,假设今年完成股权交割,之后5年净利率11%,黄鹤楼2017-2021净利润分别为0.89亿元、1.11亿元、1.44亿元、1.87亿元、2.25亿元。2017年古井贡预计收入66.60亿元,净利润9.5亿,公司持有黄鹤楼51%股权,净利润增厚约4.78%。其次公司大本营安徽省与黄鹤楼大本营湖北接壤,有利于公司泛区域扩张,提升公司影响力及市占率。

投资建议:预计公司2016-2018年EPS分别为1.63/1.89/2.20元,合理估值41元,维持买入评级。

风险提示:整合效果不达预期

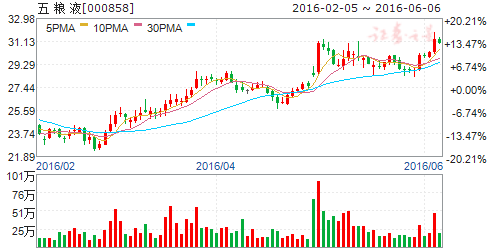

五 粮 液(个股资料 操作策略 盘中直播 我要咨询)

五粮液:价格持续提升或影响市场需求 关注公司改革和并购进展

五粮液 000858

研究机构:国海证券 分析师:余春生 撰写日期:2016-05-19

投资要点:

1、五粮液一批价持续回升,短期价格敏感度有所降低

2015年,五粮液在经过一系列主动改革和调整后业绩有所恢复,全年实现收入216.59亿元,同比增长3.08%,净利润64.10亿元,同比增长5.81%。2015年底账面预收款项为19.94亿元,同比增长132.36%,表明经销商打款积极性有所提高。2016年Q1,公司实现收入88.26亿元,同比增长31.03%,实现净利润30.08亿元,同比增长31.37%。基于行业和公司基本面回暖趋势,以及市场上通胀预期较一致的背景下,2016年五粮液工作重心逐渐转移到控量提价上来。近期市场上五粮液一批价格持续提高,目前一批价在650-660元/瓶,较2015年年底610-620元/瓶涨幅较大。我们认为,目前白酒行业整体尚处于复苏初期,需求增长基础还不是很稳定。五粮液选择在这时候提价,与茅台一批价的价差逐渐缩小,间接增加了竞争对手茅台与国窖1573产品的性价比优势。这有可能会导致部分需求流失,其提价是否能够抵消对市场需求的不利影响,尚有待观察。同时也需关注茅台和泸州老窖近期价格策略对五粮液的影响。

2、国企改革有助于提升长期效率,短期内需要一定过渡期

2015年10月30日,董事会通过《非公开发行股份暨员工持股计划相关事宜的议案》。本次改革方案内容包括对员工实施股权激励,引进优秀经销商入股,以及将募集资金(不超过23.34亿)用于公司信息化建设、营销中心建设、服务型电子商务平台建设等。这些措施有助于增强公司资本实力,将企业内外力量团结起来形成利益共同体,激发内部活力,提高经营效率,长期而言有望解除一直以来制约公司发展的束缚。但是议案实施以及效果显现均需要一定的过程,不应过于期待短期内改革对公司业绩带来较大提升的可能性。

3、公司并购意愿强,关注公司外延式增长

白酒行业步入成熟期,行业已经告别高增长时期,对于行业龙头企业而言,通过并购行业内其他企业是获得超越行业增长的有效手段。2013年,五粮液曾经并购河北永不分离酒业,2014年,公司收购河南五谷春51%的股权,因此拥有较丰富的外延并购经验,2016年Q1,公司拥有现金及现金等价物超过270亿元,资金充裕。我们认为,如果五粮液能够成功并购一些行业内规模较大且优质的企业,则有望为公司带来外延式增长,公司业绩弹性将有望大幅增强。

4、盈利预测与投资建议

预测2016/17/18年EPS分别为1.92/2.32/2.86元,对应2015/16/17年PE为15.32/12.65/10.25倍,维持公司“增持”评级。

5、风险提示

行业复苏不达预期,市场拓展不达预期

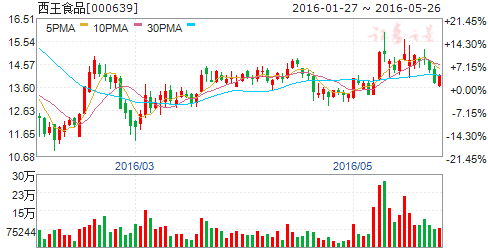

西王食品(个股资料 操作策略 盘中直播 我要咨询)

西王食品:被忽略的抗通胀品种 内生+外延双轮驱动

西王食品 000639

研究机构:长江证券 分析师:刘舒畅 撰写日期:2016-05-10

报告要点。

事件描述。

西王食品(000639)今日股价逆势走强,对此我们点评如下:

事件评论。

被忽略的抗通胀品种,食用油脂价格受益于通胀水平:4月以来,受益于国际油价反弹,豆油价格呈现一定幅度上涨。豆油价格从2011年后持续下行,目前已处于底部阶段,从2015年底已经呈现小幅反弹迹象;IGC称,全球大豆产量将基本与上年持平,全球期末库存将减少到3200万吨,比2015/16年度减少16%,创下三年来的最低水平;同时受天气影响,近期阿根廷及巴西大豆产量预期下降,豆油显现中长期供需边际改善迹象,而短期内进入夏季油脂消费淡季,价格可能会有回落,但整体中枢价格已经提升。我们认为,玉米油价格与豆油价格有较强的联动性(消费替代性),但随着玉米油作为独立油种的使用,自身供需情况将逐步决定其价格水平,实际上国内散装玉米油价格从去年底已经走出一波独立行情。同时,油脂价格虽受自身基本面决定,但通胀预期会进一步强化趋势,食用油脂的价格将受益于通胀水平。

收入结构将有所改变,胚芽粕受益于养殖后周期:公司去年曾公告将新建胚芽加工毛油厂及配套项目,设计加工胚芽能力增加18万吨/年,合计加工胚芽能力将达到54万吨/年,大幅提升公司自供毛油的比例,对冲油价上涨的风险。根据测算,按照理论加工胚芽产能将能提供毛油20万吨以上,同时胚芽粕产量也会大幅增加,公司未来的收入结构将有一定程度改变(胚芽粕收入占比提升,但仍然较小)。前期由于胚芽粕价格大幅下跌,导致公司收入受到一定影响,未来预计随着养殖饲料需求回暖,胚芽粕价格将逐步回升。因此,随着未来外采毛油比例的下降以及胚芽粕价格的提升,公司成本及收入端均有望得到改善。

外延并购预期强烈,打造健康油第一品牌:公司前期与前海九派资本设立合伙企业,公司未来将积极寻求健康食用油品类、其他健康食品品类的扩张,同时也将布局电商及互联网营销领域。据公开新闻了解,公司近期与美的电器达成战略协议,双方将在产品等价置换、广告信息资源曝光、线下活动展示等多方面进行深入合作。我们预计公司2016-2018年EPS分别为0.49元,0.61元和0.73元,维持“买入”评级。

风险提示:行业竞争加剧;油价大幅波动;公司业绩不达预期。

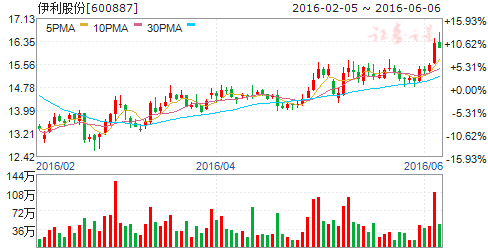

伊利股份(个股资料 操作策略 盘中直播 我要咨询)

伊利股份:实现良好开局 单季度毛利率创新高

伊利股份 600887

研究机构:中信建投证券 分析师:黄付生,许奇峰 撰写日期:2016-05-04

1季度实现高增长,为全年奠定基础。

前期调研显示,公司管理层对全年的经营目标相对保守,全年收入和利润总额的目标分别是630亿和60亿,同比增幅分别是4.4%和8.6%。实际上,1季度利润总额已经实现19.61%的增长,开局超市场预期,全年业绩有望实现良好增长。

成本下降、毛利率创新高,销售费用继续大幅增长。

公司1季度业绩继续保持2位数增长,受益于成本下降和产品升级,综合毛利率达到42.12%,攀升至单季度最高水平,同比提升4.39个百分点,环比提升2.56个百分点;带动净利率升至10.14%的高位。同时,期间费用率维持在30.58%的高水平,销售费用再次大幅增长21.93%至38.82亿,销售费用率达到25.33%,显示市场竞争仍然非常激烈。扣除去年第四季度因计提年底奖带来管理费用率大增的因素后,本季度常规费用率环比仍有所上升。

公司加大原料奶粉库存量,未来可能体现出成本优势。

最新一期恒天然全脂奶粉平均中标价格为2156美元/吨,依然处于历史低位。在此背景下,公司自去年下半年期开始增加原料奶粉的库存,1季度存货额达到50.96亿,是继2014年1季度后的历史次高水平,导致期末存货周转天数上升至49.51天。在未来全球乳业见底回升的趋势下,将对公司带来成本方面优势。

盈利预测:我们认为乳业目前仍面临竞争加剧和需求放缓的困难,但公司在成本、品牌、渠道以及国际化方面的优势能够支撑其业绩好于同行的表现,且估值有一定优势。预计公司16-18年收入增速分别为4.2%、5.6%和8.2%,净利润增速分别为9.8%、10.1%和11.8%的预测,对应EPS分别为0.84、0.92和1.03元,维持买入评级,目标价22元。

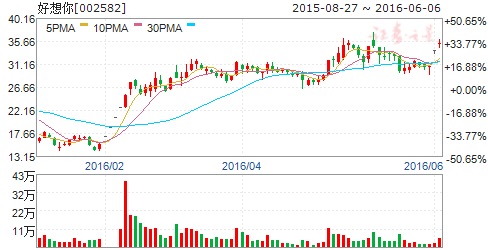

好想你(个股资料 操作策略 盘中直播 我要咨询)

好想你:成长稀缺品种 百亿市值可期

好想你 002582

研究机构:长江证券 分析师:刘颜 撰写日期:2016-06-03

报告要点

事件描述

公司公告发行股份收购百草味事项获得证监会无条件通过,并于6月3日复牌。我们强烈看好未来百草味作为休闲零食电商龙头的成长性。我们预计2016-2018年百草味收入分别为22.5亿元、32亿元、40亿元,未来3年收入复合增速47%,2016-2017年公司整体EPS分别为0.49、0.77元(摊薄为0.28、0.44元),维持买入评级。

事件评论

从零食消费升级的结构来看,坚果是零食健康化的方向。过去几年,饼干、薯片等传统零食行业不断下滑,而以水果、坚果、酸奶等为代表的健康零食发展迅速,以核桃为例,国内核桃产量在过去5年增长了将近1倍,目前坚果行业市场空间1000亿左右,且仍在不断增长。电商加速了坚果从过去粗放的农产品属性行业向消费品牌行业升级。坚果的品牌集中度伴随线上坚果龙头快速成长而大幅提升。目前坚果行业市场空间在1000亿左右,其中包装类(品牌化)坚果仅达到10%,90%的市场仍为散装或非品牌的农产品销售模式。2015年坚果电商的收入已超过40亿,即少数几个电商品牌已超过行业品牌销售份额30%以上。电商大大加速了行业从农产品属性到消费品属性的升级。

长期盈利能力提升可期。以线上龙头百草味和线下龙头来伊份为例,费用端,来伊份比百草味高出20个点以上,主要为租金成本(10%)、人工成本(10%)两块刚性成本,同时租金和人工成本每年都在提升,而线上这两块成本几乎忽略不计。同时线下对比线上唯一增加的成本在于运输成本(快递和仓储),而目前百草味的运输成本仅5%左右,且随着规模不断提升而不断下降。如若未来行业竞争格局形成,实现与线下差不多的定价后(当前定价比线下至少低20%以上),行业利润率有望达到15%-20%。

成长始终具有稀缺性,理应给予高估值。百草味2013-2015年营业收入分别为2.29亿元、6.12亿元、12.64亿元,过去3年复合增速135%,我们预计2016-2017年百草味收入分别为22.5亿元、32亿元、40亿元,收入复合增速47%。参考其他消费品,我们认为长期看百草味做到10%以上净利率概率较大。由于仍处于收入快速成长期,我们给予明年收入3倍PS(对应96亿市值),给予好想你30亿市值,目标市值126亿,目标价48.8元。维持“买入”评级。

风险提示:好想你和百草味整合失败。

公司,行业,价格,增长,我们