3D打印技术产业大会下周开幕 火线潜伏3股

摘要: 海源机械(个股资料操作策略盘中直播我要咨询)海源机械:定增完成,碳纤维车身轻量化产业有序推进海源机械002529研究机构:光大证券分析师:王海山撰写日期:2016-05-19事件:公司完成定向增发60

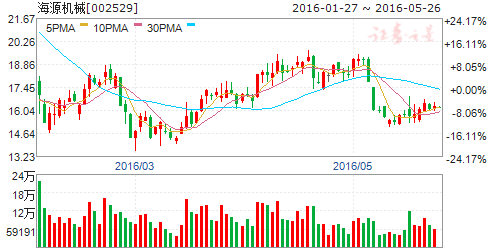

海源机械(个股资料 操作策略 盘中直播 我要咨询)

海源机械:定增完成,碳纤维车身轻量化产业有序推进

海源机械 002529

研究机构:光大证券 分析师:王海山 撰写日期:2016-05-19

事件:

公司完成定向增发6000 万股,发行价格10.06 元,募集资金6.04 亿元,扣除各项发行费用募集资金净额5.84 亿元,投向碳纤维车身轻量化产业。

实际控制人及管理层参与定增2000 万股,锁定三年彰显信心

公司实际控制人及核心管理层通过“上银瑞金-慧富15 号”参与定增2000 万股,锁定3 年,充分显示了公司对于未来碳纤维车身产业化的信心。2015 年公司在碳纤维车身成型取得重要技术突破,目前是全球少数掌握碳纤维短周期大批量成型工艺及装备核心技术的企业,成功开发了碳纤维概念车用于验证自主研发工艺与装备。2015 年公司与福建省汽车工业集团等共同出资设立福建云度新能源汽车,公司持股11%,深入布局新能源汽车产业链,利于公司碳纤维相关装备及产品的市场开拓。预计2016 年底前完成碳纤维车身部件生产线的安装调试,2017 年上半年实现批量投产。

复合材料建筑应用快速放量,液压成型装备业绩拖累将减弱

玻璃纤维复合材料制品在建筑、汽车应用市场推广情况良好。2014 年公司推出复合材料建筑模板,立足房建+公建(地铁、高铁、水利等)两大市场,产品具有轻质便捷、通用性强、施工灵活、节省人工等优势,得到国内多家大型施工企业认可,开展项目合作和试点。2015 年复合材料建筑模板业务实现收入7841 万元,同比增长258%,毛利率达到35.7%,收入占比提升至34%,毛利占比提升至39%,2016 年有望保持快速增长。 公司传统液压成型装备业务受房地产与冶金行业固定资产投资增速下滑影响,需求低迷,销售收入下滑,2015 年液压成形设备收入占比下降至37%,收入占比大幅降低,未来压机业务对公司整体业绩的不利影响将大幅削弱。

维持买入,目标价21 元

预计公司2016-2018 年归属母公司净利润分别为0.21/0.56/1.31 亿元, EPS 分别为0.08/0.22/0.51 元,维持公司买入评级,目标价21 元。

风险提示:碳纤维车身产业化进展不及预期。

亚厦股份(个股资料 操作策略 盘中直播 我要咨询)

亚厦股份:业绩持续下滑,静待“一体两翼”形成新竞争力

亚厦股份 002375

研究机构:银河证券 分析师:周松 撰写日期:2016-04-29

业绩受行业影响有所下滑,开展新业务成本上升。公司2015年实现营业收入89.69亿元,同比减少30.57%,归属上市公司股东净利润5.72亿元,同比减少44.59%;对应EPS0.43元/股,。同比减少45.57%,主要受宏观经济下行压力及行业景气度低迷和部分项目施工进度放缓导致营业收入下降,同时公司对互联网和智能业务投入加大,费用快速上升,导致本年业绩大幅度下滑。16年Q1公司营业收入19.06亿元,同比下降29.44%,归属上市公司股东净利润1.05亿元,同比下滑47.59%,公司一季度增长仍保持较低水平,业绩持续下滑。公司预告上半年业绩区间为1.45-2.42亿元,同比增长-70%%至-50%。

盈利能力下降,期间费用大幅上升,现金状况有待改善。公司2015年综合毛利率为16.68%,同比下滑2.2pct;净利率6.58%,同比下滑1.7pct。2015年期间费用率为6.92%,上升了3.4pct;销售费用率、管理费用率、财务费用率分别上升1.1pct、2.3pct、0.4pct,这主要与公司2015年在互联网和智能业务的加大投入有关。2015年收现比、付现比分别为0.93/0.60,分别下降0.01pct和0.01pct。2015年经营性净现金流0.33亿元,同比下降77.70%,应收账款113.38亿元,同比上升4.40%,现金流和应收账款都有待改善。

公司盈利数据三四季度较大幅度下滑。2015年分季度来看,公司Q1、Q2、Q3、Q4分别实现营业收入27.01亿元、26.31亿元、22.33亿元、14.04亿元,分别同比增长0.08%、-26.54%、-38.69%、-53.12%,分别实现归母净利润2.00亿元、2.83亿元、1.08亿元、-0.19亿元,同比增长0.76%、3.64%、-58.09%、-106.44%。公司三、四季度收入和利润降幅明显,主要受到房地产投资下降、工程开工不景气,施工进度放缓等因素的影响。

产业链布局延伸,“一体两翼”创新业务带动新发展。在行业整体发展趋缓的和经济大周期向下的背景下,开始积极开拓产业链布局,围绕“互联网家装(一体)”和“智能家居与3D打印(两翼)”布局创新业务,通过参股、收购盈创科技和万安智能,公司将以3D打印建筑、BIM技术以及智能家居为载体,加速推进公司装饰工业化进程,2015年建筑智能化收入贡献同比上升259.80%,很有希望未来成为公司核心竞争力。

家装品牌“蘑菇+”布局初步形成,“建筑工业化+建筑信息化+互联网化”有望成为新增长点。公司互联网家装品牌“蘑菇+”通过总部+运营商模式在全国8座城市落地试点,且已完成地产商签约,全国第一轮已有317个运营招商落地,公司家装战略布局雏形形成,互联网家装有望在今年开始增长,未来有望成为公司的一大业绩增长点。

风险提示:宏观经济波动风险、房产调控风险等。

盈利预测与估值:我们下调盈利预测,预测公司2016-2018年EPS0.49/0.58/0.64元。对应2016-2018年的PE分别为24/20/18倍,维持“推荐”评级。

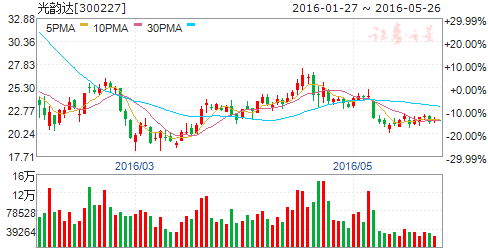

光韵达(个股资料 操作策略 盘中直播 我要咨询)

光韵达:业绩略有下滑,3D打印业务加速推进

光韵达 300227

研究机构:光大证券 分析师:刘晓波 撰写日期:2016-02-17

事件:

公司2015年全年实现主营业务收入2.26亿元,同比下降10.58%,归属母公司净利润2600万元,同比下降4.72%,EPS为0.19元,低于预期。

点评:

公司处于电子信息行业,业绩下滑的主要原因是智能手机市场已经进入成熟期,终端用户需求下降导致整体电子信息制造产业增速放缓。从具体细分业务种类来看,SMT类业务保持了稳定的增长,同比上升13.85%;PCB类业务由于下游客户订单大幅减少,公司销售额出现了大幅下滑,同比下降36.44%;LDS类业务的主要客户群体为韩国客户,受客户自身业务调整的影响,该业务也相应出现下滑,下滑比例达到44.87%。而公司的新兴业务3D打印业务目前仍处于市场开拓阶段,短期内业绩无法得到释放,对公司整体业绩影响较小。

3D打印业务将助力公司重新起航:

公司的3D打印业务已经在市场上取得了一定的成绩,目前正积极进入医疗领域。公司在2015年初成立了控股子公司上海光韵达数字医疗科技有限公司,9月推出了国内首家医学3D打印云平台,并和多家医院签署了战略合作协议,共同开展3D打印在医疗临床领域的创新应用。该平台将医学与工程学相结合,建立了“医学+3D打印+云服务平台”三位一体的工作模式,已经实现了多个成功的案例。另外,公司还积极开展3D打印网上平台业务,并参股上海极臻三维设计有限公司,加强3D打印设计的合作。公司的3D打印业务正在全面布局,未来将成为公司业绩爆发的引擎。

估值与评级:

预测公司2016~2018年EPS分别为0.26元,0.44元,0.65元,调整目标价至30元,维持买入评级。

风险提示:

3D打印业务在汽车医疗领域能否顺利拓展;LDS业务能否加速放量;传统下游电子领域能否平稳较快增长。

公司,业务,同比,下滑,2015