上海迪士尼的A股商业小伙伴:关联7家上市公司 五股涨

摘要: 陆家嘴(个股资料操作策略盘中直播我要咨询)陆家嘴:商业旗舰、王者归来陆家嘴600663研究机构:国金证券分析师:胡华如撰写日期:2016-05-19事件2016年5月18日,公司发布了重大资产购买关联

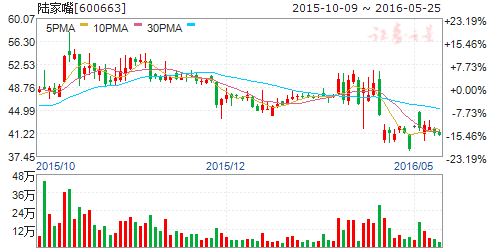

陆家嘴(个股资料 操作策略 盘中直播 我要咨询)

陆家嘴:商业旗舰、王者归来

陆家嘴 600663

研究机构:国金证券 分析师:胡华如 撰写日期:2016-05-19

事件

2016年5月18日,公司发布了重大资产购买关联交易预案(修订稿)及相关公告,对上交所相关问询进行了回复,采用现金支付方式收购陆金发100%股权,交易对价为109.31亿,资金来源为40%自由资金(货币资金、变现能力强的金融资产)和60%银行借款(已申请并购贷款),公司股票即日起复牌。

分析要点

现金收购增值率低、利好现有股东:标的资产预估值109.3亿,未经审计母公司账面净资产80.3亿,预估增值率仅为36.2%。陆金发公司自2009年初成立,注册资本约80亿,先后通过收购爱建证券、陆家嘴信托、陆家嘴国泰人寿,形成了“证券+信托+寿险”的业务框架。陆金发2015年实现收入21.6亿(相比上年增长125%),净利润5.2亿(相比上年增长18.6%)。

商办物业快周转模式有望突破:公司是我国商业地产开发运营的旗舰公司,在2015年公司探索出商业地产的快周转模式,即快速拓展中短期产品的运营,通过项目公司获取开发项目(主要是商办类),开发成功后快速转让资产或股权,实现资产的快速变现。国家大力培育和发展租赁市场、打通商业用房和住房租赁需求、实现和REITs的破冰发展,拥有优质商业资产和相关金融资产的公司显著受益。本次交易完成后,上市公司将形成“地产+金融”双轮驱动的战略发展格局,控股爱建证券(2014行业总资产排名88/119)、陆家嘴信托(2014总资产排名39/68)陆家嘴国泰人寿(2015年底保费收入排名56/75)。

本身地产业务弹性很大:公司地产业务正进入爆发期,2015年全年实现归属股东净利润19亿,同比增长18.6%;实现合同销售金额60亿,增长了200%。2015年末公司商铺在建和在营建面之比为7.2、写字楼为1,说明未来几年新增在营面积会很大,公司本身的地产开发和运营业务弹性很大。

投资建议

公告和预案修订稿符合预期。公司明显受益REITs制度预期升温、迪斯尼周边资源和前滩地区项目开发。我们暂不调整财务预测,预计公司在2016实现EPS为1.14元,对应当前股价分别为34PE,考虑到金控资源注入等因素,公司成长空间十分明确,我们维持买入评级。

风险提示

金融和地产业务协同低于预期

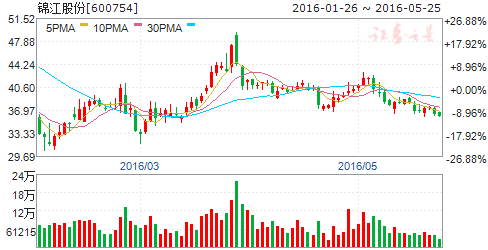

锦江股份(个股资料 操作策略 盘中直播 我要咨询)

锦江股份:收购维也纳酒店,强化中档酒店市场布局

锦江股份 600754

研究机构:中银国际证券 分析师:旷实 撰写日期:2016-05-03

事件:

4月28日,锦江股份(600754.CH/人民币40.00,买入)发布公告,以人民币17.488亿元收购黄德满先生持有的维也纳酒店有限公司80%股权,以人民币80.00万元收购黄德满先生持有的深圳市百岁村餐饮连锁有限公司80%股权。本次交易不构成重大资产重组。

点评:

1、维也纳酒店是国内中端商务酒店领先连锁品牌。维也纳酒店在2015年中国酒店集团规模50强中排名第七,市场占有率为1.41%,是国内中档酒店行业的标杆,已形成在营的5个品牌系列,包括维纳斯皇家酒店、维也纳国际酒店、维也纳酒店、维也纳智好酒店、维也纳3好酒店。在全国超过20个省直辖市、70多个大中城市拥有开业酒店303家,其中直营店46家,加盟店257家;拥有已开业客房48,575间,其中直营店客房11,012间,加盟店客房37,563间;拥有各类会员共计1,250余万人,其中活跃会员为157余万人;已签约未开业酒店262家,未开业酒店客房3.92余万间。

2、深圳百岁餐饮是华南地区大型餐饮连锁企业,为维亚纳酒店下属直营店提供配套餐饮服务。旗下拥有“五稻香美食汇”、“五稻香大酒楼”、“星歌咖啡”、“华点1668”四大子品牌,目前,百岁餐饮拥有全国分子公司36家,门店遍布深圳、上海、广州、东莞、佛山、长沙、桂林、太原等大中城市。

3、此次收购暂无业绩承诺,预计将增厚公司净利润10%-20%。2013-2015年,维也纳酒店实现营业收入分别为8.81亿元、11.61亿元和14.62亿元,净利润2,597万元、5,349万元和14,399万元,净利润大幅增长主要是因为毛利率的提升以及管理费用率的下降,此次收购的市盈率估值为15倍。2014-2015年,百岁餐饮实现营业收入2.37亿元和2.80亿元,净利润为-62万元和450万元。

由于此次收购的资金来自银行贷款及自有资金,并表后将增厚公司的净利润10%-20%,但此次收购没有设置业绩承诺。4、公司积极布局中档酒店市场,补足短板,在酒店行业整体下行中通过并购做大做强主业。目前,国内经济型酒店的景气度持续下行,中档酒店市场景气度相对较好,公司旗下的中档酒店品牌锦江都城业绩增长也是明显好于经济型酒店品牌锦江之星,此次收购维也纳酒店,使得公司的酒店规模特别是中档酒店规模将明显提升,通过协同降低运营成本,实现规模效应,进一步稳固国内第一大酒店集团的领先地位。

5、投资建议:近年来酒店行业持续调整为公司提供了产业内并购整合的历史机遇,公司先后收购卢浮和铂涛以及定增融资,再加上此次收购维也纳酒店和百岁餐饮,公司打造全球布局的跨国酒店集团的战略路径更加明确,未来产业链横向整合有望持续。此外,今年迪斯尼开业对上海周边住宿、餐饮的带动,我们看好跨国酒店管理控股集团的市值成长空间。考虑此次收购,2016-2018年备考每股收益为1.06、1.20、1.32元(不考虑收购铂涛和定增),建议重点关注。

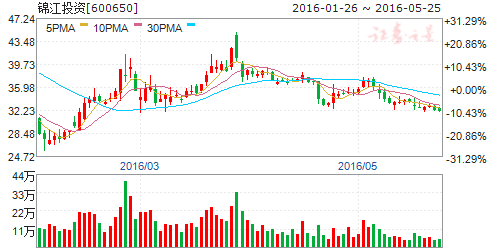

锦江投资(个股资料 操作策略 盘中直播 我要咨询)

锦江投资:主业维持平稳,迪士尼叠加国改迎来良机

锦江投资 600650

研究机构:安信证券 分析师:姜明 撰写日期:2016-03-25

锦江投资15年年报披露:2015年公司实现营业收入21.92亿元,同比上升0.46%;归属于母公司所有者的净利润2.22亿元,同比上升3.45%。

拟每10股派发现金股利人民币2.50元。

主业整体表现平稳,毛利率受低温板块影响小幅下降:2015年公司车辆运营板块收入11.91亿元,同比微降1.41%,毛利率较去年增加3.4个百分点达28.86%,仍旧为收入毛利贡献最多的板块;汽车销售板块收入增长13.42%,毛利率微跌0.15点与去年几乎持平;低温物流受尚海冷库转型、客户清退和收氨除霜影响,收入锐减24.86%,毛利率亦减少17.75个百分点仅剩13.60%。但由于低温物流板块占公司收入与毛利比重较小,公司整体业绩较为平稳,全年综合毛利率19.19%,较14年下降1.15个百分点。

迪士尼年把握机遇,积极扩充商旅车运力:公司作为上海高端商务租车市场龙头,目前商务包车总量已达到1500余辆,大客车新增商务班车60余辆。

2016正值迪士尼开园,合理的运力扩张有助于消化旅客需求。

1万吨综合冷库建成,低温物流业务转型升级:公司在吴淞新建的1万吨综合冷库已进入了试运行阶段,尚海冷库等低温物流企业也在进行转型改造工程。目前公司拥有自有和租赁冷库规模超过12万吨,新建与改造产能投放之后,仓储与配送能力均较为充足。

三角度受益上海迪士尼开业:上海迪士尼乐园将在6月16日正式开园,公司将在多方面获益于迪士尼的开幕:1)公司母集团锦江国际直接参股迪士尼中方股东申迪集团,位列第二大股东;2)预计上海迪士尼16年将迎来1200万人次左右客流量,尽管在出租车运力受到政策管制情况下,出租车运营收入难以获得直接提振,但商旅租车业务将显著受益;3)公司具有较强的冷链物流业务能力,有望受到迪士尼的餐饮酒店业需求带动。

投资建议:我们预计公司2016年-2018年的收入增速分别为7.7%、6.2%、6.7%,净利润增速分别为7.0%、6.4%、7.6%,考虑公司多角度受益2016迪士尼开园,并有望在持续推动的上海市国企改革中获得利好,首次给予增持-A的投资评级,6个月目标价为45.6元,相当于2016年106倍市盈率。

风险提示:迪士尼业务拓展低于预期

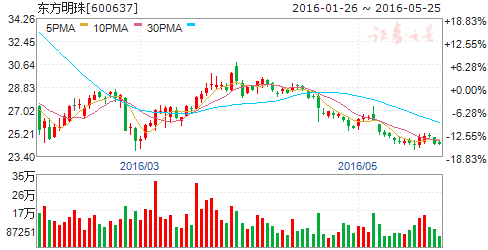

东方明珠(个股资料 操作策略 盘中直播 我要咨询)

东方明珠:合作SECL引进《最终幻想15》,公司优质IP库再添新利器

东方明珠 600637

研究机构:申万宏源 分析师:郑治国 撰写日期:2016-04-06

投资要点:

公司与日本知名游戏研发和发行公司SECL签订主机游戏合作协议,获得《最终幻想15》游戏和电影的大陆地区发行权。公司与日本知名游戏研发和发行商SECL(史克威尔艾尼克斯)签订主机游戏合作协议,公司获得SECL公司CG动画电影和主机游戏在大陆地区的发行推广权。基于这一合作,公司获得了SECL公司知名IP作品《最终幻想15》在大陆地区电影和主机游戏的发行权,公司优质IP资源战略再下一城。

SECL旗下包括最终“最终幻想”等多款爆款IP,强强联合体现巨头对东方明珠的认可。SECL是全球知名的游戏研发和发行公司,在全球包括北美、欧洲及日本均拥有顶尖开发工作室。

其旗下著名IP产品为其获得巨大收益,最终幻想系列其全球出货量已破1亿1千万,勇者恶斗龙系列全球出货量破6.6千万,古墓丽影系列出货量也超过4.5千万。《最终幻想》是SECL最著名的游戏产,《最终幻想14》国服之前由盛大代理,此次和东方明珠的合作证明了SECL对东方明珠游戏运营能力的高度认可。

助力主机游戏业务发展,打通IP产业链,公司优质IP库再添新利器。作为两大主机游戏平台XboxOne和PS4在大陆的代理商,公司在主机游戏领域打造聚合运营平台,通过和SECL的合作引进高质量的主机游戏产品能够极大丰富国内主机游戏数量,为主机游戏玩家提供更好的游戏体验。同时随着PSVR的发布,公司未来主机销量有望提升,对整个国内主机游戏市场起到催化助力作用。此外,影视版权的获得也能够打通公司IP产业链,丰富公司互联网电视内容库,影游联动产生最大话题效应和经济利益,助力公司互联网电视业务发展。

维持“买入”评级,爆款内容的不断增加有效拓展公司互联网电视和主机游戏业务。通过和SECL等海外知名IP公司的合作,公司的优质爆款内容不断增加,助力互联网电视用户数和主机游戏玩家数的增长,构建更深的“内容+渠道”护城河,为公司整个互联网电视战略发展提供充足动力。我们维持15-17年EPS为1.16/1.31/1.82元的盈利预测,对应PE为25/22/16倍,维持“买入”评级

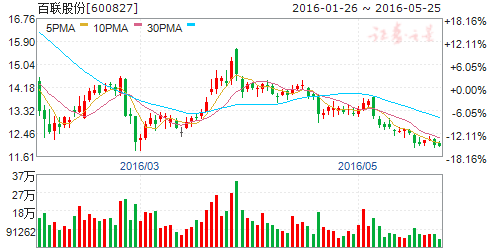

百联股份(个股资料 操作策略 盘中直播 我要咨询)

百联股份:经营情况依然疲软,关注国企改革及迪斯尼主题机会

百联股份 600827

研究机构:申万宏源 分析师:王俊杰 撰写日期:2016-05-04

2015年营收下降3.8%,归母净利润增长21.89%。基本符合预期。2015年年报,公司实现营收492亿元,同比下降3.8%,实现归母净利润12.75亿元,同比增长21.89%,公司营收下降归母净利润提升的主要原因为出售好美家装潢建材子公司90%股权投资收益大幅增加所致,扣非后同比下降10.27%,基本符合我们预期。其中第四季度单季营收同比下降1.71%,净利润同比下降44.67%。

2016年一季度公司营业收入微降0.62%,一次性收益下降致净利润大幅下滑47.33%,业绩下滑符合我们预期。2016年一季度公司实现营业收入141.39亿元,同比下降0.62%,其中综合百货和购物中心业态是导致公司营业收入下滑的主要原因,公司综合百货实现营业收入19.66亿元,同比下降14.01%,购物中心业态实现营业收入14.82亿元,同比下降14.03%,奥特莱斯、大型综超和便利店业态营业收入则同比实现正增长;一季度公司实现归母净利润4.06亿元,较去年同期大幅下降47.33%,主要原因为公司去年同期出售好美家装潢建材90%股权取得3.75亿元投资收益所致,若剔除这一非经常性损益的影响,公司经常性归母净利润较去年同期下降12.70%。

建议关注国企改革及供应链整合。我们认为公司在股权和经营方面正在发生积极变化,建议中长期重点关注。股权和公司组织架构方面,公司通过定增的方式引入背景实力雄厚的战略投资者,同时剥离建材装潢业务、出售联华超市股权、将三联集团40%股权注入上市公司;在经营方面,公司发力供应链管理与全渠道建设,一方面推进门店升级及自有品牌建设,另一方面通过联合其他国内零售巨头王府井、利丰以及永辉超市实现供应链整合和全渠道建设。对公司中长期发展具有重大利好作用。

充分受益迪斯尼开园,公司股价或迎来主题投资机会。迪斯尼开园在即,我们认为,上海迪斯尼在客流方面超预期将是大概率事件,百联作为上海实力雄厚和门店充裕的零售企业将充分受益于迪斯尼的开园,公司股票将迎来主题性投资机会。

下调盈利预测,维持增持评级。我们下调公司盈利预测幅度10%,预计公司2016-2018年实现营业收入分别为467.57亿元、444.19亿元和426.43亿元,实现归属于母公司股东净利润分别为10.69亿元、10.35亿元和10.37亿元,实现EPS分别为0.62元、0.60元和0.60元,对应当前股价的PE分别为21/22/22,维持“增持”评级。

公司,酒店,实现,游戏,收入