中石化拟在渝建页岩气年产能150亿 6股再出发

摘要: 吉艾科技(个股资料操作策略盘中直播我要咨询)吉艾科技:丹格拉炼厂的规模当在百万吨吉艾科技300309公司是国内知名的石油测井设备专业制造商。主营业务是石油测井仪器的研发、生产、销售和现场技术服务,以及

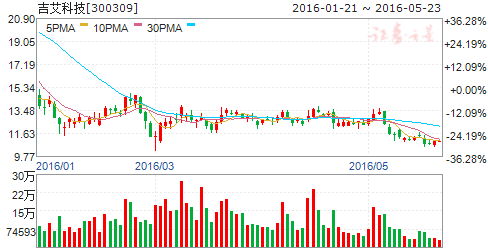

吉艾科技(个股资料 操作策略 盘中直播 我要咨询)

吉艾科技:丹格拉炼厂的规模当在百万吨

吉艾科技 300309

公司是国内知名的石油测井设备专业制造商。主营业务是石油测井仪器的研发、生产、销售和现场技术服务,以及利用测井仪器为油田客户提供测井工程服务,主要产品为GILEE系列成像测井系统,包括下井仪器和地面系统。公司的产品性能与核心技术处于国际先进水平,在国内同行业中具有显著的竞争优势,打破了少数国际领先的技术服务公司对测井仪器制造技术的垄断。公司与国内主要的石油测井服务单位如大庆钻探、渤海钻探等建立了稳定的合作关系。

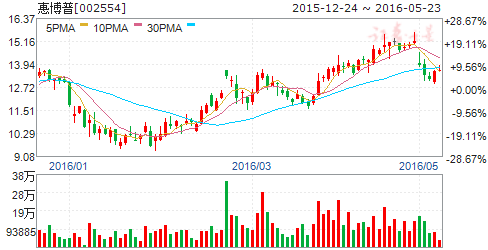

惠博普(个股资料 操作策略 盘中直播 我要咨询)

惠博普:产业链向上延伸,业绩弹性大增

惠博普 002554

研究机构:申万宏源 分析师:曲伟 撰写日期:2016-05-17

定增收购DMCC40%股权:本次非公开发行股票募集资金总额不超过10亿元,拟投入募集资金7亿元用于收购DMCC40%股权,以享有安东伊拉克业务40%的权益,其余补充流动资金。本次发行对不超过10名特定对象发行,发行底价12.72.

安东伊拉克经营情况良好,业绩承诺高。安东集团持有安东国际100%股权,安东国际分别持有DMCC。100%股权安东伊拉克业务公司在伊拉克境内经营的相关油服业务经营稳定,服务内容包括钻井技术服务(定向井技术服务、钻机服务)、完井技术服务(连续油管技术服务、酸化压裂技术服务、完井工具销售)、采油技术服务(采油运行管理、地面工程总承包EPC)。安东伊拉克业务公司拥有完备独立的作业服务能力,作业队伍经验丰富,产品及服务质量高,支持配套体系健全。安东伊拉克业务公司的业务主要分布在伊拉克中部地区、米桑地区和南部地区,主要服务的油田项目包括中石油哈法亚油田、绿洲石油阿哈代布油田、中海油米桑油田和卢克石油西古尔纳油田等。受益过去五年伊拉克的原油产量从2011年的260万桶/天增加到2015年的410万桶/天快速增长,相关业务发展迅速,盈利情况良好,在手订单及后续签约情况良好。2015年营业收入约为人民币5.6亿元,净利润约为人民币1.8亿元,2016-2018承诺净利润分别为2.6、3.38、4.16亿元。

建议继续配置油服板块,惠博普是必配品种。配置油服逻辑:一、油价重心有望抬高,油服业绩预期向好;二、油服公司转型效果初现,新培育增长点开始发力;我们将油价走势和油服板块业绩走势做了对比,板块的业绩弹性要大于油价的变化。本次惠博普收购DMCC股权,标志着公司由油田地面系统成功进入产业链前端,受益油价和伊拉克高产,业绩弹性大增。同时公司EPC项目订单情况也有望持续超预期,4月底集团董事长黄松参加哈国投资论坛并签署炼油厂建设项目备忘录。南哈州州政府、哈国南方石油公司、中石化工程公司SEG和HBP四方共同签订了关于建设150万吨奇姆肯特炼油厂项目的备忘录。

该项目预计总投资达到5亿美元,计划于2016年年底开工,HBP将在本项目的组织、落实、融资、执行等方面发挥积极作用。

转型方向明确:

转型方向一环保:含油污泥处理。污泥中一般含油率在10~50%,含水率在40~90%,我国平均每年产生80万吨罐底泥、池底泥。以国外一年处理2000吨炼化厂为例,其综合处理费用为624美元/吨,算到国内市场即为32亿人民币。公司15年在十几个炼油厂做了实验,效果良好,就目前订单情况看保守股价16年贡献3000-4000万利润。

转型方向二:油气管网管理。根据质检总局官方发言,我国陆上油气管道总里程已经达到12万公里,绕地球三圈,而且30%以上已经运行了10年以上,千公里泄露事故率年均4次,远远高于美国和欧洲。根据目前现有管道里程和规划里程,管道管理市场空间年均20亿左右,公司通过收购潍坊凯特和成立惠博普管道公司立志打造油气管道服务提供商。

维持买入评级,上调17年盈利预测,上调目标价至24.6元:考虑17年摊薄,预计2016-2018年EPS分别为0.52、0.84(+0.17)、0.95元,对应动态PE29X、18X、16X。公司作为我们在一月底油服行业的首推品种,今年来股价强势,我们继续维持买入评级,考虑摊薄目标价上调至25元(上一期16.4,+50%),对应17年PE30X。

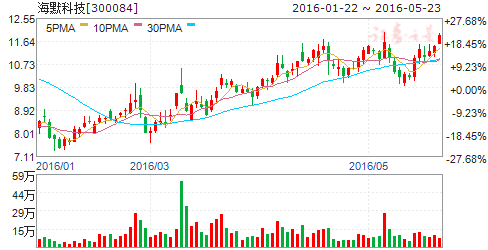

海默科技(个股资料 操作策略 盘中直播 我要咨询)

海默科技:油价反弹预期维持,油田环保放量值得期待

海默科技 300084

研究机构:国联证券 分析师:马松 撰写日期:2016-05-03

事件:2016年4月27日公司发布2016年一季报,2016年第一季度公司实现营收5080.97万元,同比下降51.43%;归属于上市公司股东净利润-744.65万元,同比下降162.14%;扣非净利润-804.89万元,同比下降170.22%。实现基本每股收益-0.0229元。

点评:

受国际油价低迷和季节性因素影响,业绩同期对比下滑,但最坏的时候已经过去。公司油田服务和油气销售业务主要受国际油价同期对比下滑明显的影响,营业收入和净利润都有所下降;设备销售业务主要受季节性因素影响,第一季度收入和净利下滑。因此对于一季度的业绩转亏我们无需过分担忧,随着油价的反弹,公司最坏的时候已经过去。

继续看好油价反弹,公司业绩弹性较大。虽然由于政治原因短期国际油价仍处在低位,但最坏的时候已经过去,过低的油价不利于各国经济发展,油价反弹大趋势已经是共识。公司油田服务、设备销售和油气销售都将受益于油价反弹趋势。其中油气销售方面,公司在美国拥有共计1.3万英亩权益油气开发区块,目前仅一口井作业,2015年亏损1178.72万元,随着油价的反弹,业绩将产生反转,而开发力度也将加大,业绩弹性较大。

公司定增大力发展油田环保业务,顺应大势,业绩新添增长点。公司拟定增7.2亿元用于油气田环保设备生产研发基地建设和补充流动资金,2016年4月15日已经收到证监会批复。定增成功将大大增强公司在油田环保业务方面的发展动力,公司从设备和服务两方面入手,顺应油田环保要求趋紧的大势,环保业务将大放光彩。设备方面,公司国内首创压裂返排液处理特种车,在压裂返排液的处理和回用市场上占据先发优势,与泥浆不落地设备一道,2015年成功进入国内油气田环保市场。服务方面,公司启动含油污泥处理和含油污水处理服务,积极开发油气田外的地方环保业务,特别是PPP项目也将是公司未来发展重点。环保设备和服务需求相对刚性,且处于行业起步阶段,相关业绩增长可靠性和空间均较大。

维持“推荐”评级。预计公司2016~2018年EPS分别为0.14、0.25、0.39元,按照2016年04月28日收盘价10.58元计算,估值分别为79.6倍、44.1倍、28.0倍,公司最困难时期已经过去,维持“推荐”评级。

风险提示:风险一:国际油价不达预期;风险二:油田环保业务进展不达预期;风险三:设备技术替代。

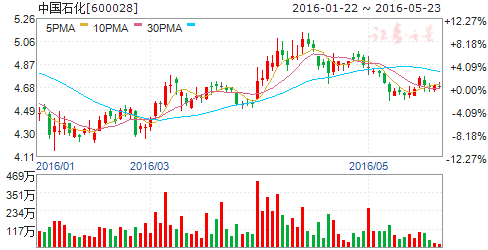

中国石化(个股资料 操作策略 盘中直播 我要咨询)

中国石化:上游煎熬、炼油受益成品油“地板价”

中国石化 600028

研究机构:银河证券 分析师:王强,裘孝锋 撰写日期:2016-05-03

1.事件。

公司2016年一季报,实现营业收入4137.9亿元,同比下降13.5%;实现归属于母公司股东净利润61.85亿元,同比增长267.1%;每股收益0.051元,略低于我们0.06元的预期。

2.我们的分析与判断。

(一)、炼油业绩好转受益成品油“地板价”,二季度有望环比更进一步。

自2013年成品油定价新机制实行后,在原油价格相对平稳时,炼油经营状况已得到系统性改善;2013年下半年到2014年上半年油价相对平稳时,公司单桶炼油EBIT 约2美元/桶左右(刨去受库存损失和库存收益影响的波动)。

今年1月中旬,国家对成品油实行原油低于40美元/桶时不下调价格的所谓“地板价”,公司一季度一定程度上享受了成品油风险准备金的收益,因此单桶炼油EBIT 达到4.9美元/桶、自2009年二季度以来仅次于去年二季度的炼油单桶4.9美元/桶EBIT、去年二季度是享受了较大的库存收益。

但由于公司近80%的加工原油是进口的,今年一季度公司加工的原油,有很大一部分是去年11-12月采购的原油;一季度平均加工的原油成本在40美元多一点,高于一季度约35美元/桶的Brent 原油均价,因此存在较大的库存损失。

成品油风险准备金收益被原油库存损失对冲后,一季度炼油业绩没有预期中的高。我们预计二季度炼油业绩会环比大幅好转,因为3-4月的原油原料成本比较低,再加上油价反弹带来的库存收益。

(二)、油价持续下跌,上游最煎熬,二季度将有所减亏。

受原油供应产能过剩、OPEC 产量创3年来新高的影响,去年下半年油价又开始持续下跌,到今年初创12年来新低。受此影响,公司一季度实现油价只有27.06美元/桶,低于去年平均实现油价的45美元/桶,导致公司上游板块一季度和去年四季度都出现较大亏损(去年四季度有计提因素);一季度是公司上游板块多年来最煎熬的一个季度之一,整体亏损约125亿,单位油气当量每桶亏损约17美元/桶;二季度将明显有所好转而减亏。

(三)、油价低位而石脑油路线化工竞争力提高。

受益于结构调整和原料成本下降,石脑油化工产品竞争力提高,公司化工业务2015年以来的盈利情况为4年来最佳;特别是2015年二季度吨乙烯EBIT 达到2600元/吨,化工单季度EBIT 超过70亿,接近2009-2011年上半年景气时的水平,盈利大幅好转;2015年下半年以来受油价回落而盈利有所回撤,但今年春节后烯烃进入景气,我们预计今年二季度化工将进一步好转。今年接下去Brent 油价波动中枢有望主要在35-50美元/桶,化工业务盈利将持续受益。

3. 投资建议。

公司目前PB 只有0.8倍,已接近历史最低估值,安全边际很高,严重低估;我们预计公司2016-2017年EPS 分别为0.29元和0.39元;维持“推荐”评级。

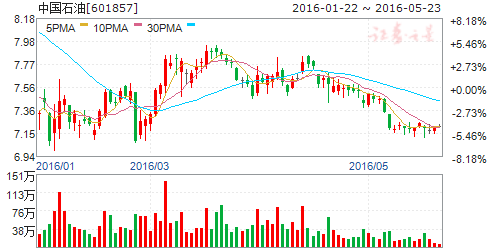

中国石油(个股资料 操作策略 盘中直播 我要咨询)

中国石油:16年1季度大幅亏损;但是未来有望改善

中国石油 601857

研究机构:中银国际证券 分析师:刘志成 撰写日期:2016-05-05

中国石油公告16年1季度录得净亏损138亿人民币,主要是因为石油价格创下12年新低拖累了上游业务的表现,导致严重亏损。预计2季度公司盈利有望改善,因为目前油价已从底部反弹了70%以上。同时,我们预测公司年内将实现规模可观的非经常性收益。近期的利好因素已经反映在股价中,因此我们对中国石油H股重申持有评级;由于A股股价变动不大,对其维持买入评级。

支撑评级的要点。

勘探与生产业务一直都是公司的支柱。由于石油价格跌至12年最低,1季度此项业务录得经营性亏损203亿人民币。随着油价大幅反弹,我们预计此项业务的表现将逐步改善,2季度将拉动整体业务的盈利。

我们预计16年公司剥离中亚天然气管道的部分股权和昆仑燃气注入昆仑能源(135HK/港币7.00,持有)之前的重估将为公司带来一次性收益185亿人民币。这将成为今年公司的盈利增长点。

短期内H股上涨的空间已不大,最近三个月内H股股价累计涨幅已达到30%。

影响评级的主要风险。

油价大幅上涨。

成本削减措施的影响超过预期。

估值。

我们根据年报和1季报更新了盈利预测,将2016-18年盈利预测上调7-53%。因此,基于分部加总法,我们将净资产值预测从6.18港币上调至6.35港币。同时,我们将H股目标价从5.85港币上调至6.01港币,较我们的分部加总法净资产值预测折让5.4%(比08年末油价上一次触底时以来的中值高一个标准差)。

但是,我们将A股目标价从9.08人民币下调至8.83人民币,依然基于3个月平均A-H股溢价(自我们3月末出版最新一期报告以来已从85%缩窄至76%)。

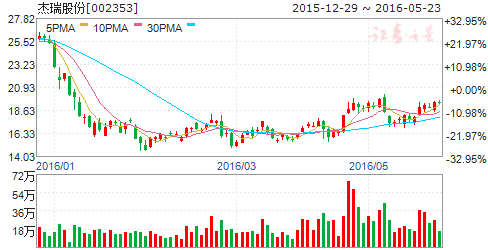

杰瑞股份(个股资料 操作策略 盘中直播 我要咨询)

杰瑞股份:适应低油价,龙头再出发

杰瑞股份 002353

研究机构:广发证券 分析师:刘芷君,罗立波 撰写日期:2016-04-25

近期油价有所回暖,市场对油服设备及服务板块关注度逐渐提升。我们从原油供给端入手,论证了近期油价反弹的基础并对年内油价持乐观态度。

油服设备企业方面,我们坚持在周期底部选择优质转型企业的逻辑,重点推荐杰瑞股份。

供给收缩正在发生,原油价格底部夯实:我们选取了影响石油供给的主要变量进行分析,各类指标均明确显示产能出清正在加速,供需扭转时日不远。我们认为随着供给收缩的持续,原油价格底部不断夯实,今年下半年波动中枢的提升有望推动油气装备行业再次出发!油气装备行业再出发,国际化成为亮点:在经历了从2014年中以来的行业下行周期后,油服企业2015年业绩普遍大幅收缩。上市企业在行业调整中不断开拓国际市场,海外收入比例提升,对市场结构调整的同时总体仍保持了不错的运行状况。

龙头公司加快转型,新杰瑞正在形成:杰瑞股份积极调整业务类型、市场和资产结构,在行业周期底部加速转型,优化管理,未来有望受益行业集中度提升,在行业回暖后迅速占领市场。经过多年储备,天然气业务和环保工程等新业务也有望在今明年扩大业绩贡献。

盈利预测和投资建议:我们预测公司2016-2018年分别实现营业收入3,260、3,951和4,828百万元,EPS分别为0.364、0.528和0.681元。基于公司业务适应低油价,并通过转型有望重回增长轨道,未来利润率具有向上弹性,我们上调公司投资评级为“买入”。

风险提示:国际油价持续低迷的风险;海外市场开拓具有不确定性。

公司,油价,我们,业务,季度