卫计委力挺儿童医疗服务业 五股抢先布局

摘要: 人福医药(个股资料操作策略盘中直播我要咨询)人福医药:医疗服务再下一城,重拳布局医疗养老中心人福医药600079研究机构:申万宏源分析师:罗佳荣撰写日期:2016-05-18事件:公司公告全资子公司人

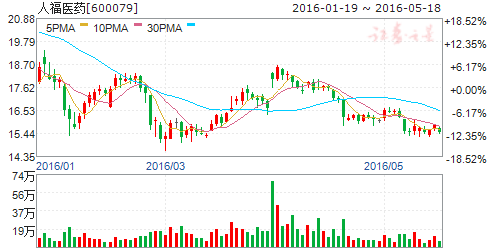

人福医药(个股资料 操作策略 盘中直播 我要咨询)

人福医药:医疗服务再下一城,重拳布局医疗养老中心

人福医药 600079

研究机构:申万宏源 分析师:罗佳荣 撰写日期:2016-05-18

事件:公司公告全资子公司人福医疗集团与咸宁是中心医院签署《医养项目合作协议》,拟共同设立咸宁市人福医养投资管理有限公司,从事医养项目的合作事宜。

咸宁市中心医院为鄂南地区最大综合性三甲医院,拥有优秀的临床实力及群众基础。咸宁市中心医院为鄂南地区是鄂南地区最大一所集医疗、教学、科研、预防保健于一体的国家级综合性三级甲等医院,具备优秀医疗服务能力、优良的品牌信誉度及广泛的群众覆盖,拥有多项殊荣。医院科室设置齐全,全院共设18个临床医技科室及10个医技科室,创建了以耳鼻喉科、儿科、妇产科、肛肠外科、腹腔镜中心、消化内科、肿瘤科、介入治疗中心等为龙头的特色专科,其中耳鼻喉科2003年被省卫生厅确定为全省重点专科。目前在岗职工约1300人,其中高级职称277人,中高级职称中硕士博士研究生191人。我们认为人福与咸宁中心医院合作短期盈利来源仍为供应链管理及经营管理费等成熟盈利模式,3年内建成投运医疗养老中心等盈利性业务后,公司在医疗服务方面收入将大幅提升。

公司现金出资持股比例不低于65%,按医院现有资产作价非常划算。中心医院以二期院区医疗卫生用地以及幸福路中心医院所属约1800平方米门诊用房评估作价入股,占股35%;人福医疗集团投入现金,占股65%。我们估计人福出资金额约为2亿元,两年内分批注入未对公司现金流产生较大影响。人福医疗集团将占据医养投资公司董事会60%的席位(3名),董事长由人福医疗集团人员担任,在日后医院经营重大事项中,人福医疗集团具备较大影响力和经营主动权。医养投资公司下设三家子公司:咸宁市人福医院、咸宁市人福医养中心、咸宁市人福药械经营有限公司,分别承担医疗服务管理、医养结合项目和供应链等方面的工作。

营利性医养结合项目首落地,五年内打造鄂东南最具影响力的医疗养老中心。咸宁市中心医院医养结合项目落地具有里程碑式意义,该医养项目为公司将衍生营利性的医养板块与非营利性医疗机构相结合的首次尝试,正式开启进军医疗养老的大门。人福医疗争取5年内将医养投资公司建设成为咸宁市及周边地区最有影响力的医疗养老机构并达到二级甲等标准,开放床位1200张,成为鄂东南医疗养老中心,三年内建设运营建筑面积约8万平方米的医养中心。人福医疗集团承诺,每年引进全国知名医学专家不少于2名,每年引进高精尖医疗设备和医疗项目不少于1项,5年内中心医院人福院区省级重点学科数量1-2个,实现省级重点学科的突破。我们认为湖北区域市场医疗布局价值尚远未被市场充分发掘,公司将以华中区域最大医疗服务管理集团为蓝图,持续推进医疗服务合作进程,成立盈利性医疗服务板块能够大幅缩短医疗服务的回收期。医疗服务是2016年公司估值不断抬升的核心驱动力。

公司基本面面临重大拐点,经营业绩有望持续超预期。人福在过去五年为长期发展打下了良好基础,十二五顺利实现百亿收入目标,十三五将紧紧围绕资源整合和提升效益,我们认为公司基本面面临重大拐点。依托人福湖北省内丰富资源,打造湖北区域三级医疗体系,通过IOT模式快速实现盈利。公司医药工业将坚持有所为有所不为策略,坚决处置部分发展前景不清晰的工业企业,宜昌人福、中原瑞德等发展趋势持续向好。国际制剂受益专利皮肤病药快速放量,软胶囊订单盈利能力提升,公司国际化业务将持续减亏并盈利。我们维持16-18年每股收益预测0.72元、0.95元、1.18元,同比增长41%、32%、25%,对应预测市盈率分别为22倍、17倍、13倍,公司经营业绩有望持续超预期,维持买入评级。

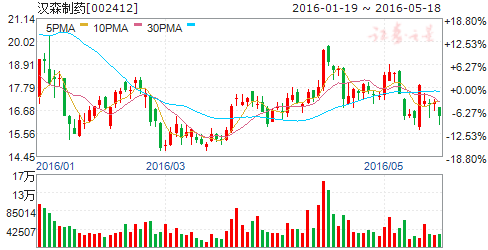

汉森制药(个股资料 操作策略 盘中直播 我要咨询)

汉森制药:二线产品开始发力,产业链延伸稳步推进

汉森制药 002412

研究机构:申万宏源 分析师:王晓锋 撰写日期:2016-04-25

投资要点:

营业收入同比增长5.93%,实现平稳增长,净利润同比下降18.29%,业绩略低于我们预期。公司发布年报,2015年实现收入7.81亿元,同比增长5.93%,实现了平稳增长。公司扣非净利润为9456万元,同比下降18.29%,全年实现每股收益为0.33元,低于我们0.4元的预测。业绩低于我们预期的主要原因是核心产品四磨汤口服液受行业招标降价、招标延迟等大环境影响,销售收入同比有所下滑,低于我们预测的平稳增长。

永孜堂营销改革成效显著,天麻醒脑胶囊等二线产品开始发力。借助公司四磨汤产品的成熟销售模式,公司2014年开始着手永孜堂的营销改革,一面保留永孜堂原有销售队伍的同时,派出公司专业营销骨干进行市场和渠道开拓,同时对永孜堂核心产品的价格和结算方式进行调整,经过2年积累和开拓,永孜堂阵痛期已过,开始步入新的发展阶段。2015年永孜堂营业收入有望达到1.47亿,同比增长34.4%,实现净利润1554万元,同比增长6.13%。此外,受银杏叶行业整顿影响,公司银杏叶胶囊销售额首次突破亿元大关,达到了1.08亿元,同比增长12.4%。天麻醒脑胶囊实现收入7071万元,同比增速在30%以上。银杏叶胶囊等三个过5000万的二线品种,合计收入规模达到了2.4亿元,增长势头良好,成为公司业绩稳步增长的新动力。

以药品为基础,向产业链上下游延伸,妇儿产业链初步形成。经过多年发展,四磨汤口服液作为公司主要的利润来源,在妇科和儿科市场品牌知名度及市场占有率较高。2014年公司确立了由单轮驱动向双轮驱动的发展战略,在保持内生稳定增长的同时,开始外延性发展,上游已经布局地道中药材GAP基地,下游通过与地方主流妇儿医院合作,进入妇儿医疗服务领域。目前,公司通过共建等模式实现在宁乡和益阳两个地区妇儿医院的布局,药品+服务的产业链初步形成。

看好公司全产业链布局,维持增持评级。我们维持16-17年盈利预测并首次给予18年盈利预测,预计2016-2018年的净利润分别为1.14、1.36和1.67亿元,同比增速分别为16.2%、19.3%和22.8%,对应的EPS为0.39、0.46和0.56元,相应的PE为45、39和32倍。公司属于品牌中药企业,四磨汤在儿科助消化等领域知名度及市场占有率高。在医药工业基础上,公司向产业链上下游延伸,布局中药材种植的同时,开拓妇女儿童医疗服务产业,药品+服务的双产业初步形成,我们预计公司围绕产业链的布局有望继续,维持增持评级。

康芝药业(个股资料 操作策略 盘中直播 我要咨询)

康芝药业:战略布局人工耳蜗,儿童药主业喜迎政策利好

康芝药业 300086

公司是目前国内唯一一家以儿童药为主业的上市企业,主要从事儿童药领域的研究和开发以及制造与经营业务,近年来在中成药、化学原料药及制剂、医疗器械、保健食品等方面有了持续快速的发展,是国家火炬计划重点高新技术企业。公司被国家人力资源社会保障部和全国博士后管理委员会批准设立博士后科研工作站,成为海南省唯一一家被批准设立博士后科研工作站的民营企业。此外,公司还被国务院经济发展研究中心评为“全国百佳企业”和“中国改革开放30年最具社会责任感品牌企业”,并获得“中国十大最具成长力的医药企业”、“福布斯中国潜力企业”、“康芝”商标也被认定为“中国驰名商标”、“中国高新技术优秀品牌”。公司非常注重新产品、新技术研发和投入,已建立多个国内先进的技术平台,并与国内院士团队、知名高校和科研机构高端结盟,建立战略合作伙伴关系。现有医药产品100多种,其中包含多个国家一类新药、国家中药保护品种、独家生产品种,多个产品荣获国家和省市奖励,目前,公司在儿童用药领域的研发能力已处于国内领先水平。

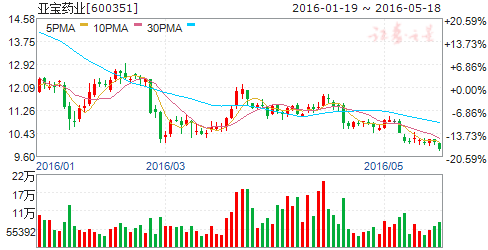

亚宝药业(个股资料 操作策略 盘中直播 我要咨询)

亚宝药业:喜儿康获新版GMP认证,外延步伐加快

亚宝药业 600351

公司是一个集药品生产、研发、物流、贸易于一体的企业集团,是山西省医药行业首家股票上市公司和首批认定的高新技术企业。"亚宝"商标为中国驰名商标。公司以中药现代化生产为主体,生物药和化学药为两翼,医用卫生材料和包装材料为辅助,主要生产中西药制剂、原料药等,形成了治疗心脑血管病用药、妇女用药、儿童用药和抗癌用药的强势品牌。公司拥有八大生产基地,全部通过国家GMP的认证,均按GMP要求建立了严格的质量监督控制体系,分别配置了国际先进的质量检测设备,并对每个产品建立了高于国家法定标准的质量内控标准,确保药品质量。公司研发实力雄厚,分别在北京、太原、芮城设立了研发机构,建立起了立体式的研发网络。经过30多年的药品生产技术积累和先进制药生产技术的引进,公司已掌握了中药动态提取、超临界CO2萃取,大孔吸附树脂、膜分离、超微粉碎、微波低温冻干,指纹图谱等技术。

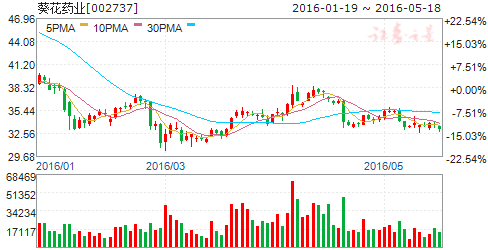

葵花药业(个股资料 操作策略 盘中直播 我要咨询)

葵花药业:营销渠道广泛,并购整合能力强

葵花药业 002737

研究机构:西南证券 分析师:朱国广,何治力 撰写日期:2016-04-18

业绩总结:公司营收30.3亿(+12%),归母净利润3.1亿(2%),扣非后归母净利润2.5亿(-10%);2015Q4实现营收9.2亿(+6%),归母净利润1.1亿(持平),扣非后净利润7777万;利润分配预案为每10股派发现金3元(含税)。

收入增速基本符合预期,OEM业务高速增长。单季度来看,公司营业收入和净利润增速出现下滑,第四季度增速分别为6%和0%。从收入端来看,公司全年收入增速为10%,与行业增速基本持平。从利润端来看,毛利率下降是影响利润增速下滑的核心原因,2015年综合毛利率为55.6%,同比下滑6.4个百分点。一方面公司新项目投产导致折旧费用增加以及原材料和人工成本增加,使得毛利率下滑;另一方面公司OEM业务扩张较快,2015年全年收入估计在6亿左右,同比增速接近80%,但OEM 业务的毛利率低于自产产品,拉低公司综合毛利率。这主要是因为2015年公司销售考核以收入为主,今年还将新增对高毛利自产产品的考核,毛利率有望出现回升。从期间费用率来看,2015年同比下降2.9个百分点,主要原因是随着公司收入体量扩大,规模效应比较明显,使得销售费率下降2.7个百分点;另外募集资金到位偿还银行贷款,使得财务费用下降1.1个百分点。我们认为随着2015年并购的襄阳隆中等企业并表以及销售考核方式完成调整,全年收入和利润均有望出现明显回升。

营销渠道广泛,并购整合能力强。广泛的营销渠道是公司的核心竞争力,处于持续扩张状态,2015年新组建了基药、隆中和大健康事业部,销售事业部总数达到10个,在全国拥有200支省级销售队伍,拥有4000多个医院终端和30多万个零售终端。凭借强大的营销网络,公司能够对终端销售的药品价格、质量等进行控制,既避免了对经销商的依赖程度,又能保证充分的利润空间。公司自成立以来就具有并购基因,形成了成熟的业务模式,即持续外延并购药品文号并对销售渠道进行整合,凭借丰富的产品组合及广阔的营销渠道推动并购产品的销售额持续增长。公司目前已经形成了完善的产品梯队,有6个产品销售收入上亿,千万销售级别的产品有60多个,拥有长期可持续增长动力。我们认为借助庞大的营销网络,公司将通过并购持续丰富产品线,形成规模效应,未来还存在强烈的外延并购预期。

盈利预测及评级:预计2016-2018年EPS 分别为1.23元、1.53元、1.84元,对应PE 分别为30倍、24倍、20倍。我们认为公司并购整合力度强,能够通过广泛的营销渠道放量,还存在强烈的外延并购预期,我们首次覆盖,给予“买入”评级。

风险提示:药品推广进度或不达预期;并购整合进度或低于预期。

公司,医疗,我们,收入,同比