工业节能管理办法发布于6月30日施行 六股受主力青睐

摘要: 格林美(个股资料操作策略盘中直播我要咨询)格林美:尝试构建锂电闭环未来发展可期格林美002340研究机构:长城国瑞证券分析师:潘永乐撰写日期:2016-04-29投资建议:我们认为,公司具备较高格局的

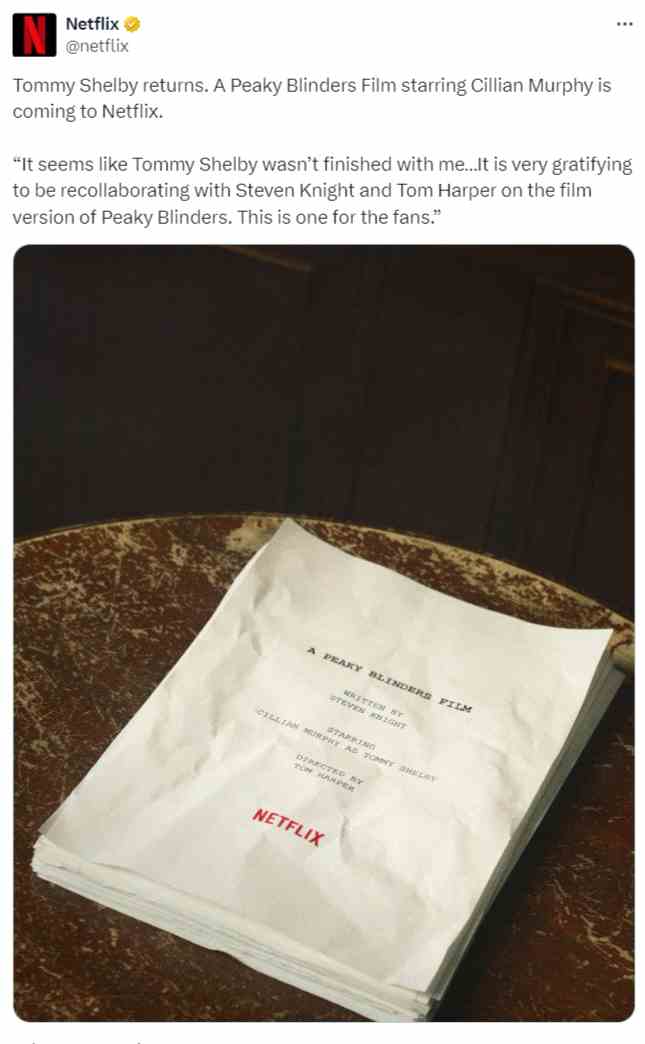

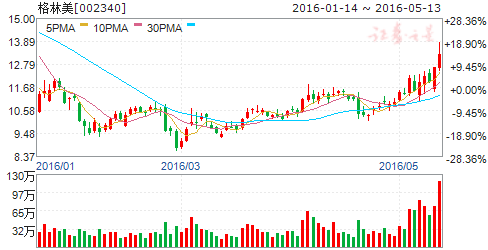

格林美(个股资料 操作策略 盘中直播 我要咨询)

格林美:尝试构建锂电闭环 未来发展可期

格林美 002340

研究机构:长城国瑞证券 分析师:潘永乐 撰写日期:2016-04-29

投资建议:

我们认为,公司具备较高格局的战略眼光,在产业链条中率先尝试构建锂电产业的闭环生态系统。本次合作方东风襄旅是国内首家获得新能源纯电动和混合动力双资质的企业;三星环新是全球最大的锂电池及全球领先的动力电池制造公司--三星SDI与安徽环新集团、西安高科集团建立的中韩合资企业。公司通过与以上产业龙头的合作将实现技术、市场及资本的强强联合,共同建立新能源汽车供应价值链联盟,打造“材料、电池、新能源整车制造、供应链金融及动力电池回收”全产业链闭路循环系统。公司认为,本次合作将有利于公司动力电池材料与高端新能源汽车和车用动力电池市场的持久融合,对促进公司核心业务的规模发展与持久竞争力具有历史性战略意义。

我们预计在三元电池材料产能逐渐释放的前提假设下,公司2016-2017年的EPS分别为0.210元、0.351元,对应P/E分别为45.71倍、27.43倍。以目前有色金属行业的P/E中位数48.76倍来看,公司目前的估值较为均衡,但考虑到公司在新能源汽车电池产业链的布局前景,我们继续维持其“增持”的投资评级。

风险提示:锂电闭环生态链进展低于预期;三元动力电池材料潜在政策风险等。

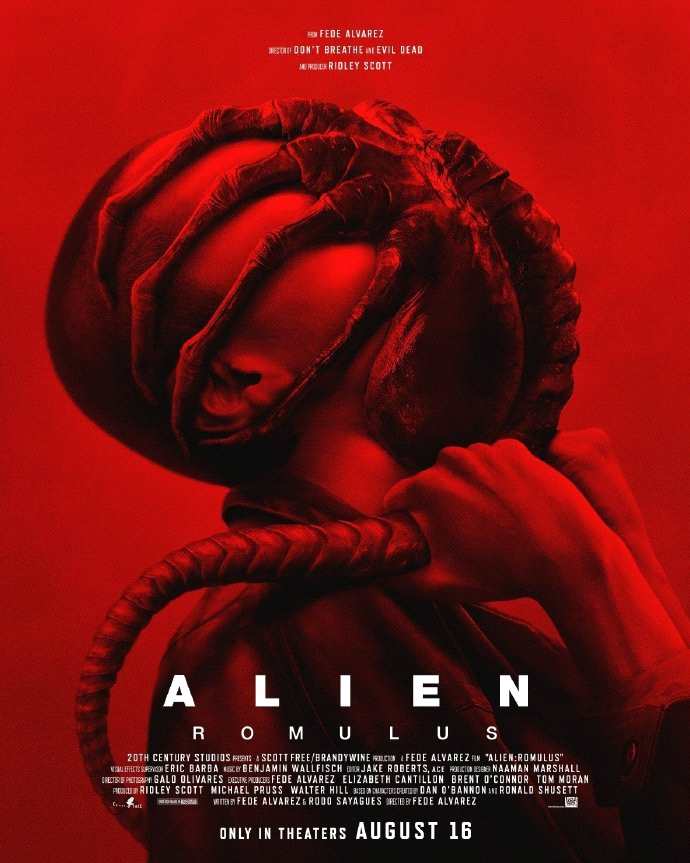

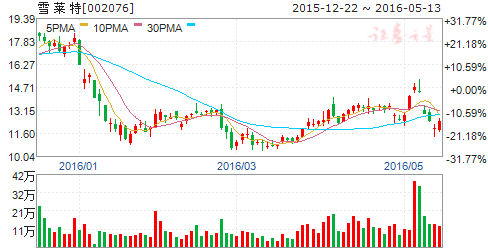

雪 莱 特(个股资料 操作策略 盘中直播 我要咨询)

雪莱特:充电桩取得实质进展 定增加码消费级无人机;受益通航、新能源汽车主题

雪莱特 002076

研究机构:银河证券 分析师:王华君,林寰宇 撰写日期:2016-05-05

投资要点:

1.事件

公司发布公告,公司全资子公司富顺光电具备电动汽车直流充电设备生产能力。公司发布2016年一季报,Q1公司实现营业收入1.69亿元,同比增长16.59%,归母净利润522万元,同比下滑26.74%。

2.我们的分析与判断

(一)充电桩通过检验,新能源业务取得实质进展

公司全资子公司富顺光电自主研发生产的直流充电桩产品(产品型号:FSEV-DCL60/500-A160KW一体式直流充电桩)日前经国网电力科学研究院实验验证中心、国家电网公司自动化设备电磁兼容实验室检验,取得了相关检验报告、《自动化产品电磁兼容检验合格注册备案证书》及《电力自动化产品型式检验合格注册备案证书》,各项检验结果符合检验依据要求。公司的充电桩技术得到验证,充电桩业务取得实质性进展,判断充电桩通过检验是公司新能源战略的第一步,公司将继续完善在新能源汽车领域的整体布局,提升公司的整体核心竞争力。

(二)Q1营收同比增长,全年业绩望稳健增长

公司传统主业为LED照明及节能荧光灯、汽车LED照明及汽车氙气灯、空气净化及水处理系列产品、紫外线光源及台灯等,2015年公司传统业务小幅下滑,同比下滑约7%。公司2015年1月以4.95亿元并购富顺光电100%股权,富顺光电拥有LED户外照明、LED显示屏等行业领先产品,并拥有市政、银行、交通、传媒等行业用户。富顺光电2014-16年承诺扣非归母业绩不低于4540/5450/6470万元,合计不低于16460万元。富顺光电2015年实际完成扣非归母业绩6036.70万元,实际完成率为114.63%。我们认为2016年富顺光电完成业绩承诺的概率较大,将助力公司业绩稳健增长。

(三)控股曼塔智能,定增及设子公司加码无人机

2015年5月,公司增资1500万元控股曼塔智能(持股51%),切入消费级无人机市场。2016年1月,公司拟增发不超过3575万股,募集资金不超过4.7亿元,其中2.7亿用于无人机生产及销售服务体系建设项目。2016年2月,投资设立美国公司,公司持续加码消费级无人机业务。 曼塔智能成立于2014年,公司致力于消费级无人机系统、航拍勘测无人机系统和行业应用无人机系统的研发、生产和销售。曼塔智能于2015年8月在京东首发“朱雀”无人机,无人机生产及销售服务体系建设项目投产后,公司无人机生产能力将进一步增强,公司在国内无人机市场影响力将进一步提高。

(四)智慧路灯是智慧城市的基础,前景看好

此次定增还将通过富顺光电实施智慧路灯生产及销售服务体系建设项目,该项目投资总额1.48亿元。通过实施该项目,公司将进一步围绕照明行业往“绿色照明”方向发展的趋势,加大城市智慧照明业务布局。

3.投资建议

预计2016-18年EPS为0.27/0.42/0.55元,对应PE分别为53/33/26倍,维持“谨慎推荐”评级。风险提示:无人机产业化低于预期。

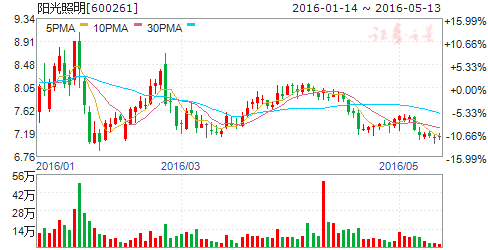

阳光照明(个股资料 操作策略 盘中直播 我要咨询)

阳光照明:业绩稳定增长

阳光照明 600261

研究机构:华鑫证券 分析师:徐鹏 撰写日期:2016-04-07

公司披露2015年度报告,报告期内公司实现营业收入42.5亿元,同比增长31.0%;实现归属上市公司股东净利润3.72亿元,同比增长29.0%,拟向全体股东每10股派发现金红利1.5元。同时,公司预计2016年Q1归母净利润同比增长0%-30%。

LED业务占比迅速提升。2015年,公司LED光源及灯具产品收入31.14亿元,同比增长91.8%,销量2.04亿只(套),同比增长185.6%;公司LED业务增速显著超过行业增速,显示公司转型态度坚决并且取得成功。

目前,我们预估全球通用照明领域LED渗透率处在16-20%之间,未来3年LED行业仍然处在高速成长期。

节能灯业务下滑幅度较大。2015年,公司节能灯光源及灯具产品收入10.93亿元,同比下降31.61%,销量1.34亿只(套),同比减少33.99%,传统业务下滑幅度略超预期。我们认为未来节能灯产品较难出现类似白炽灯的长尾效应,因此,我们预计未来3年公司该业务仍然保持一定的速度下滑。但从收入结构来看,2015年,节能灯等传统业务收入占比仅为26%,因此对公司整体影响不会很大。

海外销售增长明显,国内业务仍在转型调整期。2015年,公司通过LED照明产品的市场拓展,在欧洲和北美州的业务收入实现了较快增长,增幅分别为65.4%和53.7%。与此同时,内销收入同比下滑8.8%,主要受渠道调整和内需不足的影响。

品牌转型路漫漫。从OEM及推销型市场模式向自主品牌转变是阳光照明的既定战略。公司目前已分别在比利时、德国、美国、澳大利亚、香港等地区成立了境外子公司,通过积极开拓国际市场实现自有品牌产品的销售,国内市场则采用以经销为主的销售模式。然而,由于国内通用照明市场渠道分散,国外渠道进入难度较高,因此我们预期阳光照明在未来几年仍然以OEM为主,品牌战略进展将会比较缓慢。

盈利预测与估值:我们预计公司2016-18年实现归属于上市公司股东的净利润为4.21、4.80和5.46亿元,EPS分别为0.29、0.33和0.38元。目前公司股价对应的2016-18年PE分别为27.5、24.2和21.2倍。作为国内照明行业龙头企业之一,公司加快进行产品结构调整,战略转型成果逐步显现,未来将继续分享LED照明市场的盛宴,我们维持 “推荐”评级。

风险提示:风险提示:系统性风险、LED照明渗透率低于预期等。

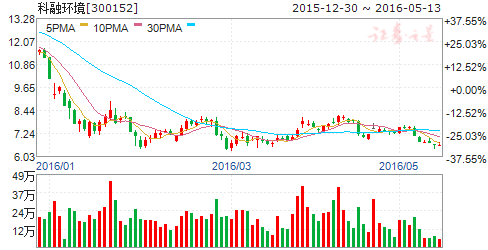

科融环境(个股资料 操作策略 盘中直播 我要咨询)

科融环境:启动再融资 打造环境综合治理平台

科融环境 300152

研究机构:国联证券 分析师:马宝德 撰写日期:2016-04-06

此次启动再融资,有利于推动公司全面向综合环境治理平台公司转型。近几年来,公司逐步进入了垃圾焚烧发电、天然气分布式能源、烟气治理和水环境治理等领域。公司已由锅炉点火燃烧成套设备及相关控制系统的供应商逐步转变为集节能、烟气治理、水环境治理、垃圾焚烧发电、分布式能源等环保业务的综合环境治理平台,形成了较为完善的产业布局。随着节能、水环境治理、垃圾焚烧发电等新环保业务规模的不断扩大,公司在上述业务领域积累了较为丰富的经营经验、技术储备以及建设项目储备,此次融资主要用于睢宁的垃圾发电项目和热电联产项目的投资与建设,其中睢宁县生活垃圾焚烧发电项目的垃圾处置量为700吨/天,年发电量约8,425×104KWh,本项目建成投产后,再加上诸城和乌海项目公司生活垃圾日处理能力将达到2,200吨,运营规模将进一步扩大。该项目建设内容为:2台日处理350t的垃圾焚烧炉、2套SNCR+半干法+活性炭+布袋除尘器烟气净化装置和1台12,000kW/h抽汽凝汽式发电机组,本项目建设周期为18个月。根据经济效益分析,该项目达产后,年平均净利润为1,586.39万元(税后),具有良好的经济效益,运营期限30年,将对公司的现金流形成有效的支撑。另外热电联产项目的实施,将实现公司在热电联产业务领域的突破,扩大公司业务范围和经营规模,进一步提升盈利能力。该项目计划投资总额为31,167.20万元,主要建设内容为:3台循环流化床锅炉、2台背压式汽轮发电机组和除尘、脱硫、脱硝设施,本项目建设周期为1年。根据经济效益分析,该项目达产后,年均净利润3422.35万元(税后),具有良好的经济效益。公司此次启动再融资,有利于加快推动公司全面向环境综合治理运营商的转型,未来不断借助PPP模式将各项业务做到更好的融合和资源配置。

维持“推荐”评级。我们给予15年、16、17年EPS为0.04元、0.05元、0.07元。我们看好公司长期的发展空间,平台日益完善,PPP订单空间已经打开,目前市值仍然偏小,我们继续维持“推荐”评级。

风险提示:项目进展慢于预期的风险,战略转型低于预期的风险,再融资进度不达预期的风险。

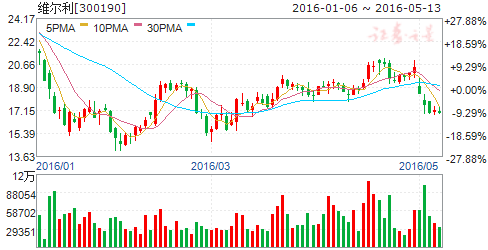

维尔利(个股资料 操作策略 盘中直播 我要咨询)

维尔利:携手中铁生态 积极打造综合性环境治理平台

维尔利 300190

研究机构:长江证券 分析师:童飞 撰写日期:2016-04-25

携手中铁生态,积极打造综合性环境治理平台。中铁建生态环境设计研究公司是主营生态环境工程研发、设计、施工的专业化公司,双方牵手后,将由铁建生态发挥市场资源优势,提供项目设计、施工等服务,由公司发挥技术优势,提供设备供货安装、技术支持及运营服务管理。可以看出,此次牵手有利于公司深耕项目建设的技术、运营层面,向专业化分工协作的方向发展。

背靠大央企,公司订单获取能力有望增强。短期来看,公司2015年在手订单达到29.7亿,且协议双方确保将在2016年6月底前实现双方第一个成功合作项目的落地,专业化分工推进项目建设速度,未来公司业绩增量可观。长期来看,铁建生态通过自身的市场资源优势,与公司合作参与项目竞标,将增强公司的订单获取能力。

盈利预测及估值:公司业务布局广泛、小而美、业绩增长性确定,我们预计公司2016-2018年的EPS分别为0.59、0.78、0.89,对应PE分别为33x、25x、22x,维持“买入”评级!风险提示:系统风险、项目推进不及预期风险

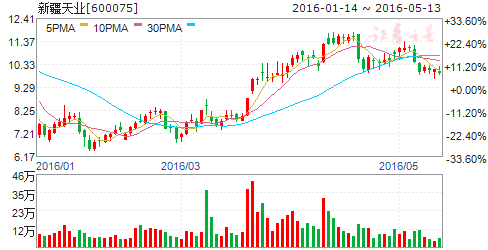

新疆天业(个股资料 操作策略 盘中直播 我要咨询)

新疆天业:公司加速布局节水业务 上半年业绩有望大幅增长

新疆天业 600075

研究机构:平安证券 分析师:蒲强 撰写日期:2016-03-29

投资要点

事项:2015年3月24日新疆天业发布公告,下属子公司新疆天业节水灌溉股份有限公司在新疆图木舒克市投资设立全资子公司新疆天业南疆节水农业有限公司,以加强天业节水在南疆推广现代节水农业技术的应用力度。3月27日,公司公告天业集团已与新疆天业书面确认资产交割日及审计交割日为2016年3月31日,天伟化工62.5%股权完成工商变更登记手续后,公司享有天伟化工自基准日(2015年5月31日)起至资产交割日(2016年3月31日)止的过渡期内产生的收益或因其他原因增加的净资产。同时天伟化工2015年底获得15%的优惠税率。

平安观点:天业节水跟进兵团南疆发展战略,提高南疆节水市场份额:公司前期已在阿克苏设立子公司,此次布局图木舒克是进军南疆市场的重要一步。2015年9月新疆水利局启动《南疆五地州高效节水灌溉项目实施方案(2016-2020年)》编制工作,该方案涵盖南疆五地州40个县市,拟发展高效节水灌溉面积600万亩。公司作为新疆地区节水行业龙头企业,抢占南疆市场具有先发优势。

国务院、水利部强调“大规模推进农田水利建设”,公司节水业务分享政策红利:水利部规划2020年农田有效灌溉面积达10亿亩,节水灌溉面积达到60%,即政府规划工程节水灌溉面积相比当前增加30%。2014年国内工程节水灌溉面积约4.35亿亩,以每亩节水灌溉设备投入600-1000元计,增量市场容量约990亿元,平均每年150亿元。公司望分享政策红利。

享受15%优惠税率显著增厚公司业绩:天伟化工已于2015年11月末所得税税率由25%将至15%,享受优惠期间自2015年1月1日至2020年12月31日。根据天伟化工的经营情况,我们预计优惠税率将每年为公司增加约3000万元左右的净利润。

一季度末完成资产交割,公司半年报有望实现高增长:公司公告2016年3月31日将完成资产交割,半年报天伟化工将实现完全并表,目前PVC糊树脂行业景气度极高,产品价格不断高企我们预计上半年至少将实现2亿左右的净利润,较去年同期2600万元的净利润同比大幅增长。

投资建议:新疆天业原来为国内PVC行业的龙头之一,但经历PVC行业持续不景气之后,公司将盈利能力更强的特种PVC业务注入上市公司,公司将有望在2016年迎来经营拐点,后续受益于国家在节水灌溉方面的力度加大,公司节水业务也有望超预期,同时公司作为集团下唯一的A股上市平台,资产注入预期较强,考虑到公司后续增发摊薄我们预测2015~2017年EPS分别为0.06、0.57、0.71,维持“推荐”评级。

风险提示:盈利不达预期,系统性风险。

公司,2016,业务,项目,我们