亚洲电子消费展:国际巨头争相布局无人驾驶 七股井喷

摘要: 欧菲光(个股资料操作策略盘中直播我要咨询)欧菲光:触指摄三轮驱动、移动+车载王者再起航欧菲光002456研究机构:方正证券分析师:段迎晟撰写日期:2016-05-11作为消费电子触控屏龙头,欧菲光曾经

欧菲光(个股资料 操作策略 盘中直播 我要咨询)

欧菲光:触指摄三轮驱动、移动+车载王者再起航

欧菲光 002456

研究机构:方正证券 分析师:段迎晟 撰写日期:2016-05-11

作为消费电子触控屏龙头,欧菲光曾经在上一波智能硬件浪潮中创造了高速增长的奇迹,也经历过成长的烦恼:公司跻身前列以后,维持远超行业的增速难度逐渐加大。但优秀的公司不会满足于现状,欧菲光兢兢业业,持续为前沿性的交互技术和下一个智能浪潮布局。我们认为,随着消费电子的升级和汽车智能化脚步的临近,公司将再次展翅腾飞。

触控屏:AMOLED 作为TFT 的替代者,性能上契合消费电子轻薄短小的需求,随着三星、LG 等面板厂良率、产能进一步提升, 加速了AMOLED 屏的普及,而触控技术也会随之改变。film 是柔性AMOLED 屏解决方案的必备基材,作为全球外挂式film 的龙头,欧菲光的主业迎来景气反转。

指纹识别:安卓阵营指纹识别经过数年储备以后,产业链已经趋于成熟,而apple Pay 入华后倒逼各大手机厂商在NFC 支付跑马圈地,未来指纹识别将成为安卓智能机标配,欧菲光坐拥最大的指纹模组产能,深度绑定FPC、汇顶等顶级芯片方案公司,助力客户完成指纹识别方案的攻城略地。 摄像头:在颜值经济时代,高性能的手机摄像头是刚需,在像素提升遇到瓶颈后,双摄像头成为新的亮点。欧菲光不仅在摄像头模组出货量上力压群雄,在Dual cam 也提前布局。双摄像头模组的技术门槛大幅提升,欧菲光作为行业龙头将确定性受益。

消费电子以外,公司在智能汽车等深度的战略布局也有望开花结果:1)设立子公司全面布局智能驾驶、智能中控、“互联网+” 硬件、汽车电子业务,并积极进行并购整合。2)布局智慧城市业务,收购融创天下,迅速做大智慧城市产业。

我们预计公司2016-2018 年EPS 为0.80 元、1.09 元、1.40 元,对应5 月6 日收盘价(26.17 元/股)PE 分别为33 倍、24 倍、19 倍。鉴于公司未来三年的复合增速预计将超过30%,给予“推荐”评级。

风险提示:手机、笔记本指纹识别、摄像头模组市场格局变化、双摄像头市场业务开展低于预期引起的风险。

万安科技(个股资料 操作策略 盘中直播 我要咨询)

万安科技:收购万安泵业,优化智能驾驶和电动化布局

万安科技 002590

研究机构:国金证券 分析师:崔琰 撰写日期:2016-05-11

事件概述

公司发布公告:公司与万安集团就浙江万安泵业有限公司100%股权收购事宜签订了《股权转让意向协议》,拟以现金方式收购万安集团持有的万安泵业100%股权,交易价格将以截至2016年3月31日万安泵业资产评估价值为基础协商确定。

分析与判断

公司收购万安泵业,加强电子制动领域布局。万安泵业主要从事汽车液压助力泵和电动真空泵的研发与生产,具备年生产动力转向油泵150万台(套)的能力,是国家高新技术企业;主要配套客户有通用五菱、奇瑞、长安、长城、比亚迪、吉利等30余家国内主流整车厂;2016Q1实现营收1,918.32万元,净利润亏损10.14万元。公司本次收购万安泵业,可开拓新的业务领域,加强自身在汽车电子制动领域的布局,而且与已有的电控制动系统形成有效协同,未来发展看好。

优化电制动执行端,打造智能驾驶龙头企业。公司出资2,000万元获得飞驰镁物22%的股权,牵手优质TSP服务供应商,通过共享优质客户资源,有望快速占领车联网前装市场。公司在诸暨成立10亿元的汽车零部件并购基金,未来公司将通过外延方式布局智能汽车。公司10多年一直耕耘汽车底盘与电制动系统,目前已经量产ABS,小批量生产EBS,并掌握EPB、ESC等电子制动技术,与Haldex在EMB领域合作,积极卡位智能驾驶。“电子助力器+电子真空泵”是ADAS执行端的重要组成,公司收购万安泵业,加强公司在电控制动领域优势,有望打造智能驾驶龙头企业。

收购万安泵业符合公司新能源汽车领域布局要求。公司出资320万美元获得美国Evatran公司11.72%的股份,锁定无线充电高新技术,未来公司有望将该技术进行本土产业化。公司出资512.8万元获得苏打网络22%的股权,切入新能源汽车分时租赁,打造下一代汽车出行方案,与无线充电构成协同效应。电子真空泵是新能源汽车和涡轮增压发动机真空助力的最佳技术路线,本次收购万安泵业,符合新能源汽车电子制动方面要求,增强公司在新能源汽车等新兴领域的市场竞争力,未来将优先享受市场红利。

投资建议

公司是国内领先的汽车制动系统龙头,主业稳定增长,积极布局智能汽车与新能源汽车等领域,看好公司布局新兴业务的未来发展空间。不考虑外延,预估16-17年EPS分别为0.27、0.37元,维持“买入”评级。

风险

商用车行业持续低迷;公司新兴业务布局进展不及预期。

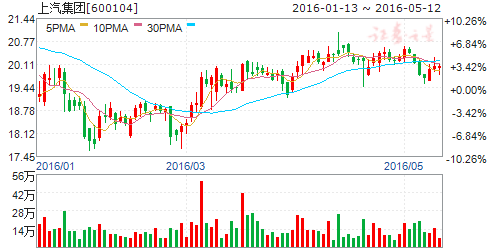

上汽集团(个股资料 操作策略 盘中直播 我要咨询)

上汽集团16年1季报点评:业绩平稳增长

上汽集团 600104

研究机构:广发证券 分析师:张乐,闫俊刚 撰写日期:2016-05-06

事件:公司1季度净利润同比增长6.3%。

公司发布16年1季报,16年1季度实现营业收入1827.23亿元,同比增长8.9%;实现归母净利润79.36亿元,同比增长6.3%;实现全面摊薄后EPS约0.72元。

业绩平稳增长。

公司16年1季度实现整车销售160.76万辆,同比增长4.48%。公司是国内整车龙头企业,16年仍将受益于国家稳增长的政策。公司1季度毛利率为12.58%,同比提高1.9个百分点;期间费用率为9.7%,同比提高1.6个百分点,主要由于销售费用率同比提高1.5个百分点所致;公司16年1季度净利率为6.22%,同比基本持平。

公司积极转型,延伸产业链布局有望打开新的成长空间。

公司15年11月份发布定增公告,拟募资总额不超过150亿元,投入新能源、燃料电池、智能驾驶、车联网、汽车电商、汽车大数据、汽车金融等新兴领域,今年4月份证监会审核通过。此外,公司参股重庆银行,完善汽车后市场、汽车金融布局。公司积极进行转型,致力于转型成为为消费者提供全方位汽车产品和服务的综合供应商,产业链布局的延伸有望打开新的成长空间。

投资建议。

不考虑定增带来的股本摊薄,我们预计公司16-18年EPS分别为2.83元、2.97元、3.17元,当前股价对应16年PE7.18倍。公司估值接近历史低点,基本反映对行业增速放缓的悲观预期,公司积极推进转型升级,延伸产业链布局,有望打开新的成长空间,维持“买入”评级。

风险提示。

宏观经济增速下滑超预期;汽车行业竞争加剧超预期。

均胜电子(个股资料 操作策略 盘中直播 我要咨询)

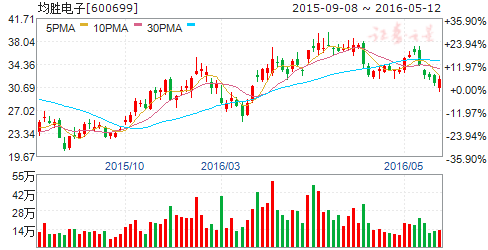

均胜电子:TS股权交割完成,合作Car Joy构建车联网生态圈

均胜电子 600699

研究机构:光大证券 分析师:刘洋 撰写日期:2016-05-04

事件:

公司公告称,截至5月4日,公司收购TS100%股权完成交割,其中公司直接持有TS50%股权,通过德国普瑞间接持有TS50%股权。同时,全资子公司均胜智能车联出资670万美元,获得CarJoy10%股权和一名董事会席位,开拓汽车服务市场。截至5月4日,公司已完成CarJoy10%股权受让。

TS股权交割完成,智能驾驶龙头起飞在即。

TS是全球领先的车载信息系统供应商,目前拥有全球200余万前装市场用户,拳头产品MIB车载系统广泛应用于大众旗下品牌。我们认为,本次交割完成后,TS将并入公司汽车电子事业部,公司将因此进一步完善其在智能驾驶领域的布局,凭借与公司现有HMI业务在车载软件、数据处理和信息服务系统等方面的协同效应,有助于公司搭建围绕“人/驾驶者”的新型商业形态。

战略合作CarJoy,切入汽车后市场。

CarJoy旗下的享途网络推出的乐车邦服务平台是中国第一家专业聚焦于4S店网络的汽车售后服务电商交易平台,用户可通过乐车邦平台以优惠价格获得4S店服务,4S店可以通过乐车邦平台提高闲置资源利用率。目前乐车邦已入驻百度、腾讯、阿里巴巴、京东、大众点评、高德地图、五大银行的互联网平台,成为其4S店维修保养服务提供商,更是百度地图、百度糯米、腾讯汽车唯一汽车4S店保养供应商。我们认为,公司此次参股CarJoy是其在汽车后市场领域的重要布局,凭借公司在软、硬件领域的优势,将有助于公司围绕终端用户的各个使用环节构建车联网生态圈。

重申买入评级,6个月目标价45元。

业绩持续高增长,同时并购全球领先的智能驾驶优质标的,打开成长空间,业绩估值有望双轮驱动。假设2016年2季度初完成定增,价格为停牌价31.25元。预计2016~2018年EPS分别为1.01元、1.40元和1.63元,买入评级,6个月目标价45元,对应2017年约32倍。

风险提示:

业务整合不及预期效果;新兴业务发展不及预期

启明星辰(个股资料 操作策略 盘中直播 我要咨询)

启明星辰:Q1毛利率上升和费用率下降为全年开好头

启明星辰 002439

研究机构:广发证券 分析师:刘雪峰 撰写日期:2016-05-04

核心观点:公司2016年第一季度实现营业收入2.3亿元,比上年同期增长22%;净利润-529万元,比上年同期增长47%;扣非净利润-788万元,比上年同期增长61%;公司同时发布半年预告,预计归母净利润100~800万元,去年同期1763万元,本年下降系与上年同期相比投资收益有所减少。

公司毛利率提高,销售费用率下降,为亏损显著减少主要原因。

公司主营业务存在显著季节性,一季报一般有一定亏损。本期销售费用1.07亿比上年同期增长14%,增速小于收入增速,销售费用率下降由去年同期的49.4%下降到46.4%,体现出公司销售渠道整合的协同效应正在逐渐显现;毛利率由2014年的63.8%、2015年的68.1%提升至今年的72.3%,高毛利进一步提升了公司盈利能力。

公司筹划购买信息安全公司100%股权、继续停牌。

公司发布公告筹划发行股份与支付现金相结合方式购买信息安全行业标的公司100%的股权,同时募集配套资金实施第二期员工持股计划。如果公司此次资产重组成功,将进一步提升公司在信息安全行业综合竞争力。

目前这一事项不确定较大。公司继续停牌。

16-18年业绩分别为0.391元/股、0.55元/股、0.763元/股。

预计明年政府政策改变和军队改制的冲击会逐步缓解,公司业绩释放。

同时公司的销售费用率因渠道整合进一步下降,研发支出不再大幅增长。

16~18年营收增速分别为39.6%、27.75%、29.51%;净利润分别为3.40、4.77、6.62亿元,同比增长39.32%、40.51%、38.66%,维持买入评级。

风险提示。

公司主要客户为政府/军队/重点企业,受国家政策影响较大;公司收购较多,整合存在不达预期的风险;公司策划事项存在不确定性。

比亚迪(个股资料 操作策略 盘中直播 我要咨询)

比亚迪公司点评:大单助力业绩高增长,领先优势进一步扩大

比亚迪 002594

研究机构:中航证券 分析师:张郁峰 撰写日期:2016-04-21

事件

比亚迪股份有限公司(以下简称“公司、本公司”)4月12日晚间发布《比亚迪股份有限公司关于商用车中标公示的公告》(公告编号:2016-016),该公告披露了控股子公司比亚迪汽车工业有限公司近日参与投标 “深圳市东部公共交通有限公司2016年3024辆纯电动公交客车更新解决方案项目”,并被确定为第一成交供应商,中标金额达到18.12亿元。4月15日,公司控股子公司比亚迪汽车工业有限公司收到来自深圳市东部公共交通有限公司《2016年3024辆纯电动公交客车更新解决方案项目采购成交通知书》,确定比亚迪汽车工业有限公司成为“深圳市东部公共交通有限公司2016年3024辆纯电动公交客车更新解决方案项目”标的1、标的2、标的3、标的4、标的5的成交供应商,赢得了本次纯电动公交客车采购招标的100%份额。

投资要点

比亚迪接连中标大额订单,公交电动化战略渐显成效,实力不容小觑。自年初比亚迪拿下太原出租车8000辆订单之后,近日公司再次中标深圳市东部公共交通有限公司2016年3024辆纯电动公交客车项目。此次中标车型覆盖6-12米全系列纯电动公交客车,中标金额达到18.12亿元,若加上国家及地方政府补贴,金额总计达到40亿以上。一旦该项目顺利实施,将对公司的经营业绩产生积极影响,同时为今年公司电动车业务收入突破500亿奠定坚实的基础。2015年以来,公司积极贯彻公交电动化战略,比亚迪K9凭借在安全性和稳定性上的优异表现,深受市场青睐,已陆续接到瑞典、美国、日本、巴西、印尼等海外订单,海外市场开始突破放量。国内市场,K9竞争优势非常明显,广州、南京、大连、杭州、长沙等城市采购量已超5000辆。单就深圳市场而言,K9已成为深圳1.5万辆公交实现电动化的首选,2016年深圳将实现50%的公交车电动化,17年增长到100%。

一季度新能源车保持高速增长态势,比亚迪王者地位不可动摇。2016年一季度新能源汽车生产62663辆,销售58125辆,比上年同期分别增长1.1倍和1.0倍。其中,新能源乘用车销量受开年淡季的影响,经过前两月的连续下滑,在3月开始出现上涨趋势,一季度总销量达3.95万辆,同比增长107%,实现月均1.3万辆左右的销量水平。虽然经历了“骗补”事件和补贴退坡等负面冲击,但新能源车依旧强势保持超100%的增长速度,表明行业景气度依旧,预计全年销量将达到55-60万辆。比亚迪作为行业领军龙头,一季度销量达16783万辆,占市场总销量的28.9%,再次拔得头筹。其中,在月度车型排名中,超过500辆销量的车型共有十款,比亚迪就占4款。不仅如此,比亚迪在众多车企之中3月销量增长幅度最大,由月1217辆的水平攀升至3月3000多辆的水平,环比增幅达1.5倍,再次捍卫了自己的绝对王者地位。近日,比亚迪新生代SUV“元”也已上市,随着车型的日益丰富,公司新能源乘用车市场份额有望进一步提升。

新增电池产能逐步释放,为新能源车销量高速增长保驾护航。2015年6月,公司非公开发行不超过150亿用以提升公司动力电池产能和推进新能源汽车研发。项目投产后,公司将在原有1.6Gwh/年产能基础上实现质的飞跃,新增6Gwh/年达到7.6Gwh/年的规模。产能的逐步释放将为新能源车的产销放量提供坚实保障。随着新能源车市场的持续扩大以及手机电池需求的增加,比亚迪将继续推进锂电池产能的扩张,据比亚迪美国公司发言人Matthew Jurjevich 称,比亚迪将逐年增加其全球电池产量6GWh 直至2018年。之后,如果需求持续强劲,公司会继续保持每年6Gwh 的速度增产。如果保持这个增速,预计2020年比亚迪锂电池产能将达到34Gwh,成为全球最大的锂电池生产商之一。

投资建议:

随着2016年新能源汽车地方补贴政策的相继出台,3月新能源汽车销量逐渐回暖, 4月在政策逐步改善的背景下新能源汽车逐步升温,5月或将进入平稳上升期。考虑到公司积极布局实现战略转型升级,在大额订单逐步释放、动力电池扩展顺利、车型不断推新、电动车销量持续超预期的多重利好下,2016年公司将延续2015年的发展趋势,进一步增长。我们预计公司2016-2018年的EPS 分别为1.24元、1.874元和2.955元,对应的动态市盈率分别为46.97倍、31.07倍和19.71倍,给予公司买入评级。

风险提示

政策不达预期;传统汽车销量不达预期。

亚太股份(个股资料 操作策略 盘中直播 我要咨询)

亚太股份:主业向合资品牌再渗透,看好智能电动双驱动

亚太股份 002284

研究机构:国金证券 分析师:崔琰 撰写日期:2016-05-11

事件概述

公司发布公告:公司收到大众集团的《技术开发能力审核报告》,该审核结果符合大众技术开发能力要求,通过大众MQBA0项目鼓式制动器总成与BC311项目卡钳总成的同步研发能力的审核。

分析与判断

主业向合资品牌再渗透,带动公司业绩稳定增长。本次公司通过大众MQBA0项目鼓式制动器总成与BC311项目卡钳总成的同步研发能力审核是向大众、通用、神龙汽车全球平台国产化项目的再一次渗透。这表明公司的自主设计能力、产品研发能力、生产能力得到了国际一线汽车品牌的认定,加快进口替代步伐。公司传统业务主要为盘式制动器、鼓式制动器、制动泵、真空助力器、ABS等;随着合资品牌国产化的进程加快,公司产品有望凭借成本优势,继续由自主向合资品牌渗透,抢占外资和合资品牌汽车制动总成的市场份额,带动业绩实现稳定增长。

加快轮毂电机项目落地,抢占新能源汽车市场制高点。轮毂电机是新能源汽车转向和制动的最佳选择。公司与参股公司Elaphe共同出资成立排他性合资公司,专注轮毂电机技术量产化;拟定增9.8亿元建设年产15万套新能源汽车轮毂电机驱动底盘模块技术改造项目;同时,该项目获得国家支持补贴6,818万元。在“政策支持+资金充足+掌握核心技术”的多方面优势下,考虑公司长期积累的优质整车客户资源,未来有望在新能源汽车行业变革中抢占较大市场份额。

全面布局智能驾驶,未来发展看好。公司通过入股前向启创、智波科技(集团入股)、苏州安智和钛马信息,全面布局智能汽车环境感知、控制算法和移动互联端,结合公司自身电子制动领域的技术积累,打造完整“感知+判断+执行”智能汽车产业生态圈。公司与参股公司(前向启创、智波科技与苏州安智)成功开发出AEB、ACC、LDWS和FCWS等ADAS功能模块;并与奇瑞、北汽、东风和合众签订智能驾驶技术合作协议,不断拓展智能驾驶需求终端,贯通整个产业链,未来发展看好。

投资建议

公司作为制动系统龙头,传统主业稳定增长,并通过“前向启创+智波科技+钛马信息+苏州安智”全面布局智能汽车,构建完善的“控制算法+环境感知+车联网+系统集成”智能汽车产业生态圈,是目前市场上智能汽车布局最完善的标的,未来发展看好。预估16-17年EPS分别为0.25、0.31元,继续维持“买入”评级。

风险:

汽车销量不如预期;智能汽车项目进展低于预期;原材料成本上升。

公司,汽车,智能,增长,布局