国务院确定首批双创示范基地 五股获政策倾斜

摘要: 张江高科(个股资料操作策略盘中直播我要咨询)张江高科:畅享国改红利,转型科技投行张江高科600895研究机构:中投证券分析师:李少明撰写日期:2016-04-13张江园区拥有良好的产业生态,集聚大量创

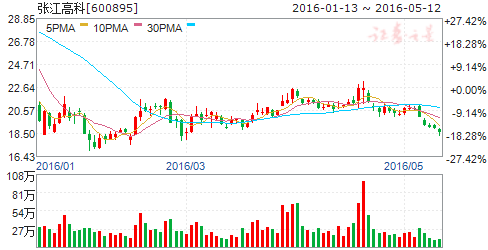

张江高科(个股资料 操作策略 盘中直播 我要咨询)

张江高科:畅享国改红利,转型科技投行

张江高科 600895

研究机构:中投证券 分析师:李少明 撰写日期:2016-04-13

张江园区拥有良好的产业生态,集聚大量创新创业人才,全力推出的“895营”,致力打造两大产业集群:“医”与“E”产业群。两大产业集群拥有国内最完整、最强大的产业链和创新链,引领张江参与上海打造具有全球影响力的科技创新中心的建设。

国企改革注入新动力,“双自”联动提供新空间。公司迎来上海科创中心建设、“双自”联动、张江科技城建设等带来的重大机遇,同时被列为浦东新区第二批国资国企改革单位之一。15年公司破解历史遗留问题,排除了转型发展瓶颈,加大产业投资力度,拓展了科技投行布局。公司将以科技投行为主导,打造全产业链的科技金融投资商、培育创新创业引擎企业的集成服务商、“股权化、证券化、品牌化”的科技城新型运营商。

公司积累了创新助力、产业培育、区域开发经验,践行企业客户“时间合伙人”的理念,形成了科技投资的良性循环,拥有多渠道、低成本的融资优势,为实现从单一的产业地产开发商向与高科技产业共同成长的产业发展商的角色转型打下了坚实基础。

房地产销售:15年聚焦“存量变现,增量探索”,通过股权转让等多元销售方式,实际完成房地产销售收入16.9亿元(剔除檀溪销售退回调减影响),同比降lO.9%,毛利率31%,房产租赁:15年完善租金价格体系,提高综合配套水平,实现房产租赁收入5.8亿元,同比降8.9%,毛利率34%。目前公司拥有园区土地储备计容建面94.6万方,持有投资性房地产总建面约114万方。基金管理:转型新型产业地产运营商,设立江浩矩鼎投资管理公司,将作为股权化基金管理平台,实现项目经营与资本经营相融合,推动股权化的物业规模扩张,布局上海一区二十三园物理范围内的核心资产。通讯服务:15年实现营业收入4.3亿元,同比增8%,毛利率34%。

公司依托于张江园区在创新要素和资源集聚的领先优势,多年精耕产业培育,现迎来国企改革、“双自”联动等重大机遇,公司将以科技投行为方向,贯彻“新三商”战略,融合科技地产与产业投资。目前RNAV27.9元/股,预计16-18年营业收入为30、38、46亿元,同比增速分别为24%、26%、22%,三年复合增速为24.2%:16-18年最新摊薄EPS为0.38、0.48、0.59元,三年复合增长23.8%,对应当前股价PE55、44、36倍,6个月目标价28元,对应16年PE74倍,给予“强烈推荐”评级。

风险提示:市场波动剧烈、转型遇阻、园区开发进展不及预期。

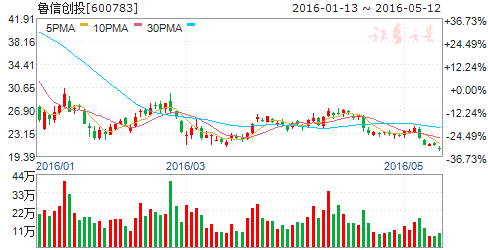

鲁信创投(个股资料 操作策略 盘中直播 我要咨询)

鲁信创投:非经常损益和投资拉低业绩,业务创新持续

鲁信创投 600783

研究机构:长江证券 分析师:蒲东君,周晶晶 撰写日期:2016-05-04

事件描述

公司发布2015年年报和2016年一季报,2015年和2016年一季度实现归属净利润2.24亿元和0.41亿元,分别同比下降25.71%和44.6%,其中实现投资净收益5.96亿元和0.67亿元,分别同比增长24.53%和下降44.89%;每股收益分别为0.30元和0.05元,分别同比下降26.83%和50.00%。

事件评论

业绩贡献主要来源于已解禁投资项目的收益兑现。公司2015年上半年加快项目退出进程,全年实现减持收益3.5亿元,实现投资净收益5.96亿元同比增长24.53%,累计回笼资金4.05亿元。公司及管理基金投资的9家企业实现A股上市,15家企业实现新三板挂牌,目前累计持股市值超过32亿元,项目储备丰富,有利于后期业绩兑现。

非经常性损益拖累业绩下滑。公司2015年非经常性损益亏损9889.9万元,相较于14年末的1.76亿元正收益贡献大幅下滑,非经常损益大幅增长主要是两个方面:一方面是诉讼预期赔偿金7660万元,主要是土地拍卖纠纷案件所致,另一方面是公司优化人员结构支付解除劳动补偿金0.24亿元导致管理费用增加,这两项非经常性损益合计占当年净利润之比约45%。随着公司对磨具磨料业务改制完成,人员富余问题解决,传统业务业绩有望回升,同时鲁信高新试点员工持股将进一步加强公司发展积极性。

公司目前管理运作的基金包括政府委托管理投资基金和市场化投资基金。2015年末,公司管理运作2只政府类基金及24只市场化基金,合计管理规模95.53亿元。2016年公司开始开创性的携手产业资本设立产业基金,在军工、大健康和新材料领域等加大投入,新设3只产业基金,规模合计6亿元,公司出资2.3亿元,未来将继续贡献收益。

我们持续看好资本市场扩容趋势下创投行业的高景气度。多层次资本市场建设的日益完善将拓宽创投的退出渠道,并购、新三板已经替代IPO成为最重要的退出路径,创投业绩的兑现速度有望加快;公司持股市值超过32亿元,业绩增长具有保障;公司业务实现创新,未来将更多地与产业资本进行合作。预计16、17年EPS分别为0.36元和0.43元,对应PE分别为64.13和53.08,维持买入评级。

南京高科(个股资料 操作策略 盘中直播 我要咨询)

南京高科:业绩稳健,医疗创投稳步推进

南京高科 600064

研究机构:长江证券 分析师:蒲东君 撰写日期:2016-04-29

投资收益下滑拖累业绩。一季度,公司营收同比大幅上升158.07%,主要系期内南京荣域和南京荣境项目结转面积和收入增加。同时,受益于高毛利项目销售比例的提升,公司毛利率同比增长8.16个百分点。

但受制于投资收益的大幅下降(-97.05%),公司净利润同比下滑24.34%。

财务结构稳健。截至报告期期末,公司资产负债率为57.88%,扣除预收账款的真实负债率为50.61%,净负债率为16%,处于行业较低水平,资产结构稳定。货币资金覆盖率为0.32,短期内有一定的偿债压力。

项目优越,销售前景可观。公司目前项目储备主要位于库存去化周期短的南京市,作为江苏省会,南京市基础设施以及产业结构相对完善,对苏北以及安徽等地具有较强的人口吸附能力强,在去库存以及信贷宽松的政策背景下,公司作为南京龙头企业之一,深耕南京多年,将充分受益南京市场回暖,项目销售前景可观。一季度公司实现合同销售面积5.85万方(-2.01%),销售金额11.98亿元(+18.57%)。

股权投资稳步推进。2015年,公司已经初步搭建起能实现资源共享、协同并进的股权投资平台——“高科新浚(项目调研和立项)、高科新创(与专业机构合作投资项目)、高科科贷(贷投结合,对科技型中小企业进行投资)、南京高科”。目前,公司所投的臣功制药、南京证券和赛斯特已成功挂牌新三板,优科生物、金埔园林也已处于上市进程中,未来发展值得期待。

投资评级:预计公司2016-2017年EPS分别为1.08和1.23元,对应PE分别为14.25、12.54倍,给予“买入”评级。

风险提示:地产政策收紧,股权投资收益不达预期。

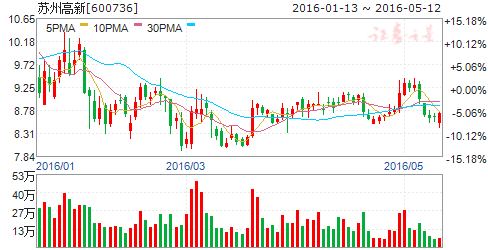

苏州高新(个股资料 操作策略 盘中直播 我要咨询)

苏州高新:销售持续发力,业绩增速抢眼

苏州高新 600736

研究机构:长江证券 分析师:蒲东君 撰写日期:2016-04-28

报告要点

事件描述

苏州高新披露2016年一季报,主要内容如下:2016年一季度公司实现营业收入12.92亿元,同比上升63.12%,净利润0.8亿元,同比大幅上升409.7%;净利润率6.19%,同比上升4.21个百分点,EPS 0.08元。

事件评论

业绩稳步提升,符合预期。受益于一季度苏州房地产的强势复苏,公司一季度地产结算面积(12.22万方,+36.05%)和结算收入(11.35亿,+65.12%)大幅提升,带动公司营收同比增长63.12%。叠加本期苏州政府收储了子公司苏州乐园的部分经营用地,营业外收入同比猛增6421.61%,本期公司净利润同比大幅上升409.70%。2015年底,公司总可售面积183.87万平,2016年计划施工面积171.55万平,同比增长20.58%,未来2-3年可售货源充足,且公司项目大多位于苏州、徐州、扬州等较为经济较为发达的二三线城市,有望充分受益政府去库存政策,未来业绩有所保障。

资产结构进一步优化。期内,公司成功发行10亿元公司债,票面利率为4.00%,资金成本较低。截至本期末,公司资产负债率为70.30%,比上期下降7个百分点,扣除预收账款后的真实负债率为68.80%,负债水平总体可控,财务结构较为稳健。

金融、股权投资业务将助力发展。目前,公司金融业务目前已逐步铺开,投资的中心开发集团、江苏银行IPO 均已获得证监会审核通过,发起设立的3.8亿融联新兴产业基金已完成第二期出资及13家企业、1.44亿元的投资。同时,公司拟通过增发及现金支付的方式收购大股东旗下苏高新创投集团100%股权,主要分为各类股权投资业务、综合金融服务平台和第三方服务机构三大板块,已通过省国资委审批,若方案顺利实施,公司将实现产业与金融的强强结合,成为公司未来新的利润增长极。

投资评级:预计公司2016-2017年EPS 分别为0.08、0.11元,对应PE 分别为111.21、77.47倍,维持“买入”评级。

风险提示:销售不达预期,金融业务进展滞后。

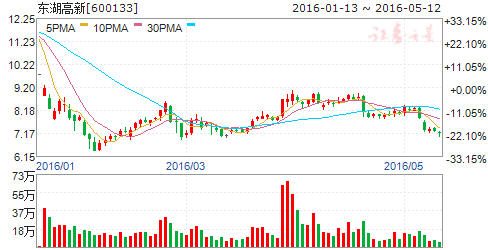

东湖高新(个股资料 操作策略 盘中直播 我要咨询)

东湖高新:公司专注科技园区开发与运营

公司专注科技园区开发与运营二十余年,始终秉承“研究产业、服务产业、投资产业”的理念,着力布局电子信息、生物医药、IT服务、智能制造四大现代科技产业领域,先后建设和开发运营武汉东湖新技术开发区、光谷生物医药加速器、武汉软件新城、合肥创新中心等多个园区,累计开发的园区面积近千万平方米,孵化、服务企业三千余家,近年来服务区域也不断扩展,从立足武汉光谷到辐射长沙、襄阳、合肥、杭州、福建,布局长三角、珠三角、长株潭等地。

公司,投资,同比,产业,实现