全球最小纳米发动机研制成功 五股不负有心人

摘要: 和佳股份(个股资料操作策略盘中直播我要咨询)和佳股份:时过于期,否终则泰和佳股份300273研究机构:平安证券分析师:叶寅,魏巍撰写日期:2016-04-27平安观点:多因素致业务进展缓慢,业绩触底有

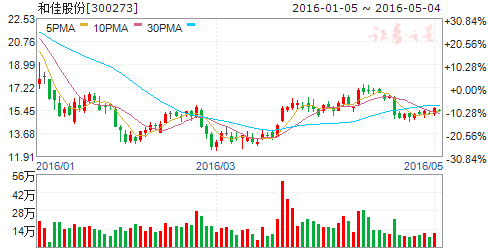

和佳股份(个股资料 操作策略 盘中直播 我要咨询)

和佳股份:时过于期,否终则泰

和佳股份 300273

研究机构:平安证券 分析师:叶寅,魏巍 撰写日期:2016-04-27

平安观点:

多因素致业务进展缓慢,业绩触底有望实现反转:

受整体打包订单落地减少影响,公司2015年传统业务表现欠佳。医用制氧设备及工程收入2.34亿元,同比下降23.86%;肿瘤治疗设备收入2.24亿元,同比下降22.41%;代销产品收入1.13亿元,同比下降22.53%。新业务方面,融资租赁收入0.68亿元,同比增长46.63%;医疗信息化产品收入2,574万元,同比增长15.01%,整合初显成效。

公司康复、血液净化、医疗信息化等新业务处于建设初期,固定费用较多,加上收入减少因素,费用率上升较为明显。15年销售费用率26.93%,比14年上升6.3PP,管理费用率12.35%,比14年上升4.3PP。尽管在新业务推广期两项费用的数值将保持相对较高水准,但随着业务恢复,费用率预计将下降。

业绩下滑系受医院反腐所致的决策周期延长和公司直销+融资租赁的运营模式影响,公司流动资金受限,在承接项目上有所保留,业绩出现相对真空期。15年末部分新订单的获得预示着业务获取层面已经盘活,有望在16年下半年将盘活效应传播至收入与利润端,实现反转。

融资租赁扩容,支持整体打包建设发展:

恒源融资租赁是公司整体打包建设业务的加速引擎,但对流动资金的需求也非常大。15年下半年以来,通过上市公司定增、融资租赁公司引入投资者和原股东增资等形式,将恒源租赁的注册资本由4.385亿元增加至9.664亿元,消除融资租赁规模受限的后患,使公司能顺畅承接打包业务。

此外通过定增公司也补充了流动资金,进一步消除了资金束缚。预计下半年工程收入将迎来恢复和发展。

昨日播种今收获,新兴业务露出尖尖角:

公司15年来加速进行业务布局,涉足康复、血液净化和医疗信息化等领域,经过整合与运营,部分新兴业务已开始落地。

康复方面,与美国Bioness、以色列HORBAT 等签订代销协议,紧跟医院需求,助力各大中型医院康复中心建设,开拓新的医械品种增长点。联手郑人医,以美国标准打造的康复医院旗舰店有望年内开业,为行业树立标杆,并为公司日后复制该模式打下基础。

血液净化方面,与贵州奇鼎成立子公司和奇医疗,再次扩张旗下血透中心规模,业务分成与耗材收入有望进一步扩张。另一方面,与中京大健康签订的3.75亿元血液净化器HF-400合同预计大部分可在今年确认,对业绩带来较显著的提升。

医疗信息化方面,经过去年的整合,公司实现了旗下不同软件的协同。其中DMIAES 系统被作为明星产品在CMEF 进行展示,其独特数据算法有助于医院,尤其是大型医院进行管理。我们认为16年可能会是信息化产品业绩提速的一年。

移动医疗方面,汇医在线入驻医院已增加至18家(已上线16家),其中16家为三甲医院。公司将在进一步扩张规模的同时探索未来盈利模式。

“3+2”深化逐步落地,业绩回暖可期,维持“推荐”评级:公司以医院需求为主导,围绕“3+2”策略深化布局。整体工程建设再度活跃保障业绩基础,康复设备代理、血净中心建设与信息化产品紧跟时代步伐,成为新的利润增长点。远眺未来,高规格康复医院引领产业新标准,移动医疗商业模式贴近国情有望成功。预测2016-2018年EPS 为0.19、0.23、0.28元,维持“推荐”评级。

风险提示:流动资金风险;业务整合不达预期。

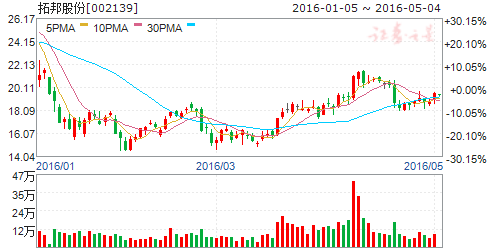

拓邦股份(个股资料 操作策略 盘中直播 我要咨询)

拓邦股份:控制器和锂电双轮驱动业绩增长

拓邦股份 002139

研究机构:西南证券 分析师:熊莉 撰写日期:2016-04-20

业绩总结:公司发布了2015年年报,2015年实现营业收入14.5亿元,同比增长29.6%,归属于上市公司股东的净利润8062.9万元,同比增长23.9%。利润分配预案为每10股派发现金1.5元(含税)并转增5股。

控制器和锂电业务驱动业绩稳健增长。1)公司传统主业控制器实现收入11.7亿元,同比增长33.2%,其中家电控制器和电动工具控制器贡献了大部分收入,特别是电动工具控制器年销售额超过3亿元,实现翻倍增长;2)锂电产品完成收入2亿元,同比增长63.3%,主要在于公司锂电业务市场拓展顺利,在消费电子、新能源汽车、储能应用等多个领域已实现批量供货,正逐步成为公司新的增长动力;3)三费率同比下降2个百分点,费用率的下滑提升了公司整体的盈利能力。

智能控制器业务仍具增长潜力。1)公司控制器产品应用于家电、电动工具、个人护理等多个领域,在国内控制器上市企业中市占率多年保持第一,目前还拓展至工业控制、医疗器械等新兴领域,有望带来业绩新增长;2)公司海外市场发展迅猛,销售额已超过总收入的56%。去年开始进军印度市场,成立了印度子公司,印度家电市场规模巨大,是公司海外市场未来一大看点。

锂电业务规模化应用取得实质性突破,产能扩产将显著提升业绩。1)公司目前与金龙、陆地方舟等国内主流电动大巴车厂和专用车厂建立了合作关系并实现批量供货,将有力提升公司锂电池在新能源汽车市场的影响力。2)公司锂电产线今年扩产后将实现年产能1亿Ah以上,未来锂电业务发展值得期待。

积极整合产业链,打造智能控制一体化服务。公司定增6亿元,其中投资2.5亿元收购国内领先的运动控制整体解决方案企业研控自动化55%的股权。通过本次并购整合,公司将智能控制业务延伸至工业控制领域,可向客户提供“控制+驱动+电机”一体化解决方案,拓展业务成长新引擎,未来可向机器人等多领域拓展,想象空间巨大。

业绩预测与估值:公司在智能控制领域的一体化战略布局清晰,我们看好公司控制器和锂电业务的成长性,预计未来三年归母净利润复合增速为47.5%。维持“买入”评级。

风险提示:智能控制器销售或不及预期;锂电销售或不及预期;研控自动化发展或不及预期;汇兑损失的风险。

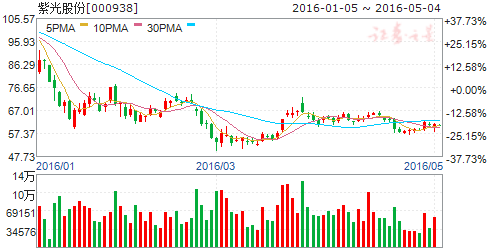

紫光股份(个股资料 操作策略 盘中直播 我要咨询)

紫光股份:业绩符合预期,新华三交割加速进行

紫光股份 000938

研究机构:安信证券 分析师:胡又文 撰写日期:2016-05-03

业绩符合预期。公司公告2015年实现营收133.50亿元,净利润1.52亿元,分别同比增长19.78%和20.93%,EPS0.74元,拟10派0.20元(含税)。公司同时公布2016年Q1实现营收30.74亿元,净利润3966万元,分别同比增长17.36%和27%。

定增顺利完成,对紫光国际增资,新华三交割加速进行。截至2016年4月21日,公司共计募集货币资金人民币221亿元,正在办理新增股份登记上市和相关资产过户等工作。公司将以现金方式对下属香港全资子公司紫光国际信息技术有限公司进行增资并由其作为实施主体购买华三通信技术有限公司51%的股权,增资金额将不超过31亿美元。2015年9月,新华三子公司紫光华山成立,将全面承接HPEG部门的中国区业务,新华三整合进展顺利,此次募集资金到位后,预计新华三交割将加速进行。

新华三,云计算龙头昂首起飞。根据IDC数据,华三在中国交换机市场连续四年第一,在无线网络市场份额第一,路由器市场份额第三的领先地位,华三在中国企业网市场超过了全球巨头思科,并且新华三将在中国独家代理HP在中国的服务器和存储销售。公司还携手世纪互联(IDC龙头)和微软(云计算龙头)切入云计算运营,控股和参股公司协同发展,覆盖IT硬件、软件和云计算运营的世界级云计算龙头崛起。

跨国并购战略虽受阻,但不改公司雄心壮志。公司2016年2月公告,由于入股西部数据将面临美国CFIUS审核原因,公司和西数协商,将终止入股西数。公司跨国并购战略受到阻碍,但我们认为中国资本向世界IT产业输出的趋势并未改变,公司体制灵活,资本运作思路清晰,短期战略受阻不改其进军国际IT产业的雄心壮志。

投资建议:新华三交割加速进行,公司将脱胎换骨,携手微软、世纪互联切入云计算运营,空间巨大。假设新华三在2016年顺利交割,预计公司2016-2017年备考EPS分别为1.52元和2.02元,“买入-A”评级,6个月目标价100元。

风险提示:产业整合风险。

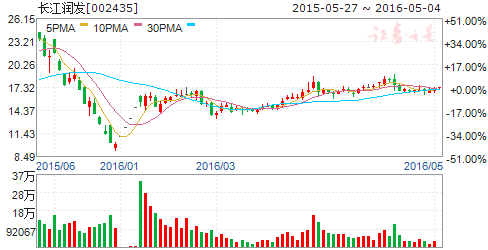

长江润发(个股资料 操作策略 盘中直播 我要咨询)

长江润发:大健康产业转型加快,外延发展打开空间

长江润发 002435

公司是目前全球电梯导轨系统部件行业中产品规格最齐全的制造商,主要从事电梯导轨系统部件的研发、生产、销售及服务。公司产品包括实心导轨及导轨毛坯、空心导轨、扶梯导轨、连接板、压导板及其他电梯部件,共180多个产品规格。2006年以来,公司在全球电梯导轨行业中排名第三,为中国电梯导轨行业第一民族品牌。公司的“捷星”商标被评为“江苏省著名商标”、生产的“捷星牌”电梯导轨被评为“中国高新技术产业优秀品牌”、“江苏省名牌产品”等。

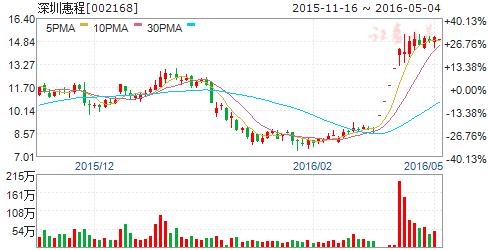

深圳惠程(个股资料 操作策略 盘中直播 我要咨询)

深圳惠程:新材料业务转化成业绩仍需时日

深圳惠程 002168

公司是一家城乡配电网络高可靠性装备供应商和综合解决方案提供商。主营业务为电气设备制造和聚酰亚胺新材料研发、产业化。主要产品为电缆分支箱类产品、硅橡胶绝缘制品、复合材料绝缘制品。公司已掌握从设计、原材料、核心部件到成套设备的全套技术,拥有覆盖各个产品类别的54项国家专利。公司被评为“深圳市高新技术企业”,被认定为深圳市首批“国家级高新技术企业”。

公司,业务,业绩,增长,收入