虚拟现实将贯穿谷歌I/O开发者大会 8股期望高

摘要: 暴风科技(个股资料操作策略盘中直播我要咨询)暴风科技:业绩增长迅速,DT大娱乐稳步推进暴风科技300431研究机构:华鑫证券分析师:于芳撰写日期:2016-04-212015年,公司实现营业收入6.5

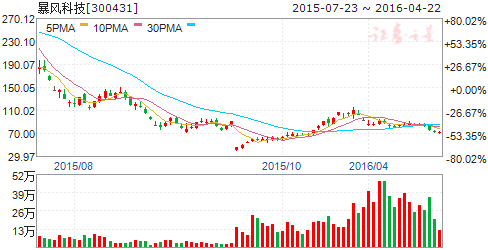

暴风科技(个股资料 操作策略 盘中直播 我要咨询)

暴风科技:业绩增长迅速,DT大娱乐稳步推进

暴风科技 300431

研究机构:华鑫证券 分析师:于芳 撰写日期:2016-04-21

2015年,公司实现营业收入6.52亿元,同比增长68.85%;实现营业利润1.61亿元,同比增长395.34%;公司归属于上市公司股东的净利润1.73亿元,同比增长313.23%。基本每股收益为0.70元,利润分配方案为不派发。

上市后积极培育多个利润增长点。公司上市后即确立了“DT大娱乐”的发展战略,在稳步发展原有互联网视频业务基础上,以虚拟现实(VR)、智能家庭娱乐硬件、在线互动直播、影视文化为新增长点。2015年,公司实现营业收入6.52亿元,同比增长68.85%,其中品牌广告收入2.12亿元,同比增长70%,VIP用户增值业务收入2145.61万元,同比增长1371%。公司依托已拥有互联网PC端和移动端的海量用户视频平台,逐步搭建并完善了虚拟现实平台“暴风魔镜”、智能家庭娱乐硬件平台“暴风超体电视”和在线互动直播平台“暴风秀场”,2015年新产品“暴风魔镜”和“暴风超体电视”的推出获得了用户的良好口碑和高度认可,市场反响热烈。2015年,公司投资收益大幅增加系转让暴风魔镜部分股权所致。

积极投入内容,并购优质资产。在拓展用户平台的同时,公司重视内容投入,积极布局上游优质内容。通过版权采购、对外合作、暴风出品及自制,实现对新热剧全方位的内容覆盖。通过并购、采购和自主研发,实现VR内容、超体电视内容和平台内容获得海量优质资源。2016年3月14日公司发布公告拟收购甘普科技、稻草熊影业、立动科技,通过收购迅速拓展互联网游戏和影视业务,打通“DT大娱乐”产业链的内容端。

盈利预测与估值:公司从上市前单一的互联网视频平台逐步发展为集互联网视频、虚拟现实、智能家庭娱乐、在线互动直播、影视文化、互联网游戏和O2O等业务于一体的互联网综合娱乐平台,通过内生加外延不断搭建全球互联网娱乐平台。预计2016-2018年归母净利润分别为1.66亿、2.70亿、3.83亿,摊薄EPS分别为0.70、0.98和1.40元,对应的PE分别为124、76、54倍。公司DT大娱乐版图日益完善,我们看好公司的未来发展。首次覆盖,给予审慎推荐评级。

风险提示:市场竞争风险、重组审批风险、公司管理风险。

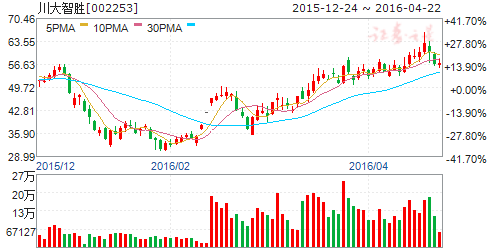

川大智胜(个股资料 操作策略 盘中直播 我要咨询)

川大智胜:业绩增长符合预期,VR业务有望爆发

川大智胜 002253

研究机构:西南证券 分析师:熊莉,文雪颖 撰写日期:2016-04-05

事件:川大智胜近日发布2015年年度报告显示,报告期内公司实现营业收入2.61亿元,同比增长18.09%;归母净利润3341万元,同比增长204%。

报告期内,公司航空及空管业务实现收入1.135亿元,同比增长46.23%,图形图像业务实现收入4079万元,增长824%,信息化及其他产品与服务实现收入8700万元,减少13.87%。公司净利润增幅较大主要缘于高毛利的图形图像业务的爆发,为公司贡献1764万毛利。

传统空管业务稳健发展。2015年是空管建设“十二五”计划的最后一年,受公司加大市场投入以及用户采购计划的影响,公司空管产品订单较去年有明显增长。公司具有全套军工资质,市场占有率居国内厂商前列,持续承担我国军队特大型装备研制项目中航空管制分系统任务。作为军航空管主要系统和服务供应商之一,在“军民融合”国家战略的推动下,2016年,预计来自军工任务的需求还将有较大幅增长。

航空模拟业务规模扩大,竞争优势明显。公司从2012年开始实施的包括飞机模拟机培训业务、低空监视和通用航空等六个业务领域的“二次创业”计划,经过几年发展已取得不同程度的进展,目前民航客机研制的飞行模拟机视景系统已达到国内领先水平,能满足高等级飞行模拟机集成的需求;飞行模拟产品在技术上处于同类产品领先水平,三项空管仿真模拟产品均获得民航局II 类C级评定(最高级),市场竞争优势明显。公司民航业务2015年全年新签合同总额超过6000万元。2016年,民航业务新签合同额有望持续增长。

创新业务增长快,VR有望迎来爆发。受市场需求增加影响,公司2015年以三维人脸照相机和人脸识别系统、文化科技和虚拟现实系统、高清LED显示系统等为主的图形图像业务收入有大幅度增长。公司在相关业务上都保持国际国内领先水平,以虚拟现实和视觉合成技术为核心的多项产品和三维人脸照相机和三维人脸识别软件与应用系统都将在2016年陆续投入市场。同时公司还从文化科技产品开始,布局教育科普虚拟现实产业链。并通过与奥飞动漫、利亚德等合作,深入布局VR蓝海。

盈利预测。我们预测公司2016-2018年EPS 分别是0.34元、0.38元、0.44元,对应动态PE 分别为152倍、137倍和119倍。目前公司PE 较高,但考虑到公司在VR 及人脸识别领域的优势带来的高成长性,公司股价仍有上涨空间,给予公司股票“增持”评级。

风险提示:市场竞争加剧的风险;中标合同不能正式签约的风险。

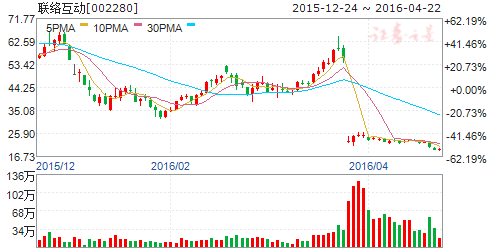

联络互动(个股资料 操作策略 盘中直播 我要咨询)

联络互动:智能生态变现和国际化拓展值得期待

联络互动 002280

研究机构:长江证券 分析师:刘疆 撰写日期:2016-02-24

业绩保持高速增长,用户数大幅提升,ARPU仍具潜力。公司2015年营收6.76亿元(+109.72%),归属净利3.16亿元(+91.06%),业绩保持高速增长:1)用户数上,分发渠道拓宽促用户数大增,联络OS年新增活跃用户数达1.4亿(联络爱号1740万、点晴锁屏超5000万),同增68.67%,各产品累计用户已达6.59亿。第一,联络OS项目数至330个(129家手机商,66个手机品牌);第二,商户云搜索全国区域扩张持续落地(营收占比18%,同增106%)。2)APRU上,用户数大增对其有一定稀释,但游戏联运的增长逻辑在不断强化。第一,游戏、广告和应用分发等高变现渠道贡献显著,如去玩游戏平台等(应用分发营收占比78%,同增122%);第二,旗下多家游戏公司自研产品与强势平台合作分发,放大平台效应,如《哆啦A梦大赛车》(腾讯三年独家代理,联络10%分成)。第三,公司加大东南亚、台湾、欧美市场的游戏投入,海外成为新增长点(海外营收占比65%,同增116%)。

入股雷蛇拓展国际化业务格局,互联网金融、智能硬件和大数据云平台有望成为新增长引擎。雷蛇是全球顶级游戏外设品牌之一,业务主要覆盖美国、欧洲、中国和亚太等,15财年(14.10-15.9)营收/净利为3.1亿/-899.6万美元。入股雷蛇有助于:1)打通游戏软硬件一体化,深度挖掘游戏业务的高变现潜力;2)VR(雷蛇OSVR、Glyph)、智能家居、智能医疗等构成硬件产品线,基于联络OS有望在智能多端复制现有的手机软件生态;3)雷蛇的全球渠道和品牌影响力优势突出,为公司的国际化业务拓展夯实基础。同时,互联网金融(满屏金、联络金服等)、智能硬件(Glyph等硬件量产推出)、大数据(联络云平台业务运营)有望成为公司16年新增长极,配合商户云搜索区域扩张、游戏/广告高变现及海外拓展等原有保障,业绩持续高成长具较高确定性。

“智能生态凸显协同变现潜力,国际化市场拓展空间广阔,维持“买入”评级。公司在智能生态方面的布局逐渐成型,后续智能硬件(手机/VR/家居/医疗)、联络OS(手机OS迭代更新,VROS等新版推出)、互联网金融(电商消费金融、锁屏支付、供应链金融等)、云平台(亿量级用户数据价值挖掘)等都具有较强的协同变现和利润贡献潜力;公司面向国际化市场的外延战略投资持续推进,国际化市场的增长空间广阔。看好公司的优质基本面和高成长性,维持“买入”评级。

风险提示:智能硬件市场销量具不确定性,外延进度不及预期,系统性风险。

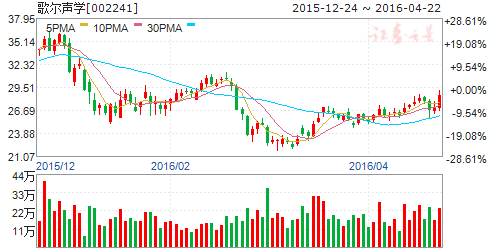

歌尔声学(个股资料 操作策略 盘中直播 我要咨询)

歌尔声学:虚拟现实业务带来盈利;重申买入评级

歌尔声学 002241

研究机构:高盛高华证券 分析师:胡玲玲 撰写日期:2016-04-18

最新事件。

我们在此回答投资者关于歌尔声学的几个主要疑问:1)虚拟现实(VR)ODM业务的毛利率;2)苹果电声元件收入增速;3)与瑞声科技的竞争。我们预计2016年VR业务将为歌尔声学贡献22%的收入,从而歌尔将成为目前全球VR业务占比最高的公司。我们重申该股的买入评级,12个月目标价格仍为人民币30元,对应11%的上行空间。

潜在影响。

(1)VRODM业务毛利率高于同业:我们预计2016年VRODM业务的毛利率将在20%以上,得益于公司主要元件的内部供应(占到VR物料成本的35-40%)、较低的生产成本和劳动力成本,这三项因素分别推动毛利率上升5、0.5、0.5个百分点。

(2)苹果相关收入稳步增长:我们估算2016年苹果相关收入将同比增长5%,其中计入了下一代iPhone电声元件单机价值增长10%和销量持平的因素。

(3)与瑞声科技的竞争理性:我们看到歌尔声学和瑞声科技之间的竞争较为理性,因为苹果电声元件供应商的集中度较高。然而,歌尔声学正在朝着ODM和“大声学”OEM业务模式转变,而瑞声科技侧重于在其它元器件领域拓展其龙头地位。我们的预测中并未计入歌尔的OEM业务,因为建立品牌效应尚需时日。

我们认为二季度Oculus的发货以及下半年新iPhone的推出将是歌尔声学的推动力。Facebook最近将Oculus的发货从4月份推迟到5月份,因此我们预计歌尔声学的Oculus将于4月份发货。

估值。

我们微调了预测以计入2016年一季度业绩快报的因素。我们的目标价格是以同业2016年预期平均估值倍数(19X)乘以2020年预期盈利,并以8.4%的股权成本贴现回2016年得出。

主要风险。

VR业务上量慢于预期;iPhone销售饱和。

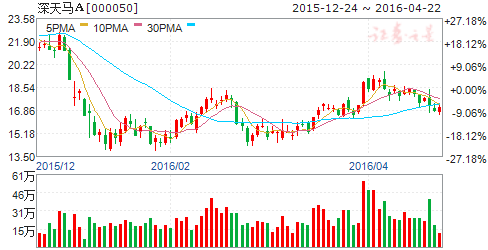

深天马A(个股资料 操作策略 盘中直播 我要咨询)

深天马A:LTPS和AMOLED助推公司未来发展

深天马A 000050

研究机构:西南证券 分析师:王立洲 撰写日期:2016-04-20

LTPS和AMOLED未来需求高增长。NPDDisplaySearch预计至2020年,LTPS面板需求年复合增长率将达24.1%,AMOLED面板需求年复合增长率将达40.7%。

a-Si向专显市场发力。随着市场需求的转变,公司积极将a-Si的应用领域转向专业显示市场。公司已在a-Si面板行业精耕细作几十年,产业化应用已十分成熟,产成品的良率、低功耗、轻薄化等特征远超同类型产品。在专显领域,公司重点关注车载、医疗、工控、HMI(人机界面)、金融POS机等细分市场。

厦门天马注入预期强,LTPS产能逐渐释放。厦门天马国内首条5.5代LTPS产线实现量产,良率达到行业内领先水平。在此基础上,公司分别在厦门和武汉投建2条6代LTPS产线,预计分别于2016Q2和2017上半年投产。虽然目前厦门天马归公司托管,但控股股东承诺在厦门天马正式投产的5年内将厦门天马的股权注入上市公司,随着时间推移,厦门天马的注入预期在逐渐加强。

AMOLED即将量产。公司拥有成熟的LTPS技术和多样化的客户资源平台,能更好地为AMOLED发展提供支撑,通过上海天马4.5代AMOLED中试线的建成以及5年的技术积累,现已拥有AMOLED的自主知识产权。上海天马的联营公司上海有机发光公司所属的5.5代AMOLED产线已顺利点亮,并即将进入量产,设计产能为每月生产1.5万片。印刷显示技术如在未来应用,将大幅降低AMOLED的生产成本。

产品在裸眼3D和VR上应用前景广阔。公司投入大量资源支持裸眼3D的技术研发,现已拥有170多项专利。公司可以提供500PPI以上的高分辨率TFT显示模组、彩膜自制与定制、液晶透镜自制与定制等整套3D显示解决方案。天马的AMOLED技术具有自主知识产权,针对VR技术所需的屏幕特质,公司有能力生产出适合VR设备的产品。

估值与评级:公司的a-Si业务将向专显市场发力;LTPS产能未来逐渐释放,厦门天马注入预期加强。AMOLED也量产在即。暂不考虑厦门天马未来注入对公司业绩的影响,预计公司2016-2018年基本每股收益分别0.43元、0.54元和0.70元,以4月18日收盘价17.40元为基准,对应的动态市盈率分别为40倍、32倍和25倍。基于对公司未来发展的看好,首次给予“买入”评级。

风险提示:行业竞争加剧导致产品价格或下降;产线进展或不达预期。

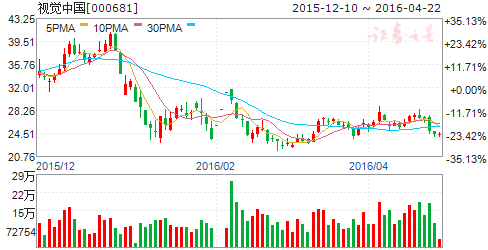

视觉中国(个股资料 操作策略 盘中直播 我要咨询)

视觉中国:牵手全球视觉龙头加码版权资源

视觉中国 000681

研究机构:长江证券 分析师:刘疆 撰写日期:2016-02-23

事件描述

1)公司拟收购全球第二大高端视觉内容版权服务供应商CorbisImages所持管的授权品牌相关图片素材知识产权、域名、商标等行业稀缺资产(包含近5000万张原版图片、底片、印刷物等档案),交易对价不超1亿美元;Corbis将转型娱乐营销,已与公司达成该业务的中华区排他性合作。

2)公司拟以股权投资合作的方式与Getty进行区域市场合作,现金投资额不超过1亿美元。

事件评论

拟购稀缺资产扩充高端内容版权库,牵手全球视觉龙头拓展国际市场。1)公司拟收购的稀缺资产来自全球第二大高端视觉内容版权商CorbisImages(比尔盖茨1989年创建),包括近5000万张图片/19万条视频,记录了19-20世纪全球重大历史事件,是不可再生的人类历史影像遗产,有力扩充了公司的高端内容版权库,具有版权和物权双重稀缺价值;2)继独家代理getty在国内版权业务后公司进一步与之股权合作关系进一步深化,将拥有/代理图片(GettyImages/8亿张、汉华易美/4000万张、500px/5500万张、CorbisImage5000万张等)、视频(125万条,BBC独家授权)及音乐(20万条)等海量文化创意内容版权库,有望通过Corbis和Getty等国际化整合营销渠道不断扩大变现规模;3)公司2014年B端业务已达客户达15000多家,签约供稿人15000多名,供应商240多家,后续有望通过与教育、旅游、数字营销等多产业结合,不断延拓C端用户的营收来源。

外延整合打造综合性内容服务平台,多个优质业务领域具高成长潜力。公司通过一系列外延整合不断延伸内容服务边际,多领域表现出优质成长潜力:1)图片社交,公司战略投资500PX(5500万张创意图片授权)并合作推出摄影师社区(已上线)及移动端产品,对标同类产品IN(国内,6个月用户达5000万)和Pinterest(国外,估值达110亿美元),具较乐观发展和估值预期;2)智慧旅游,公司中标的智慧旅游PPP项目(20年)已初步落地,后续基于旅游平台的C端用户的空间很具想象空间;3)整合营销,公司收购”卓越”打通下游广告公司资源,通过一体化整合营销来提升原生素材的变现价值;4)教育产品,公司投资的司马彦(6000万K12用户)和西藏文字(在线字库版权)在文字产品与图片视频方面具互补性,后续有望融合推出相关教育产品和服务。

“互联网+文化创意+产业”战略全面铺开,C端业务模式延伸打开新增长空间。公司基于优质视觉内容核心资源,向着社交(500px.me)、营销(卓越)、旅游(智慧旅游PPP/亿迅/唱游)、教育(司马彦/西藏文字)、娱乐(东星娱乐/艾特凡斯)和体育等领域延伸布局,平台化战略渐次铺开,同时公司业务模式开始向C端延拓,市场空间显著放大;与全球视觉龙头强强联合在资源禀赋和渠道上带来新的助力,正式给予“买入”评级。

风险提示:1、系统性风险;2、整合进展不及预期风险

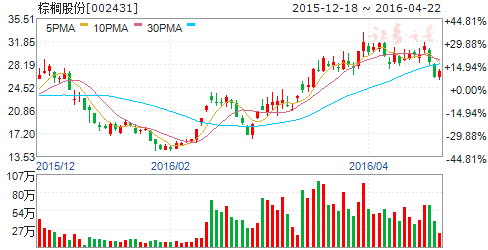

棕榈股份(个股资料 操作策略 盘中直播 我要咨询)

棕榈股份:褪尽黄沙始见金

棕榈股份 002431

公司一家以风景园林景观设计和营建为主业,具有原建设部颁发的城市园林绿化一级资质和住建部颁发的风景园林工程设计专项甲级资质的综合性园林企业。业务涵盖了风景园林项目建设的全过程,包括景观规划设计与咨询、园林工程施工与养护、园林苗木生产与销售、园林技术与材料的研发等。公司绿化苗木产销基地分布在北京、上海、成都、长沙和广东省内的多个城市,共建成苗木基地4,337.85亩,培育生产各种规格的苗木品种达1,000余种。苗木基地被中国花卉报报社评为“全国十佳苗圃”,被国家林业局评为“全国质量信得过苗圃”。

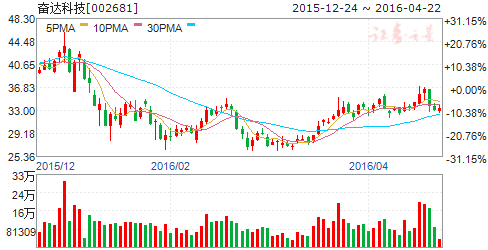

奋达科技(个股资料 操作策略 盘中直播 我要咨询)

奋达科技:垂直整合产业链,挺进消费电子新蓝海

奋达科技 002681

研究机构:国海证券 分析师:王凌涛 撰写日期:2016-03-28

投资要点:

软硬云一体化研发,可穿戴龙头显现:可穿戴设备经过几年发展,产业链已经逐渐趋于成熟,未来将逐渐从培育期进入快速渗透期。奋达作为国内可穿戴产品ODM的龙头企业,具备从产品外观设计、硬件结构设计、嵌入式设计、软件UI设计到云平台服务的全套设计能力,并且具备选料和生产的配套产能,能够为下游客户提供一站式的ODM服务。将是未来可穿戴产品放量的主要受益者。

音箱和美发电器行业的引领者,创新不断:公司音箱业务和美发电器业务在行业中持续保持领先,公司一直保持研发前瞻性,抓住了多媒体音箱向蓝牙、无线转变的趋势,持续保持增长。

消费电子金属渐入高潮,设计能力为王:公司并购的欧朋达是具备Design-in级别的结构件以及外观件设计厂商,充分受益于近3年金属件在消费电子领域的快速渗透,业绩快速成长。同时公司通过非核心工艺流程的外协,保持着轻资产运营模式。能够很好的根据客户需求,提出新材料新工艺设计方案。

产业布局层次清晰:公司2016年将完成奋达科技园二期建设,并围绕奋达科技园打造创新产业孵化基地。在国家鼓励“大众创业,万众创新”的背景下,奋达科技孵化器将助力一批创业创新企业成长,同时也为上市公司外延式增长拓宽标的选择范围。另一方面,公司已经参股了奥图科技、光聚通讯、艾普柯三家公司,在现实增强、大健康、传感器领域完成了布局。

给予公司“买入”评级:公司管理层多年来十分进取,公司大股东志向高远,预计公司2015-2017年将实现净利润2.95、3.91、4.96亿元,EPS分别为0.48、0.63、0.80元,当前价格对应2015-2017年PE分别为70、53、42倍,首次覆盖给予买入评级。

风险提示:可穿戴产品市场拓展速度低于预期;金属机壳市场竞争趋于激烈导致毛利低于预期;并购整合不达预期的风险

公司,业务,增长,2016,平台