科学家研发出智能穿戴更轻薄晶体管 抢筹七概念股

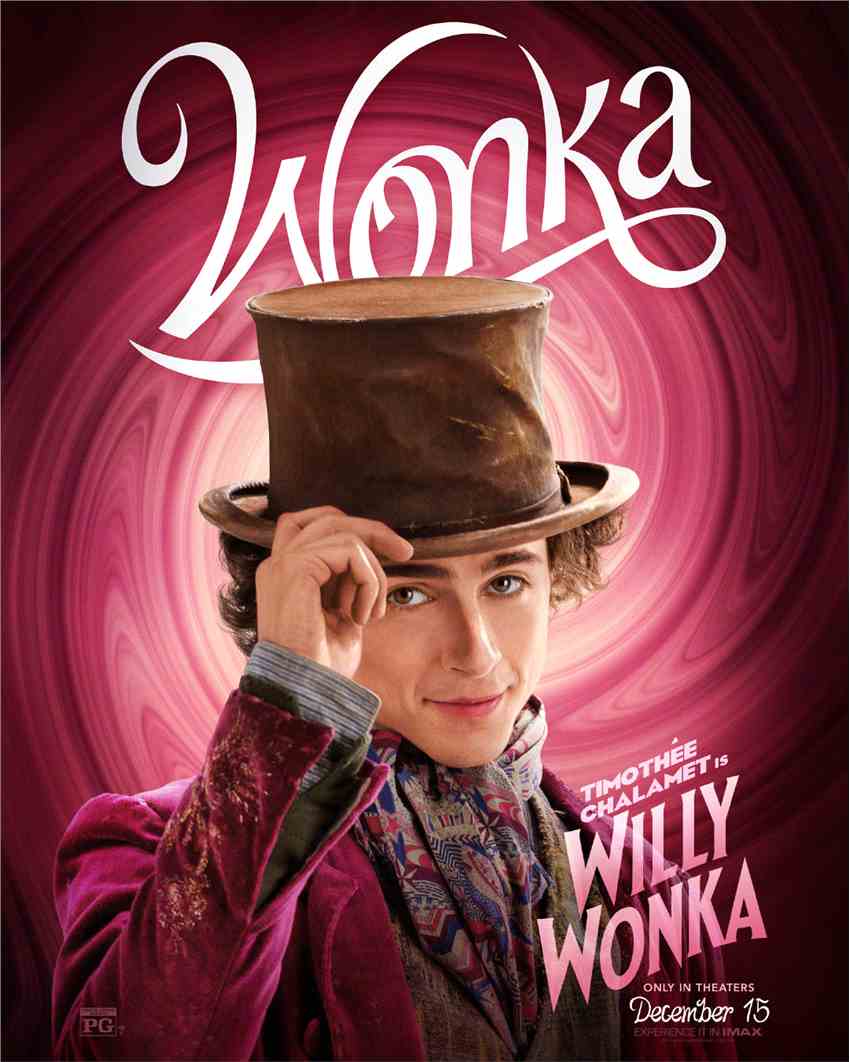

摘要: 歌尔声学(个股资料操作策略盘中直播我要咨询)歌尔声学:虚拟现实业务带来盈利;重申买入评级歌尔声学002241研究机构:高盛高华证券分析师:胡玲玲撰写日期:2016-04-18最新事件。我们在此回答投资

歌尔声学(个股资料 操作策略 盘中直播 我要咨询)

歌尔声学:虚拟现实业务带来盈利;重申买入评级

歌尔声学 002241

研究机构:高盛高华证券 分析师:胡玲玲 撰写日期:2016-04-18

最新事件。

我们在此回答投资者关于歌尔声学的几个主要疑问:1)虚拟现实(VR)ODM业务的毛利率;2)苹果电声元件收入增速;3)与瑞声科技的竞争。我们预计2016年VR业务将为歌尔声学贡献22%的收入,从而歌尔将成为目前全球VR业务占比最高的公司。我们重申该股的买入评级,12个月目标价格仍为人民币30元,对应11%的上行空间。

潜在影响。

(1)VRODM业务毛利率高于同业:我们预计2016年VRODM业务的毛利率将在20%以上,得益于公司主要元件的内部供应(占到VR物料成本的35-40%)、较低的生产成本和劳动力成本,这三项因素分别推动毛利率上升5、0.5、0.5个百分点。

(2)苹果相关收入稳步增长:我们估算2016年苹果相关收入将同比增长5%,其中计入了下一代iPhone电声元件单机价值增长10%和销量持平的因素。

(3)与瑞声科技的竞争理性:我们看到歌尔声学和瑞声科技之间的竞争较为理性,因为苹果电声元件供应商的集中度较高。然而,歌尔声学正在朝着ODM和“大声学”OEM业务模式转变,而瑞声科技侧重于在其它元器件领域拓展其龙头地位。我们的预测中并未计入歌尔的OEM业务,因为建立品牌效应尚需时日。

我们认为二季度Oculus的发货以及下半年新iPhone的推出将是歌尔声学的推动力。Facebook最近将Oculus的发货从4月份推迟到5月份,因此我们预计歌尔声学的Oculus将于4月份发货。

估值。

我们微调了预测以计入2016年一季度业绩快报的因素。我们的目标价格是以同业2016年预期平均估值倍数(19X)乘以2020年预期盈利,并以8.4%的股权成本贴现回2016年得出。

主要风险。

VR业务上量慢于预期;iPhone销售饱和。

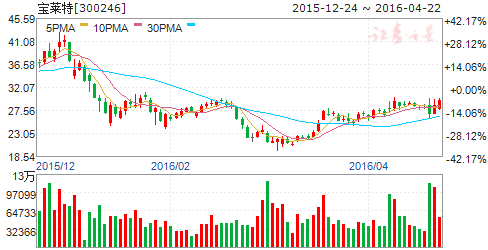

宝莱特(个股资料 操作策略 盘中直播 我要咨询)

宝莱特:“巩固医疗监护,加快血液透析生态圈建设”

宝莱特 300246

研究机构:银河证券 分析师:李平祝 撰写日期:2016-04-21

1.事件

2016年4月20日,公司发布2015年年报和2016年一季报。其中2015年实现销售收入3.81亿元,归属于上市公司股东的净利润2,392万元,同比增长分别为31.67%和-29.24%。2016年第一季度,公司实现销售收入1.31亿元,归属于上市公司股东的净利润1,410万元,同比增长分别为75.58%和113.92%。

2.点评

(一)业绩点评

2015年公司销售收入实现增长31.67%,但归属母公司净利润同比下降了29.24%,远低于销售收入的增长。虽然公司目前处于血透产业的扩张时期,但运营状况良好,整体的费用增长明显低于收入增速,2015年的销售费用和管理费用分别为6,726.9万元和4,708.7万元,同比上升26.28%和16.98%。公司报表中导致净利润负增长的直观反应是毛利率的下降和资产减值损失。

1)毛利率下降:综合毛利率下降主要原因是血透产品销售额占比提升,但血透产品毛利率低于监护仪产品,导致拉低了公司的整体的毛利率。同时,监护仪产品由于出口汇率和市场竞争等问题,2015年毛利率只有44.46%,同比下降了3.34%;2015年血透产品的毛利率为34.57%,同比下降了4.53%,其主要原因是加入了毛利率较低的销售渠道业务。

2)资产减值损失:2015年公司资产减值损失为1,192.6万元,远高于去年同期的99.65万元,主要原因在于公司全额计提了重庆多泰的商誉减值准备876.15万元。

2016年一季报,实现销售收入1.31元,同比增长75.58%;归属于上市公司股东的净利润1,410万元,同比增长113.92%,明显好于预期。一季报表现优异,除了去年基数较低的原因之外,更主要的是来自于监护仪产品的稳定成长和血透产品的快速放量,直接带动公司业绩开始爆发。

(二)“巩固医疗监护,加快血液透析生态圈建设”

公司制定了“在巩固医疗监护设备的基础上,加快建立和完善血液透析领域生态圈”长期发展战略,明确未来五年发展“2+4+6”的规划:

1)专注于健康监测和肾科医疗2大板块;

2)以院内监测产品、院外监测产品、血液透析设备和耗材的制造及渠道建设、肾病医疗服务为4大支柱;

3)打造慢病管理社区云平台、母婴社区云平台、好孕社区云平台、血透设备营运物联网云平台、肾科医生诊断医患云平台、肾友交互云平台等6大平台。

(三)血透耗材、渠道、肾病医疗服务,血透全产业链清晰可见

1.上游:血透耗材生产基地布局基本完成、透析机拿到注册证,渐入收获期。

公司于2012年通过控股天津市挚信鸿达医疗器械开发有限公司,正式进入血液透析产业链,主要进行透析粉液的生产和销售。之后公司又相继收购和控股了重庆多泰、辽宁恒信生物、天津博奥天盛塑材,逐步涉足了血透产业链中的透析粉液、管路和透析机的生产销售领域。除了外延迅速拓展业务,公司内生式的血透产业发展也在积极推进。在2013年12月,公司先后设立了常州宝莱特和南昌宝莱特,并在南昌、天津和珠海三地建设血透耗材生产基地。

2.中游:2015年完成渠道并购和整合,打通血透耗材销售通路和迅速扩大覆盖医院数量。

2015年公司先后完成与上海和贵州的两大渠道商的并购和整合,成立了珠海申宝医疗器械有限公司和珠海市宝瑞医疗器械有限公司,宝莱特分别控股51%的股权。打造了申宝覆盖上海及其周边地区+宝瑞覆盖贵州地区的两个血透产品销售网络。渠道的价值就在于快速地铺开公司产品,锁定医院并形成长效的绑定机制,在公司产能爆发之时,可以有效形成内部“产”“销”联动,快速带来血透耗材生产和销售的利润。

3.规划涉足肾病医疗服务领域,打通血液透析全产业链。

在公司的未来的战略规划上,血透耗材和渠道只是进入血透领域的钥匙,肾病医疗服务才具备血透产业链中最大的市场价值和空间。首先血透耗材(透析粉液、管路)和渠道壁垒不高,且对医院终端依赖程度较高,而血透服务是直接对接患者,既有医疗壁垒,又具有较强的客户黏着性,是整条产业链的核心。因此,公司在重点发展血透产业上游(耗材、器械的生产)和中游渠道扩张的同时,深度考察了肾病医院、民营血透中心、托管医院血透中心、设备投放和共建血透中心等多种医疗服务模式,并最终确立了通过“外延收购的方式,逐步收购民营盈利性医院,采取“大专科、小综合”的模式,在全国范围内建立以血液净化为主的肾病专科连锁医院”。

3.投资建议

我们预计2016-2018年公司销售收入为6.97亿元、9.50亿元和12.58亿元,归属母公司净利润为7,163万元、11,074万元和15,062万元,对应摊薄EPS分别为0.49元、0.76元和1.03元。我们认为,公司血液透析全产品线布局完整,区域覆盖面积广,下游渠道布设强健,在血透市场爆发中受益弹性最大。因此,我们维持给予“推荐”评级。

4.风险提示

血液透析粉液的销售低于预期;透析粉液的新产能扩建低于预期;血透渠道的拓展和销售低于预期;血透医疗服务低于预期。

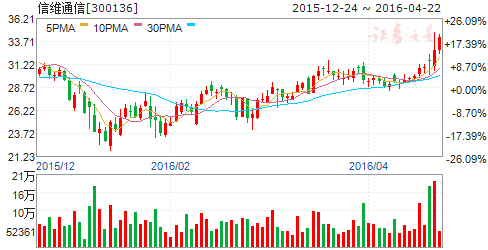

信维通信(个股资料 操作策略 盘中直播 我要咨询)

信维通信:一季度业绩靓丽,奠定全年高增长基础

信维通信 300136

研究机构:长江证券 分析师:胡路 撰写日期:2016-04-20

报告要点

事件描述

信维通信发布2016年第一季度业绩报告。报告显示,公司2016年第一季度实现营业收入3.55亿元,同比增长52.20%;实现归属上市公司股东的净利润0.73亿元,同比增长179.69%;实现归属于上市公司股东的扣非后的净利润0.73亿元,同比增长201.90%。一季度公司基本每股收益为0.12元。

事件评论

收入规模持续快速扩张,毛利率提升推动业绩大幅增长:公司在2016年一季度延续了2015年的强劲发展势头。收入方面,随着天线及射频新产品进入市场快速导入期,公司在国际大客户的订单份额持续提升,收入规模快速增长。而公司净利润增速明显超过其收入增速,主要得益于毛利率的持续改善:一季度其整体毛利率为35.28%,同比增加8.30个百分点,环比增加3.49个百分点;考虑到公司已经度过低价切入市场的阶段,且产品制造工艺不断优化改善,其毛利率还有继续提升空间。另外,1-3月公司经营活动产生的现金流同比增长358.94%,其整体生产经营情况呈现极佳态势,确立公司全年业绩高增长基调。

国际大客户拓展进入收获期,确保公司主营高速增长:展望后续,公司作为国际大客户的核心供应商,将继续发挥其客户优势,推动产品线延伸战略持续落地。具体而言,公司的O型天线连接器、射频跳线、射频隔离器件等产品可用于智能手机、平板、电脑等设备,我们看好相关订单持续放量后将对其收入和利润带来的巨大贡献。而除了以上射频产品外,公司还在音/射频模组VR产品、智能可穿戴电子等新领域寻求突破,开辟全新发展空间。我们认为,公司产品线扩张步伐加快,将推动其市场份额的持续提升,确保公司在2016-2017年实现高增长发展。

布局新技术和新市场,多元化发展确保长期成长:可以看到,公司积极通过外延收购提升公司产品线广度,并使公司在新业务领域的技术实力得到显著增强。具体而言:1、借助亚力盛产品及渠道优势,公司在测试类连接器和汽车连接器领域实现快速发展;2、在天线领域通过增资信维蓝沛,公司产品线拓宽至导航天线、NFC天线以及军品领域;3、通过参股艾力门特,公司布局金属、陶瓷粉末注塑成形技术,增强其在金属结构件和天线一体化方面的制造能力,为长期成长奠定基础。

投资建议:我们看好公司的发展前景,预计公司2016-2018年全面摊薄EPS为1.02元、1.58元、2.20元,重申对公司“买入”评级。

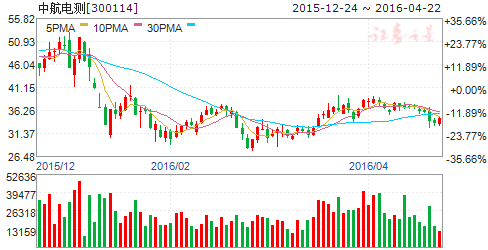

中航电测(个股资料 操作策略 盘中直播 我要咨询)

中航电测:与中科院共建实验室,MEMS产业化提速

中航电测 300114

研究机构:国金证券 分析师:周明巍 撰写日期:2016-01-18

事件

公司近期公告,为进一步增强企业技术研发能力,推动企业MEMS技术应用能力,快速推动MEMS技术产业化进程。中航电测全资子公司汉中一零一航空电子设备有限公司近日分别与中国科学院半导体研究所,中国科学院微电子研究所签署了《导航器件技术联合实验室协议书》、《导航系统与传感器技术联合实验室协议书》,决定分别建立“101-中科院半导体研究所导航传感器联合实验室”、“101-中科院微电子研究所导航系统与传感器技术联合实验室”,开展相关合作研究,重点围绕导航传感器技术设计、生产加工工艺、产品质量检测分析技术等开展工作。

点评

第一,引入科技国家队,MEMS核心技术产业化提速:在2014年中航电测并购汉中一零一时,汉中一零一就已经公告“与中国科学院等科研院所建立了战略合作关系,自主研发的战术级MEMS芯片及以此为核心的IMU模块、军档高精度温补晶振、自主天文定位导航系统等多项新兴技术,有助于汉中一零一实现在航空航天、兵器、舰船、基础器件等领域的突破性发展,提高核心竞争力。”此次公告进一步明确了作为科研国家队,中科院相关MEMS技术在产业化过程中,将优先与汉中一零一形成紧密合作,互利共赢的目标。

第二,战术级惯导技术产业化市场空间巨大,技术壁垒极高:我们在此前的报告中曾经分析了MEMS技术在战术性惯导当中的巨大应用潜力:美国海军从1995年开始研发,在2003年伊拉克战争时就批量装备了基于MEMS惯导的“智能炮弹”,不仅极大提高了弹药的费效比,更依靠一击致命的精确度,已经成为决定现代局部战场成败的杀手锏。我国国防如大批量装备,潜在市场每年就有数十亿元。汉中一零一并购交易报告书(2014.10.22)中曾预测“军方专用部件根据公司与主机厂的合作开发计划,部件产品将于年投入生产,2016年正式量产”,“产品核心部件由汉中一零一生产并独家供货,其他部件采用外委加工方式生产”,“根据汉中一零一与购买方的初步谈判,该产品的售价不高于3万元/套,为保守起见,本次评估按2.8万元/套计算。购买方第一年需求量为5000套”。考虑到军队近期改革导致国内各种军品采购比2014年时的预期普遍有所延后,我们判断其大概率有望从2017年开始大批量供货;但同时考虑到与中科院合作后,进一步明确了其技术能力的领先与相对独占性,未来的需求量有望远超此前预期。

第三,军民融合+混改完成,公司致力打造全球“电测先锋”公司作为仅有的完成混合所有制改造的中字头军工企业,董监高以及军工部门汉中一零一全员都持有上市公司的股份。公司愿景“成为世界电测先锋,做世界一流的测量与控制解决方案供应商”,其将力争“军品和民品市场、内生式增长和外延式扩张都实现两翼齐飞”。近期传感器行业日本磁传感器企业TDK以2.15亿美金并购瑞士霍尔传感器厂商Micronas。在万物互联的时代,大数据,汽车电子以及军工等行业对传感器的需求都将显著增加,中航电测如何继续参与传感器行业的整合也值得期待。

盈利调整与投资建议

考虑到受军改影响,航空军品项目量产时间点略有不确定性,我们微调公司2016/2017年的盈利预测,预期2015-2017年净利润1.16,2.10,3.25亿元,对应EPS0.44,0.8,1.24元(此前预测0.44,0.9,1.15元)。

由于与中科院半导体所以及微电子所的合作加深,未来MEMS制导业务发展进一步明确。且未来3-5年,仅考虑公司内生式发展,业绩每年都有大幅增长潜力,上调目标价至60-65元

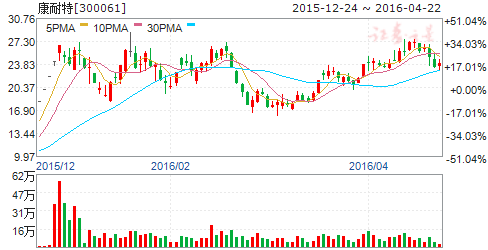

康耐特(个股资料 操作策略 盘中直播 我要咨询)

康耐特:大手笔收购带来质变,大数据营销和金融互联网前景广阔

康耐特 300061

研究机构:银河证券 分析师:沈海兵 撰写日期:2016-01-26

大手笔收购转型,公司将发生质变。

1)过去几年传统业务发展受阻,坚定公司转型决心;2)耗资23.4亿大手笔收购“旗计智能”,切入金融服务蓝海,承诺16年净利润不低于1.6亿;3)大股东和管理层参与定增,彰显未来发展信心。

大数据背景下,以金融为代表的精准营销空间广阔。

1)大数据背景下精准营销大有可为,提供精细化管理,降低了成本,提高客户价值评价能力;2)相较于其他营销方式,电话营销具有更多的优势,信用卡数量增加,消费金融蓬勃发展,电销行业未来潜力无限;3)大数据营销服务作为时代产物,未来将向更多行业拓展。

旗计智能竞争力强,有望持续高增长。

1)根据合作成果按比例收服务费,旗计智能主业盈利能力强;2)旗计智能在业务模式创新,大数据运营,系统对接,产品开发等方面有竞争优势,大数据运营优势能够实现成单率提升,销售收入的提升和客户资源应用的更好规划;3)业务延伸空间广阔,金融行业可以衍生出更多金融互联网业务(如消费金融),同时大数据营销也可以向金融行业以外的领域扩展。

传统业务受益人民币贬值,业绩加速反转。

1)技术实力不断提升,中高端产品拉动收入毛利增长;2)海外市场成长迅速,人民币贬值进一步提高竞争力;3)差异化模式拓展内销市场,国内业务有望改善。

公司通过收购旗计智能实现双主业齐头并进的格局:传统镜片业务稳中有进,在公司中高端镜片技术的优势以及人民币贬值的催化能够给公司带来更大的收益;旗计智能电销业务将持续高成长,未来大数据营销和金融互联网(尤其是消费金融)发展潜力巨大。我们预计,公司15-17年增发摊薄后的EPS分别为0.08、0.43和0.60元。参考同行业公司的估值水平以及公司未来的发展潜力,我们认为公司市值被低估,首次覆盖,给予“推荐”评级。

主要风险因素:1.盈利承诺无法兑现;2.行业竞争加剧

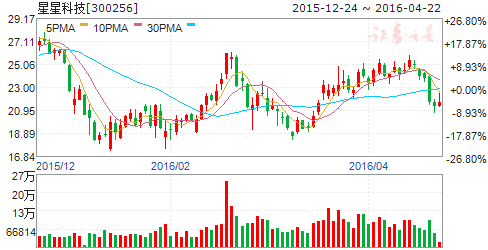

星星科技(个股资料 操作策略 盘中直播 我要咨询)

星星科技:整合推进顺利,业绩腾飞可期

星星科技 300256

研究机构:国海证券 分析师:王凌涛 撰写日期:2015-10-27

三季报简述:

公司今日发布了2015年三季度报告,前三季度营业总收入24.22亿元,同比增加139.08% , 实现归属于上市公司母公司股东的净利润为5691.89万元 ,较上年同期增长3882.23% ,基本每股收益0.19元,同比增加2835.38%. 加权平均净资产收益率2.54%,同比增加2.44%。

投资要点:

收购整合顺利完成,公司业绩增长迅速:公司第三季度单季实现归属上市公司普通股股东净利润4170万元,子公司深圳联懋并表后大幅增厚公司业绩,同比去年三季度增长122.68%。从整体来看,公司近两年的收购整合可谓相当成功,深越光电和深圳联懋收购完成后,近两年的业绩承诺均已达成,在市场竞争激烈,客户订单压力较大的背景条件下,这是非常不容易的成绩。完成这两次股权收购后,大股东目前的持股比例仅仅高出深越光电和深圳联懋的原管理层几个百分点,公司为拓展自身产业链布局,重塑企业格局的决心可见一斑。

拓延手机全产业链,打造一站式解决方案供应商:智能手机零配件生产渐成红海,公司在原有玻璃盖板生产独力难支之时,及时调整战略,连续收购深越光电和深圳联懋两家优质补齐自身短板,整合产业资源。在做好传统手机视窗防护屏和触控一体化的同时,迅速切入智能消费电子精密结构件领域,并获得优质的客户资源,对现有业务形成良好的补充和延伸,一举跻身为智能消费电子零组件一站式解决方案供应商。

行业洗牌已渐入后期,规模集聚效应正在体现:2013年以来随着智能终端整体增速放缓,消费电子市场进入红海整合期,大量企业在这两年的激烈竞争中被逐步取代,公司的产业拓延效果明显,华为、联想、HTC、华硕等重量客户的引入也为公司带来了新的增长。

给予公司买入评级:我们预计在深越光电、深圳联懋的成功整合以及公司自身触控显示、指纹识别等一体化方案顺利推进的前提下,公司15-16年有望实现1.24、3.01亿左右的净利润,对应EPS 为0.415、1.007元, 当前股价对应明年业绩仅21倍估值,给予公司买入评级.

风险提示:智能零组件市场红海竞争继续加剧,深越、联懋重组整合进度低于预期,新材料技术的涌现取代公司现有产品。

公司,增长,2016,我们,业务