Apple Watch 2最快本月底试产:苹果产业链契机 九股受益

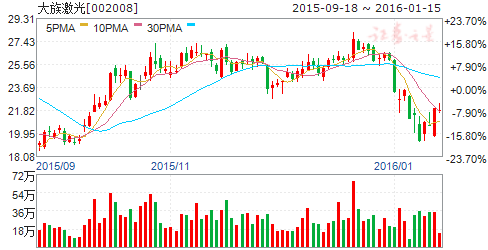

摘要: 大族激光(个股资料操作策略盘中直播我要咨询)大族激光:双线出击,大族激光踏上自动化新征程大族激光002008研究机构:长江证券分析师:莫文宇撰写日期:2016-01-13收购Aritex,切入飞机及汽

大族激光(个股资料 操作策略 盘中直播 我要咨询)

大族激光:双线出击,大族激光踏上自动化新征程

大族激光 002008

研究机构:长江证券 分析师:莫文宇 撰写日期:2016-01-13

收购Aritex,切入飞机及汽车智能制造

大族激光与中航国际航空发展有限公司、中航国际投资有限公司合资成立香港子公司SPV,由SPV收购西班牙Aritex公司95%股权。Aritex公司专业为飞机和汽车部件组装提供装配方案设计、工装设备制造、系统集成及生产线建设的产品及服务,是空客、中国商飞的一级战略供应商,为相关飞机的核心结构部件提供组装生产线;在汽车领域,Aritex已成功切入保时捷、奔驰、奥迪、大众等车型的制造装配线,均为核心部件的焊接及组装。Aritex在柔性工装、机器人、高精度自动钻铆和定位等专利技术被广泛用于航空、军工和汽车等领域,大族激光通过本次投资将与Aritex深度交流与合作,积累在机器人自动化系统集成业务方面的技术和经验,也将在业务及客户层面产生深度协同。

工业装备专家助力大族新征程

大族激光公告以现金4284万元投资沈阳赛特维工业装备有限公司,其中以现金2884万元收购沈阳赛特维41.2%%股权,以现金1400万元增资沈阳赛特维,收购及增资完成后公司合计持有沈阳赛特维51%股权。沈阳赛特维是集行业系统解决方案、产品开发、专业服务为一体的高新技术企业。我们认为本次收购沈阳赛特维是大族激光激光切割产品迈出消费电子走向汽车制造的转折点,赛特维在焊接工作站、夹具以及自动化生产线方面的技术资源以及下游汽车厂商客户资源将有助大族激光开辟新征程。

自动化新机遇弱化消费电子业务周期性

一直以来,大族激光的消费电子装备是公司业务亮点,但由于大客户的产品更新情况,存在一定的周期性。我们预计2016年将是公司消费电子业务周期向上的一年,将积极拥抱智能终端组装的智能装备新订单。另一个层面看,大族激光大力发展自动化业务并积极投入研发自动化核心零部件,整合自动化集成资源,有力的削扭转了消费电子周期性带来的业绩影响,因此估值有望得以提升。

持续重点推荐

公司2016年将进入一个新的成长轨迹,发展将上一个新层面,在当前时间点上,我们认为公司价值被严重低估,看好公司未来在业绩、新产品、新方向上给投资者带来惊喜,维持推荐,15-17年EPS为0.67、0.98、1.30元。

风险提示

自动化研发及并购不及预期

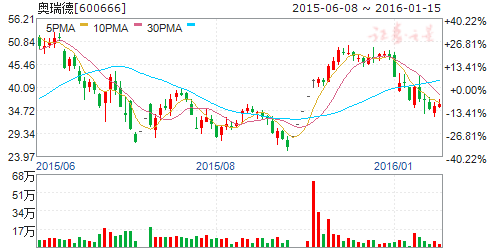

奥瑞德(个股资料 操作策略 盘中直播 我要咨询)

奥瑞德:独树一帜,别张一军

奥瑞德 600666

研究机构:中信建投证券 分析师:徐博 撰写日期:2015-12-09

事件

15.3亿现金收购新航科技100%的股权 奥瑞德拟通过下属全资子公司奥瑞德有限以支付现金的方式购买郑文军、温连堂、范龙生和陈子杰合计持有的新航科技100%的股权。

简评

战略:原材料供应商+加工设备供应商

奥瑞德是全球蓝宝石长晶龙头,新航科技的客户多为玻璃加工、蓝宝石加工企业,其中主要客户与奥瑞德的客户部分重叠。蓝宝石未来发展预期良好,蓝宝石长晶技术难度大,市场准入门槛高,更多的企业将涉足于蓝宝石加工环节,对蓝宝石加工设备需求量较大。本次收购完成后,奥瑞德和新航科技将会形成协同效应,进行蓝宝石晶体和蓝宝石加工设备协同销售。

交易:分期付款+补充对价+现金奖励

新航科技股东承诺业绩16-18年分别为1.6、2.05、2.55亿元,补偿方式为以现金补偿。原股东和高管将不再持有新航科技股份,奥瑞德将利用补充对价和现金奖励的方式激励管理团队。

盈利预测与估值

合并收购标的之后,我们调整公司2015-2017年EPS预测至0.48、0.75和1.73。目标价49.6元,维持“买入”评级,对应2016-2017年PE分别为66X和29X。

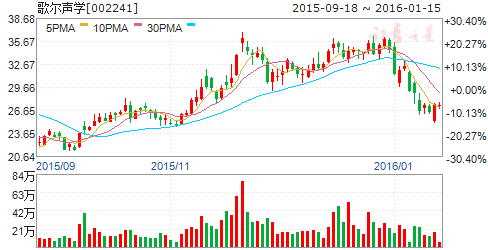

歌尔声学(个股资料 操作策略 盘中直播 我要咨询)

歌尔声学:声学产品或将升级,VR业务蓄势待发

歌尔声学 002241

研究机构:平安证券 分析师:刘舜逢 撰写日期:2015-11-24

事项:

CirrusLogic公司在《致投资人信件》中表示未来将通过升级音频IC芯片来提升声学元件的功能,提供更好的用户体验。

平安观点:

声学芯片升级映射声学模组、配件升级:CirrusLogic是美国一家声学领域的音频IC设计龙头企业,其主要客户是苹果。根据CirrusLogic在2015年10月28号公告的致投资者信件,公司对未来声学领域的发展趋势展望仍为智能化、集成化,并明确提到未来将通过升级音频IC芯片来提升声学元件的功能,提供更好的用户体验。另外,CirrusLogic公司特别提到将会紧密与音频领域的OEM厂商合作,尤其是加强智能编码等技术在声学元件和配件(耳机)中的应用。CirrusLogic认为声学降噪、HiFi(高保真)、always-on语音功能、防水功能等添加将成为未来12-18个月声学元件和配件发展的重要关注点。

苹果加深声学领域专利布局,预计明年苹果新品将升级声学元件:根据美国专利商标局文档和数据显示,继2013年3月苹果对耳机配件进行技术升级配合其iPhone产品后,苹果公司于2015年8月再次进行类似的声学技术专利储备,该项专利将会在无线耳机系统中增强语言通话质量。另外,与传统简单的语音降噪系统相比,新专利技术将通过配备多个内置耳机麦克风和加速器数据(检测噪声、风力水平),并结合电池电量和耳机位置数据,能够实时监测信号源、智能选择输出音频。

VR业务或将成为新爆点:根据ABIresearch数据,全球VR设备市场将迎来快速发展期,行业领先的科技巨头VR产品将会是VR设备市场增速最快的产品,预计全球VR设备未来5年出货量CAGR达到106%,到2020年出货量达到4300万台。公司参与设计并独家代工OculusVR设备,消费级VR设备有望在2016年一季度推出。结合公司数据,我们预计2016年公司VR设备产品(游戏机)出货量有望达到100万台,每台单价为1000RMB,预计2016年将为公司带来10亿元新增收入,占总体收入的5%。

投资策略:受到智能终端设备整体市场饱和、竞争激烈等因素影响,公司2015年传统声学业表现难以恢复过去快速增长,但我们看好公司明年受益声学产品升级将带动基本面回暖,所以我们分别下调2015、上调2016年公司盈利预测,预计公司15-17年营收分别为140/176/198亿元,以最新摊薄股本计算后的EPS分别为1.04/1.53/1.72元(2015/2016年EPS原为1.17/1.47元),对应PE为33/23/20倍。相对可比公司来说,歌尔声学估值处于行业中偏低水平,VR概念的火热或将为公司带来更多估值弹性,维持公司“推荐”评级。

风险提示:智能移动设备市场低迷,VR设备市场成长低于预期。

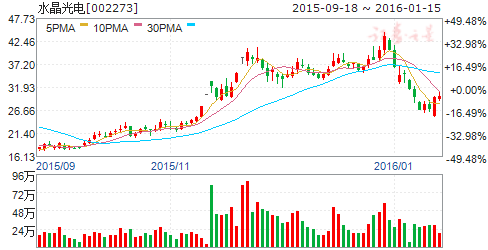

水晶光电(个股资料 操作策略 盘中直播 我要咨询)

水晶光电:传统业务竞争压力加大、新型显示逐步进入收获期

水晶光电 002273

研究机构:中投证券 分析师:李超 撰写日期:2015-10-27

毛利率下滑、管理费用增加、投资收益增加是影响盈利能力的主要因素。

1-9月综合毛利率29.45%,比去年同期的33.42%减少了3.97个百分点:根据上半年数据,精密光电薄膜元器件毛利率31.2%,蓝宝石LED衬底毛利率27.6%,反光材料毛利率42.6%。管理费用增加2933万、同比增长41.1%,投资收益增加1241.4万(去年同期0.21万),主要是是权益法计算下的日本光驰投资收益。

员工持股计划首期规模资金超过1600万元。首期持股计划员工和高管69人;首期股票数量约114万股,来源于大股东无偿赠予35万股,剩余部分通过二级市场购买。资金来源于自筹资金1200万元,以及按照2014年净利润4%提取的奖励基金612万元(税后489万)。

光学和蓝宝石业务竞争压力增大,反光材料保持较高盈利能力。手机相关组立件销售仍保持稳定,但价格下降趋势明显,相机产品在国际大公司市场份额变化不大。蓝宝石衬底竞争激烈,但在智能手机和穿戴领域有所突破。反光材料业务的车牌膜、微棱镜等高端产品研发及产业化顺利。

新型显示业务继续加大投入,最新发布“E100超短焦投影光引擎产品”。

公司目前主要围绕视频眼镜、超短焦投影、汽车抬头显示等产品在做新型显示板块业务,并积极不互联网、车联网相关企业寻求资源的有效整合。

维持“推荐”评级、短期目标价格30元。预测15-17年营收12.1、15.7和20.4亿元,净利润1.62、2.18和2.82亿,每股收益0.37、0.50和0.65元,维持“推荐”评级,短期目标价格30元,16年60倍PE。

风险提示:传统业务竞争加剧、新型显示低于预期、并购风险等

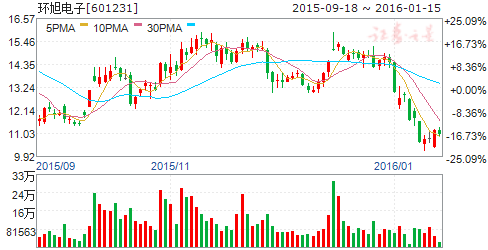

环旭电子(个股资料 操作策略 盘中直播 我要咨询)

环旭电子:第三季度重返增长、SIP业务仍是明年战略重点

环旭电子 601231

研究机构:中投证券 分析师:李超 撰写日期:2015-11-02

公司公布2015年3季报:1-9月营收154.4亿元,同比增长39.3%;归属上市公司净利润4.7亿元,同比下降7.3%,(扣非净利润3.98亿元,同比下滑16.1%);每股收益0.22元。

投资要点:

受益核心客户新品推出,以及新增的触控模组业务量产,第三季度营收和净利润创历史新高。第3季度营收58.6亿元,同比增长41.6%,环比增长10%;净利润2.34亿元,同比增长43.3%,环比增长144.2%。

环维电子S1模组业务盈利正在改善,上半年亏损是影响公司利润的主要因素。环维电子上半年营收19.68亿元,亏损1.57亿元(2014年亏损1.88亿元),成为影响公司前三季度业绩的最主要因素(Q1-3净利润分别为1.4亿、0.96和2.34亿)。

收购环隆电气,整合ASE日月光集团EMS业务。收购完成后,核心客户指纹识别模组注入环旭电子,预计2016年将增加60亿元营收,1亿元净利润。(2014年环隆电气实现营收新台币286亿、约56亿人民币,今年上半年实现营收新台币149.5亿、约29亿人民币)。

战略性看好公司SIP封装业务和国际级竞争能力。公司具有国际领先的微小化封装能力,以及日月光(ASE)在半导体领域的技术和客户协同优势。

公司不核心客户战略合作,提供了仍WiFi,WatchS1,触控模组,到新并购的指纹识别模组,以及未来的摄像头模组SIP业务。

公司推出期权激励计划。拟向公司1400余名中层管理人员及公司核心业务(技术)人员授予3000万份股票期权,行权价格15.54元,行权期限5年,行权考核条件为年均营收增长15%。

维持“强烈推荐”评级,目标价17.5元/股。预测15-17年营收238、352和399亿元,净利润7.35、12.5和16.2亿元,每股收益0.34、0.58和0.74元。维持“强烈推荐”评级,目标价17.5元,16年30倍PE。

风险提示:SIP模组业务不及预期、下游终端需求疲软、客户集中等

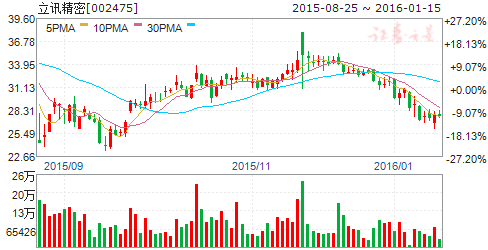

立讯精密(个股资料 操作策略 盘中直播 我要咨询)

立讯精密:增发与收购双轮驱动,平台型制造龙头崛起

立讯精密 002475

研究机构:招商证券 分析师:鄢凡 撰写日期:2015-12-08

事件:

1、停牌期间公告增发预案。募集资金不超过46亿(不低于29.5元,不超过15834.77万股)用于:电声器件及音射频模组扩建项目(10亿)、智能装置与配件类应用项目(10亿)、USBType-C连接器模组扩产项目(6.5亿)、企业级高速互联技术升级项目(7.5亿)、智能移动终端连接模组扩产项目(4亿)、FPC制程中电镀扩建项目(3亿)、流动资金(5亿)等;

2、最新公告收购台湾美律股权。使用自筹资金不超过8亿元人民币认购台湾上市公司美律实业(2439.TW)定向增发6300万股,完成后将持有25.4%股权,成为其最大单一持股股东。

3、公司还公告6990万收购孙公司湖州久鼎电子30%少数股权实现全资控股,以及申请注册发行总额不超过19亿的短期融资券等,12月8日开始复牌。

评论:1、增发方向空间可观,围绕核心大客户打造精密制造平台

伴随智能终端“轻薄短小”和创新加速,零部件融合和一站式采购正成为趋势,公司围绕苹果、微软、华为、索尼、谷歌等核心大客户需求,一方面,产品线品类从连接器横向延伸至电声、射频、FPC、机构件等,另一方面,加强品类整合和垂直制造能力,提供模块化产品和一体化组装服务。此外,伴随企业高速通信和智能汽车趋势,从3C进一步延伸至企业和汽车市场实现产业链多元化。增发项目方向明确空间可观,在内生外延双轮驱动下,平台型精密制造龙头正在崛起。

2、电声及音射频业务正式启航,望改变行业格局

声学零配件品质和数量齐升(如增加防水功能、RCVBox升级、双SPK或2升4,高保真及主动降噪等)以及和天线、连接器等融合(接口合一、音射频一体化)成为趋势,具备跨品类制造能力的公司将成为终极大赢家。立讯前期通过收购三洋电声和内生发展,已形成一只电声器件及音射频资深开发团队,此次公告收购台湾美律将大幅增强声学实力,而公司亦已在天线耕耘多年,业已在核心客户实现突破,后续增发10亿投向东莞清溪将大幅增加音射频制造能力,加上公司在连接器和精密制造的积累和多家大客户扶持,必将带来音射频市场的格局变化。

3、收购美律协同效应显著,台湾优质电子资产整合平台价值凸显

台湾美律成立于1975年是老牌电声企业,尤其在耳机和扬声器领域有深厚积累,亦是苹果Macbook主力、iPad电声器件以及Beats耳机核心供应商,14年营收约RMB24亿(35%Handsfree、30%娱乐产品、26%SPK、10%其他)/净利2.43亿,15年上半年受制于下游需求减弱、竞争压力以及自身管理,收入/净利仅10.6亿/2550万,Q3新品有所好转,单季实现近7亿销售和4664万盈利。不过相比较于这些财务数据,我们更看好立讯收购美律的协同效应,美律的技术和产品业内领先,但缺钱以及过于保守导致与同行拉开距离,而立讯能够带来优质管理和充沛资金以及帮助导入核心大客户,尤其是在未来连接器、音射频一体化大潮中,立讯和美律的声学业务望迎来份额的大幅提升,盈利弹性可观。更进一步看,立讯已经成为台湾优质电子资产的整合平台,此前收购台湾宣德是国内公司收购台湾上市公司第一单,显示其律师及并购团队的优秀,而几年时间将宣德从亏损转为大幅盈利(股价最高上涨近10倍)充分显示其并购整合能力,平台价值凸显。

4、智能装置和配件业务爆发,丰岛电子崛起。

智能手机、平板后,可穿戴\VR、智能家居等创新终端百花齐放,国内外硬件行业初创型企业不断崛起,品牌大厂跟进行业动态,持续推陈出新,智能终端品类和形态的快速发展,少量多品类成为趋势,同步催生出精密模块、创新ID机构、特殊互连接口、自动化精密制造等垂直一体化生产需求。立讯基于多品类零部件和优秀的模具及自动化能力,进一步延伸至高端智能终端和配件领域,其中最重要的主体就是子公司丰岛电子,从去年3亿多收入到今年预估约8亿销售,已实现高速增长。后续望继续承接多家核心客户智能硬件,包括可穿戴、VR、智能家居等等,此次增发投入10亿扩产让后续空间值得期待;

5、Type-C龙头地位确立,未来三年迎来黄金渗透

期我们此前多篇报告分析Type-C接口凭借多合一、快充、高速传输、双面插等优势将一统江湖的趋势,今年iOS、Android和Windows三大平台支持以及包括Macbook、Chrome以及微软、华为、小米、乐视等推出相应产品即是证明,立讯作为联盟标准制定者并在生产环节前瞻性布局大量技术壁垒,凭借优秀的端子和线缆一体化制造能力,今年已经奠定全球龙头地位。而伴随2015年在高端机型上的试水,Windows10对Type-C的原生支持、欧盟2017年实施移动设备充电接口的统一标准等因素的推动,我们认为16年Type-C将整体达到20+%的渗透率,相对15年爆发性增长,且能迎来三年黄金渗透期,立讯作为全球龙头将成为最大受益者。

6、企业高速互联业务空间可观

当前互联网的终端应用已经向移动终端应用和云端服务转移。随着互联网应用方式的不断延伸和拓展,终端设备运算速度提升,以及设备小型化对云端运算的依赖度提高,带来IDC行业大幅增长,预估到17年,中国IDC市场将达到900亿复合增长达40%,大量服务器、交换机投入将衍生高速数据传输线缆的巨大需求,而此业务此前一直为国外TYCO\MOLEX\APH等连接器巨头所垄断。而立讯经过多年储备,业已切入华为、联想、惠普、戴尔、浪潮等通讯及服务器公司供应体系,提供在无线通讯、数据中心、物联网、车联网等多个领域的高速电缆产品、高速光互连产品、天线用射频同轴线缆产品及相关连接组件产品的需求。

7、上调盈利预测,重申强烈推荐和60元目标价

经过“横向品类延伸+垂直一体化+产业链多元化”等一系列内生外延布局,我们认为立讯已成为A股最核心的智能硬件平台型精密制造龙头,围绕全球最优秀的几个大客户和新领域,立讯未来3~5年的高速增长可期。保守考虑明年开始美律以及湖州九鼎电子少数股权的利润并表等因素,我们上调16/17年盈利预测,为15/16/17年EPS为0.85/1.40/2.20元,对应当前股价PE为41/25/16倍,未来三年复合60~70%增长,重申强烈推荐和60元目标价,中长线坚定看到1000-1500亿市值空间!

风险因素:行业景气大幅下行,竞争加剧,新品新业务进度不及预期。

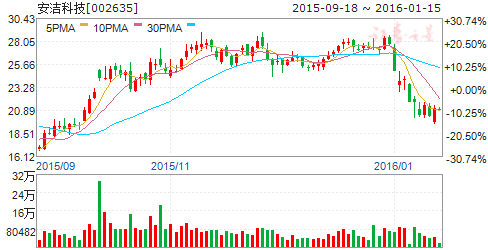

安洁科技(个股资料 操作策略 盘中直播 我要咨询)

安洁科技深度报告:转型破茧,前景可期

安洁科技 002635

研究机构:东北证券 分析师:龚斯闻 撰写日期:2015-10-29

公司近几年受电脑行业低迷的影响,盈利能力呈现下降趋势。为了扭转颓势,公司积极进行横向布局,从手机、笔记本电脑结构件切入消费电子金属件和汽车电子市场,有望实现转型,破茧成蝶。

公司未来的成长性主要看以下三个方面:

一、短期仍然看苹果。短期来看,下半年甚至明年主要看苹果新产品出货。今年新品首发市场包含中国,中国市场对新产品需求量大,销量超出预期,达到历史最高。此外,公司在该系列产品中的单台价值大幅提升,前三季度业绩增长一倍,第四季度业绩不输三季度。而公司在3Dtouch上光学胶的应用,为公司树立了良好口碑,成为苹果供应链带来的附加效应,有望带来潜在客户,从而发展为公司中期业绩成长的重要动力之一。

二、中长期看精密金属件。抛开苹果供货商的既有印象,中长期我们主要看好公司在消费电子精密金属件产品方面的业绩。新星控股目前在配合客户多款消费电子金属件产品的样品认证及试产,另有多款产品有望明年实现量产。轻薄、散热的市场需求驱动手机等消费电子零部件金属化。公司在相应领域具有较强的生产能力,通过收购、购买生产设备等一系列动作,完成配套,增强了竞争力。产品量产后,对公司利润贡献清晰可见。

三、新辟领域前景乐观,布局是看点。通过并购整合,公司切入了汽车电子、智能家居、虚拟现实等新兴领域,汽车电子涨势确定,公司将加大在相关领域的投资,并倾斜更多资源,壮大原有产能,开拓新客户。智能家居及虚拟现实产业前景广阔,公司目前已与国际智能家居厂商NEST、塞万特等进行合作。智能家居和虚拟现实产业即将迎来爆发式增长期,公司将直接受益。

维持“买入”评级:我们预计公司2015~2017年的EPS分别为0.70/0.97/1.22元,维持“买入”评级。

风险提示:新品出货量下滑;精密金属件生产能力不及预期等。

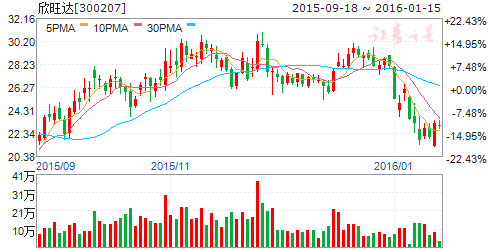

欣旺达(个股资料 操作策略 盘中直播 我要咨询)

欣旺达:VR事业部成立,分化市场的确定回报标的

欣旺达 300207

研究机构:安信证券 分析师:赵晓光,安永平,郑震湘,邵洁 撰写日期:2016-01-07

公告:1、公司决定成立VR穿戴事业部(以下简称“VR事业部”),全面负责公司VR智能可穿戴设备的相关业务。将统筹在电池、SMT、塑胶以及喷涂、整机组装和测试方面等的制造能力,大力建设适合相关产品的专用生产设施,协调公司的优势资源,组建专门的研发及生产团队,形成强大的智能硬件整体解决方案能力,确保占领行业发展的制高点。2、与深圳市掌网科技股份有限公司(以下简称“掌网科技”)签订了《关于共同开发VR业务的战略合作框架协议》。

公司重视VR业务程度之高,预计将在未来5年成为三大核心业绩贡献点之一。公司在15年已经开始VR产品的开发制造业务,虽然业绩贡献较小,但是在VR将成为未来五年的最大智能硬件创新之一时,坚定成为事业部,预计将在未来贡献较多利润。从产业了解到,oculus、暴风、乐视等VR产品今年保守预计出货量都至少500万部,以智能手机当年的出货增速看,从百万达到千万量级的出货可能只要一年,从千万达到亿级别也只要一年,消费电子的成长性之快需要公司的迅速反应,我们认为公司具有这一特质,坚定看好公司进展!

公司15年3C业绩高速增长,预计16年保持高增长,奠定业绩安全边际。

汽车和新能源方面公司重点培育,今年预计将是收获之年,工业4.0自动化水平有望得到多客户的采纳。公司进行了长期的业务培养,今年将是业务落地之年,从0到1的成长是惊人的。大客户的产品自动化率几乎100%,未来将是其他客户的渗透率上升逻辑,在软的方面的提升将持续提升公司效率,完成智能工厂的初步架构!

投资建议:公司的未来投资逻辑增加VR部分,以3C+新能源+自动化+VR构成。在今年VR产业持续落地的情况下,我们看好公司的反应速度,在一个动荡分化的市场情况下,我们认为公司能够提供靠谱确定的业绩回报,坚定推荐,目标市值250亿元!

风险提示:新能源汽车和VR进展不达预期、大客户低于预期

公司,业务,产品,客户,VR