工信部主攻智能制造 七股组成下一群白马

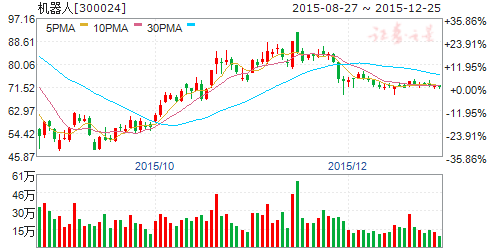

摘要: 机器人(个股资料操作策略咨询高手实盘买卖)机器人:中国机器产业最佳代表机器人300024研究机构:元大证券分析师:黄柏璁撰写日期:2015-12-03重申买入:新松股价自10月以来已上扬30-40%,

机器人(个股资料 操作策略 咨询高手 实盘买卖)

机器人:中国机器产业最佳代表

机器人 300024

研究机构:元大证券 分析师:黄柏璁 撰写日期:2015-12-03

重申买入:新松股价自10月以来已上扬30-40%,主要因中国政府发布新政策利好,例如十三五计划。正如我们在中国机器人产业初次报告中提到的,三大利好将持续嘉惠机器人厂商,我们认为新松是中国新兴的机器人产业的最佳代表,系因新松1)产品项目较为完整多元;2)垂直整合程度较高;3)与中国政府关系较为紧密。因此,研究中心维持买入评级,目标价人民币86元。

与Siemens及Omron战略性结盟将逐渐带来利好:新松于11月宣布与Siemens(专精于可编程逻辑控制器、工业计算机、EMS)及Omron(专精于工业化传感器)战略性结盟。我们认为结盟关系将逐渐为新松带来利好,系因可帮助新松由稳健的机器人硬件供货商转型为全方位系统整合商,在中国即将迎来工业4.0之际掌握更多商机。

2015年3季度回顾:营收环比下降34%至人民币3.34亿元。毛利率提升0.4个百分点至36.5%,系因产品组合稍微转佳。尽管营收规模较小,营业利润率仅下滑1.0个百分点,系因营业费用控制得宜。整体而言,每股收益环比下降30%至人民币0.1元。

2015年4季度展望:研究中心预估营收环比增长58%,系因4季度通常是主要机器人项目营收认列的高峰。整体而言,我们预估每股收益环比增长51%至0.16元。

其他重点摘要:管理层表示1)2015年营收目标为同比增长10-30%,2016-17年营收增长有望更为强劲,系因新产能将逐渐发挥;2)沈阳3厂将于2016年10月完工,届时机器人年产能将达5,000组(目前的1厂与2厂合计为1,500组)。

新时达(个股资料 操作策略 咨询高手 实盘买卖)

新时达:资本运作提高机器人产业链竞争力

新时达 002527

研究机构:渤海证券 分析师:张敬华 撰写日期:2015-10-28

公司业务增长略低于预期

受电梯行业整体增速放缓的影响,公司电梯控制系统及变频器业务收入增速出现一定的波动;同时,今年以来公司加快了在产业链中的布局,加大了对机器人业务本体和运动控制新产品等的投入,使得公司银行借款增多,一定程度上侵蚀了公司的净利润水平。不过公司在海外的销售将在一定程度上弥补公司国内电梯业务的下滑;另外,公司也加大了对电梯物联网的投入,预计全年将突破1万套的装机量,这也有助于公司在电梯行业调整的过程中,切入电梯后服务市场。

资本运作不断,完善机器人产业链布局

公司以现有资产与国投先进制造产业投资基金共同成立以机器人本体、运动控制、工业自动化生产线和新能源汽车动力控制系统等为主营业务的合资公司,这将为公司完善机器人产业链建设提供有力的资金保障和可靠的业务实现平台。同时,公司还计划通过定向增发10亿元,用来购买会通科技100%股权和晓奥享荣剩余49%的股权。其中,会通科技是松下伺服驱动系统的全球最大渠道代理商,公司将利用会通科技的渠道优势,形成互补,进一步完善整体技术解决方案和一体化服务。另外,公司收购晓奥享荣剩余49%股权,将晓奥享荣变身全资子公司,继续发挥晓奥享荣在白车身领域的优势,为国内主流车企提供规划化柔性机器人生产线,进一步的夯实公司“核心部件—本体—工程应用”的完整机器人产业链模式。

盈利预测及投资建议

尽管公司受到了来自电梯行业整体增速下滑的影响,但一方面公司积极开拓海外电梯市场、并深耕电梯物联网市场;另一方面,公司积极向产业链上下游扩张,并购会通科技有利于形成优势互补,并购晓奥享荣发挥白车身市场的优势。基于被并购公司的业绩承诺,会通科技和晓奥享荣预计在2016-17年将为公司贡献每股收益0.144元和0.164元。在不考虑并入公司业绩的情况下,我们预计公司2015-2017年EPS分别为:0.39、0.46和0.53元/股,维持对公司“增持”的投资评级。

天奇股份(个股资料 操作策略 咨询高手 实盘买卖)

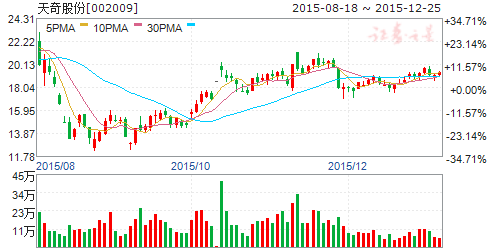

天奇股份:业绩低于预期不妨碍看好公司后续发展

天奇股份 002009

研究机构:东北证券 分析师:吴江涛 撰写日期:2015-10-30

资产减值损失大幅增长拖累业绩低于预期:2015年前三季度实现营业收入13.04亿元,同比增长5.99%,其中,第三季度实现营业收入4.88亿元,同比增长11.07%。前三季度实现归属于上市公司股东净利润为0.50亿元,同比下降38.7%,扣非后同比下降21.42%,其中,第三季度归属于上市公司股东净利润0.10亿元,同比下降40.06%。每股收益0.16元。考虑到汽车物流自动化装备业务订单饱满,预计明年业绩较大幅度回升的概率较大。公司披露2015年度归属于上市公司股东净利润变动幅度为-10%至10%。

前三季度毛利率同比基本持平:2015年前三季度公司销售毛利率为22.72%,较去年同期的22.69%基本持平。

财务费用回落带动期间费用率同比出现下降:2015年前三季度销售费用5402.01万元,同比增长35.86%,主要由于风电业务运费增加及母公司组织架构变动导致费用归集口径变化所致;管理费用1.18亿元,同比下降8.63%,主要由于母公司组织架构变动导致费用归集口径变化所致;财务费用为3682.09万元,同比下降26.47%,主要由于贷款利息降低所致。整体来看,公司销售期间费用率为16.01%左右,较上年同期下降1.78个百分点。

投资评级:预计2015-2017年EPS分别为:0.30元、0.56元、0.71元,维持“买入”评级。

投资风险:汽车固定资产投资增速大幅放缓;汽车拆解业务推进低于预期;风电业务增速低于预期等。

慈星股份(个股资料 操作策略 咨询高手 实盘买卖)

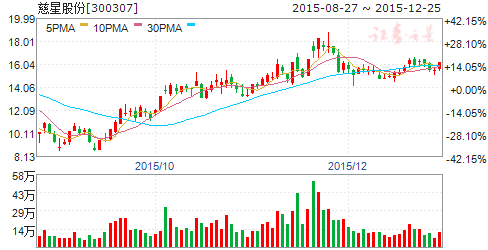

慈星股份:织机主业有望触底回升,布局“工业4.0”进入收获期

慈星股份 300307

研究机构:东吴证券 分析师:陈显帆,黄海方 撰写日期:2015-10-29

投资要点

三季报收入略有下滑,归母净利+174%,系加强信贷管控所致

公司主要产品包括全电脑针织横机、电脑无缝针织内衣机及电脑高速丝袜机、工业机器人及相关系统集成等,是电脑针织横机市场龙头,市占率达30%。2015年前三季度,公司实现营业收入5.90亿元,同比-8.78%;归母净利润1.18亿元,同比+174%,主要原因是:下游毛衫行业市场不景气导致营收下滑,公司加强了买方信贷规模及风险的管控,大幅减少了资产减值损失,实现了扭亏为盈。

盈利能力显著提升,系产品结构变化、费用下降信贷管控所致

前三季度毛利率38.79%,同比-0.09pct,原因在于产品结构变化(高毛利率的鞋面机占比提升)和营业收入下滑幅度略大于成本所致。报告期内,三项费用合计21%,同比-4.44pct,系管理费用和财务费用下降导致(人民币贬值及利息增加)。另外,由于公司加强信贷管控,资产减值损失大幅减少80%,实现扭亏为盈。我们预测,随着产品结构优化和信贷管控严格,盈利能力将持续提升。

产品创新+开拓海外,织机主业有望触底回升

下游针织企业设备升级需求不断饱和,电脑针织横机市场进入寒冬。公司是行业龙头市占率达30%,遭受市场下行直接冲击,销量从2011 年2.8 万台调整到2014 年0.9万台。公司推陈出新,2006年的内衣机、2010年的丝袜机和2013年的鞋面机已显著贡献业绩。新品自动对目缝合系统可提升一倍效率,已用户试用,即将迎来订单爆发。公司积极拓展海外市场,海外业务占比从2013年12%提升到2014年39%。随着产品结构优化和海外市场拓展,织机主业有望触底回升。

内生+外延全面布局“工业4.0”,毛衫定制打开成长新空间 自2013年开始,公司通过并购的方式,覆盖了从工业机器人到各个行业系统集成,全面布局“工业4.0”。今年系统集成业务有望贡献1亿营收。“工业4.0”概念产品--毛衫定制平台除了童装个性化需求还能拓展至其他领域,毛衫定制平台前景值得期待。

净利润复合增长50%以上,员工持股计划彰显信心

“裕人1 号”持股计划以15-17年业绩作为考核基准,要求净利润分别不低于1.5、2.5和3.5亿元,CAGR超50%,同时计划持有人涵盖董监高,彰显了对慈星股份长期发展的信心。

盈利预测

公司是电脑针织机械行业龙头,整体实力位列国内第一。预计公司2015/16/17年的EPS为0.18/0.20/0.21,对应PE为78/71/67X。从长期看海外市场拓展和毛衫定制平台等新产品对公司带来积极影响,公司作为“工业4.0”优质标的,维持“增持”评级。

风险提示:海外市场开拓不达预期,新产品市场拓展不达预期。

蓝英装备(个股资料 操作策略 咨询高手 实盘买卖)

蓝英装备:莫教浮云遮望眼,待到雾散见天晴

蓝英装备 300293

研究机构:海通证券 分析师:龙华,熊哲颖 撰写日期:2015-08-21

事件概述。公司于2015年8月20日发布2015年半年报,实现营业收入23081万元,同比下降28.25%,归属于上市公司股东净利润为3160万元,同比下降26.58%,处于半年度业绩预告中-10%~-30%的较低水平。公司管廊项目收入660万,相比同期下降94.69%;智能机械装备更名为橡胶智能设备,收入8719万,同比下降31.59%;电气自动化及集成收入6425万,相比同期增长1.61%;数字化工厂收入6674万元,增长824.69%。

。公司于2012年签订浑南新城综合管廊项目。该项目一期已于2013年完成交付,在2012-2013分别产生2.58亿和5.93亿元的收入。原定于2013年交付的二期项目因故拖延,造成了收入确认的波动。该项目的延期造成今年上半年智慧城市的收入下降剧烈,仅有660万收入。而根据计算,二期项目仍剩余约8700万的收入。同时公司于2015年6月签署污水处理厂工程框架协议,总投资金额3970万。凭借多年来的项目经验和技术积累,智慧城市业务将进入稳态。

订单涌现,募投项目达产。公司公告多支大订单,于2015年5月签署2958万元变频节能改造合同,2015年6月签署5000万元的100万套半钢轮胎立体库合同,以及签订7950万元的自动物流系统的合同。同时公司募集资金投资项目--耗能工业智能单元集成系统产业化项目和全自动子午线轮胎成型机产业化项目于2014年建成投产,公司产能提高。考虑到下游汽车行业景气程度,可能会影响今年轮胎成型机的收入。

新业务登台唱戏,“智”造业前途无量。公司数字化工厂业务大订单增加,获得爆发性增长,实现收入6674万,较去年同期增加824.69%,业务拓展效果明显。公司注重技术的研发,具有高端HD-3G轮胎成型机专用设备、国内领先的耗能工业智能单元集成系统产业化项目、柔性工业物料输送系统等产品,顺应工业4.0和未来工业的发展趋势将会大有作为。

盈利预测:公司逐渐摆脱收入波动,且大订单不断,产能上升,数字工厂、精密机械、物流自动化等逐渐释放盈利。根据公司目前各项业务的进展情况,我们估计公司15年取得净利润8699万,15-17年EPS分别为0.32、0.45、0.57元,给予2016年60倍PE估值,目标价27元,给予增持评级。

风险提示:宏观经济下行,订单确认收入不达预期,智慧城市项目延期。

华中数控(个股资料 操作策略 咨询高手 实盘买卖)

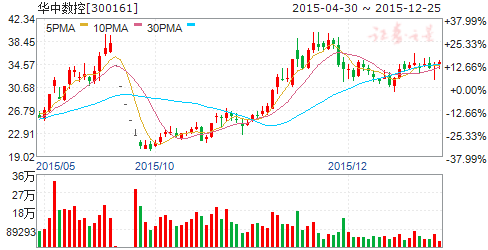

华中数控:稀缺国产数控系统龙头,3C应用贡献高业绩弹性

华中数控 300161

研究机构:东吴证券 分析师:陈显帆,黄海方 撰写日期:2015-11-16

投资要点

公司是稀缺国产高端数控机床及系统龙头,产品的3C应用有望贡献高业绩弹性。强大的研发能力使公司产品已在航天军工、3C领域取得重大突破,与沈飞达成合作、3C领域打破西门子与发那科国外技术垄断。受益于3C高景气及金属件渗透率提升,公司3C高速钻攻系统有望高速放量,同时公司结合数控优势及子公司华数机器人布局,已与劲胜精密合作共建3C智能工厂国家示范项目,3C应用未来贡献高业绩弹性可期。

收购江苏锦明,丰富公司自动化集成业务。今年9月公司公告拟作价2.8亿以2014年13倍PE收购江苏锦明100%股权,标的2015-17年扣非归母净利2210万元、2865万元、3715万元。锦明强项在系统集成,主要下游是食品、酒类、3C等行业,已在双汇、金种子酒、华为等行业龙头有过成功集成案例,公司与强项在本体的华数机器人形成互补、具一定协同性。锦明集成经验丰富,未来业绩有望超预期。

我们与市场观点的差异:1)市场认为经济下行、机床行业整体不景气对公司拖累甚重,但我们认为公司产品在3C的应用足以提供覆盖传统业务的高业绩弹性;2)智能制造领域,市场对数控机床关注度低于工业机器人,但我们认为机床作为工业母机是制造强国的基础,中国制造2025也将发展数控机床列为重点战略方向,公司作为龙头有望打破国外垄断,手握产品定价权,应享受龙头估值溢价;3)市场认为公司作为校企,公司治理、经营效率、市场开拓一般。但我们觉得目前国企改革、高校改革正在全面推进,公司未来改革的边际收益大。

投资建议:公司是国产数控机床及系统龙头,高端数控机床+机器人+职业教育布局良好,有望受益3C、机器人高景气及中国制造2025政策红利。预计2015-17年摊薄EPS为0.05/0.42/0.58,对应PE 617/77/56,增发后公司市值约55亿,与相关公司比仍有增长空间,首次覆盖,给予“买入”评级。

催化剂:数控机床“十三五”规划、订单超预期、锦明超预期

风险提示:3C景气度低于预期、国内机器人行业竞争超预期。

软控股份(个股资料 操作策略 咨询高手 实盘买卖)

软控股份:新锐机器人和智能物流系统集成商

软控股份 002073

研究机构:中泰证券 分析师:笃慧 撰写日期:2015-12-09

投资要点

轮胎橡胶产业+自动化产业双轮驱动。公司成立于2000年,目前已实现轮胎生产全工序智能化设备与企业信息化软件的布局,2014年公司布局橡胶新材料延伸产业链。另外,公司近年加强了机器人与智能物流业务的布局。

轮胎橡胶装备转向“大客户”战略。我们判断,中国轮胎制造业已步入成熟期,行业产能将处于低速扩张期。而在竞争格局方面,中国轮胎行业集中度远低于世界水平,预计行业集中度将进入上升阶段。公司于2011年提出中高端和国际化战略,目前已与固特异和普利司通开展前期合作,我们判断,随着公司产品通过验证进入客户供应链体系,订单将逐步放量,有望使公司轮胎橡胶装备业务收入稳定增长。

“大科捷,大物流”剑指千亿智能物流市场。我国仓储业相关自动化系统及设备投入规模由2007年的25亿增长到2015年的453亿,年均复合增长率高达43.64%,预计2018年市场规模有望达1000亿以上。公司意在打造一个“大科捷,大物流”的业务布局,受益机器人与智能物流系统行业的快速发展。

投资建议:预计公司2015-2017年主营业务收入分别为28.77亿、30.10亿和31.70亿,分别同比增长-2.46%、4.62%和5.32%;2015-2017年归母净利润分别为2.84亿、3.00亿和3.24亿,EPS 分别为0.35元、0.37元和0.40元。给予目标价19元,对应2016年P/E 51.35倍,“增持”评级。

风险提示:传统橡胶装备超预期下滑;机器人与智能物流领域进展低于预期。

公司,2015,机器人,业务,同比