中央农村工作会议在京召开 五股年度机会

摘要: 北大荒(个股资料操作策略咨询高手实盘买卖)北大荒:清理整顿完成,谋求发展落子北大荒600598研究机构:信达证券分析师:康敬东撰写日期:2015-11-23事件点评事件:近日,公司拟通过黑龙江北大荒投

北大荒(个股资料 操作策略 咨询高手 实盘买卖)

北大荒:清理整顿完成,谋求发展落子

北大荒 600598

研究机构:信达证券 分析师:康敬东 撰写日期:2015-11-23

事件点评

事件:近日,公司拟通过黑龙江北大荒投资管理有限公司(以下简称“北大荒投资管理公司”)与北京佳沃龙江投资管理中心(有限合伙)等企业共同设立佳沃北大荒农业控股有限公司(以工商注册登记为准,以下简称“佳北控股”),注册资金3亿元。其中北大荒投资管理公司出资0.9亿元,占总股本的30%。。

点评:

国退民进的合作模式。根据出资安排,佳龙投资12000万元,持股40%;北大荒投资管理公司9000万元,持股30%;九三集团5400万元,持股18%;智恒里海3600万元,持股12%。上述投资将在今后三年内分三次投入。根据我们了解,智恒里海应为佳沃一致行为人。从这个层面来看,北大荒集团方面持股48%,而联想佳沃方面持股52%。同时董事长也来自佳沃。根据合作协议,佳北控股应与公司积极开展业务合作,至佳北控股领取营业执照之日五年后,力争业务合作所涉及的土地面积不低于50万亩。事实上公司拥有的有机农地也只有50万亩。总体上,公司与佳沃的合作是一次重要的战略选择,倾注了很大的赌注 总体来看,此次合作标志着公司在内部清理整顿之后,开始谋求发展的重要里程碑。

约束条款力度不大。根据双方协议,如果佳北控股截至2016年(财务年度)未实现盈利,或至2017年(财务年度)业务合作所涉及的北大荒土地面积低于5万亩,北大荒投资管理公司有权选择缴付本次全部出资;或选择放弃剩余未缴出资,由其他股东进行认缴。

强强联合打造中国农业新品牌。合资公司佳北控股将打造全产业链大米市场高端品牌。利用联想佳沃集团的品牌优势,营销推广优势,现代企业管理优势以及互联网技术优势;北大荒及九三集团土地资源优势,自身市场优势,丰富优质的产品资源优势,尖端农业科技人才优势;智恒里海公司的海外市场优势及海外产地优势。充分发挥股权多元化的体制机制优势,能够弥补公司在市场营销、产品经营方面的不足,并有利于带动公司有机绿色农产品的种植业务,有利于优化产品结构,提高产品档次。

合作预期不宜过高。此次合作时机得天独厚,不但顺应了混改精神,也符合《关于进一步推进农垦改革发展的意见》提出“农场公司化”即去行政化和减负以及垦区集团化,以及农垦集团产业化运营,鼓励资产证券化。同时在国有资产不流失的背景下适度鼓励股权多元化。理顺农垦内部机制、帮助企业厘清历史包袱、通过产业链延伸和体系内外部的资源整合帮助企业做大做强。也符合北大荒管理层之前提出的发展方向,顺乎众多投资者的意志。正如之前我们指出的那样,农垦改革很难一帆风顺,具有农垦血脉的北大荒集团层面与民营的联想在合作过程中,随着时间的推进必然会出现很多摩擦和问题,解决这些问题要比为再者架起鹊桥困难得多。同时农业投资产出过程相对要长得多,期间变数仍然不可低估。

盈利预测及评级:我们预计公司15~17年营业收入分别为48/49/50亿元,归属母公司净利润分别为11/13/15亿元,对应公司2015~2017年EPS为0.65/0.74/0.87元。对应2015年11月20日收盘价(15.32元)的市盈率分别为24倍、21倍、18倍。维持对公司的“增持”评级。

风险因素:国家相关农业政策不利变化、战略合作不顺利、管理团队的变动等。

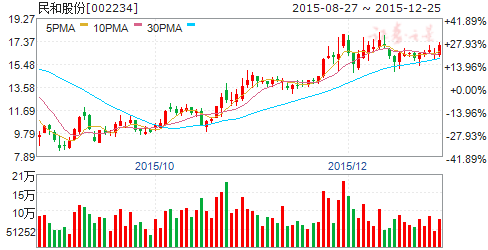

民和股份(个股资料 操作策略 咨询高手 实盘买卖)

民和股份:业绩环比减亏,行业反转可期

民和股份 002234

研究机构:长江证券 分析师:陈佳 撰写日期:2015-10-20

前三季度营收同降19.46%,净利同降493%,每股收益-0.72元。2015年前三季度公司实现营业收入6.91亿元,同降19.46%;归属上市公司股东净利润-2.16亿元,同比盈转亏,去年同期盈利5503万元;每股收益-0.72元。其中,单三季公司实现营业收入2.43亿元,同比下降29.7%,环比上升2.48%,净利润-8180万元,同比下降289%,环比减亏11.9%。EPS-0.27元。此外公司预计15年整体业绩为-2.8亿到-2.3亿元,EPS-0.93到-0.76元。同比下降467%-547%。

鸡价的低迷是公司前三季业绩下行主要原因,但从单三季来看环比有所改善。前三季度肉鸡均价7.58元,同比下降15.4%,鸡苗均价1.46元/羽,同比下降25.1%。其中单三季度肉鸡均价7.58元/公斤,同比下降20.2%,环比增长4.7%,鸡苗价格1.66元/羽,同比下降35.2%,环比增长59.6%。此外,公司所获政府补贴的大幅减少使得业绩相比去年下滑较大(去年前三季度公司获政府补贴5017万元,今年仅为955万元)。而单三季肉鸡和鸡苗均价的上行则使得公司业绩环比呈现减亏态势,相比单二季度减亏1110万元。

看好公司未来发展,主要基于:1、祖代鸡引种量大幅下降奠定了禽产业周期反转的大趋势,目前祖代鸡存栏和父母代鸡出栏都处于持续产能去化阶段,鸡价将于明年走出独立上涨行情。2、公司作为国内白羽肉鸡生产的领先企业,将充分受益于行业反转。我们预计公司15,16年鸡苗出栏量分别为2.1和2.2亿羽,屠宰规模分为2500万和3000万羽。在行业反转的趋势下,公司盈利弹性较大。3、未来生物有机肥业务将成为公司新的利润增长点。公司新产品新壮态植物生长促进液在市场上具备较大竞争优势,且毛利率高达60%。在公司加大推广投入的背景下,未来销售规模有望持续增长,成为公司新的利润增长点。

给予“买入”评级。看好公司在禽产业链链回暖情况下盈利情况,预计公司15~16年EPS分别为-0.70元、0.88元;给予“买入”评级。

风险提示:

(1)鸡价上涨不达预期;

(2)疫情风险。

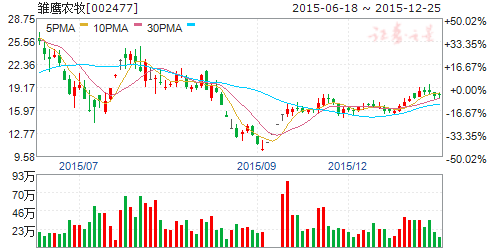

雏鹰农牧(个股资料 操作策略 咨询高手 实盘买卖)

雏鹰农牧2015年三季报点评:受益猪价高涨,业绩明显改善

雏鹰农牧 002477

研究机构:国联证券 分析师:王承 撰写日期:2015-10-22

雏鹰农牧发布2015年三季报,前三季度,公司实现营业收入22.15亿元,同比增长100%,归属于上市公司股东净利润1.06亿元,同比增长243%,实现每股收益0.11元;三季度单季度实现营收9.65亿元,同比增长113%,实现净利润1.01亿元,同比增长37%;同时,公司给出了15年业绩预测为净利润2~2.5亿元。

点评:

三季度生猪行情创年内新高,公司业绩改善明显。生猪价格在三季度创出了年内新高,生猪价格达到18.7元/公斤,仔猪价格突破43元/公斤,生猪养殖盈利同比大幅上升;同时,饲料原料价格处于低位,玉米价格更是一路下滑,也给生猪养殖腾出了利润空间,自繁自养出栏生猪盈利突破了800元/头,创出了11年以来的新高。生猪养殖行情的高涨,大大推动了公司业绩的改善,公司3季度生猪主业实现利润6243万元。

能繁母猪存栏量依然延续下滑趋势。从近几个月的数据来看,能繁母猪存栏量延续下滑趋势,15年1月能繁母猪存栏量为4190万头,9月存栏量跌至3852万头,较8月继续减少8万头,下滑幅度逐渐减小,伴随着猪价的持续回暖,能繁母猪的底部已不远;随着生猪养殖盈利高涨,养殖户补栏积极,生猪存栏量有所增加,供给也略有增加,但考虑到能繁母猪的量依然处于低位,后备母猪补栏到育肥猪的上市仍需要一个较长的过程,所以我们对于后面生猪行情依然看好,生猪养殖企业业绩的改善是确定的。

雏鹰的增量叠加较好的生猪行情,业绩改善更加值得期待。雏鹰农牧吉林400万头和内蒙古300万头生猪项目的建设将使公司生猪出栏量持续的增长,如我们上面的判断,我们认为生猪行情有望持续到16年,公司业绩增长将持续;公司的轻资产运作有效降低了成本,以及电商等平台的搭建将给雏鹰的发展增加新的动力。

盈利预测和投资评级:15~17年EPS分别为0.22元、0.73元和0.45元,生猪行情有望延续,雏鹰出栏量也将持续增长,我们继续给予“推荐”评级。

风险提示:产品价格的波动,密切关注疾病情况。

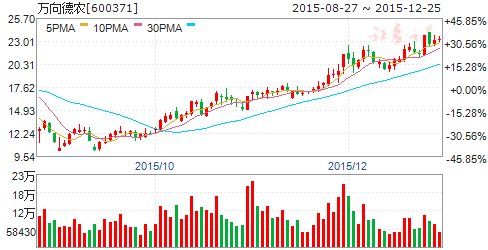

万向德农(个股资料 操作策略 咨询高手 实盘买卖)

万向德农:产业结构呈现出玉米种业业务和玉米深加工业务两翼发展的格局

公司主营业务是以玉米为主的农副产品深加工和以玉米杂交种为主的农产品种子的技术研究和生产经营,产品包括啤酒专用糖浆、麦芽糊精等玉米深加工产品以及玉米、水稻、大豆等优良种子。产业结构呈现出玉米种业业务和玉米深加工业务两翼发展的格局。公司拥有当前推广面积最大的玉米品种“郑单958”的品种经营权,且推广面积仍在继续扩大。“浚单20”销量在稳步上升,正逐渐上升为继郑单958、农大108之后的全国第三大玉米品种。由于08年玉米种子市场仍处于供大于求的格局,公司将寻找合适时机增加水稻种子业务,继续扩大复合肥业务规模,实行以种业业务为核心的相关多元化发展战略。

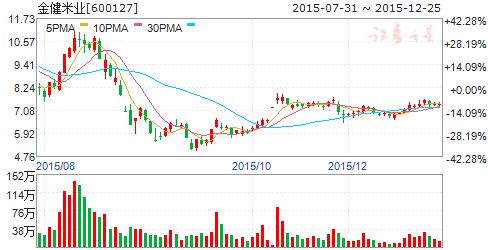

金健米业(个股资料 操作策略 咨询高手 实盘买卖)

金健米业:我国粮食系统的第一家上市公司

公司是我国粮食系统的第一家上市公司,是首批农业产业化国家重点龙头企业,国家水稻工程优质米示范基地,业务涉及食品(乳品)、药品、电力、房地产、城市基础建设、外贸、种养业、实业投资等领域。公司的主导产品有“金健”牌系列精米、专用面粉、面条、食用油、乳品及“小背篓”鲜湿米粉。

公司,生猪,北大荒,业务,同比