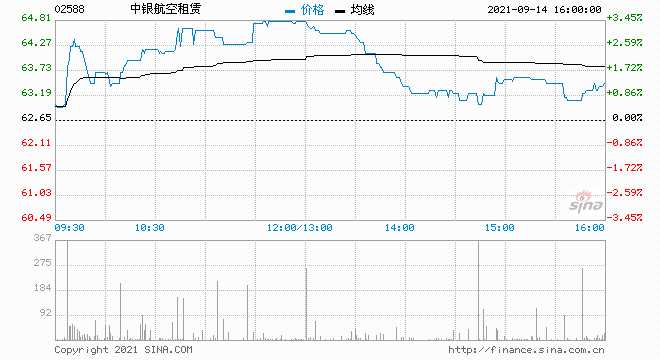

中信建投:上调中银航空租赁至买入评级 目标价为77.4港元

摘要: 中信建投发布研究报告称,上调中银航空租赁(02588)至“买入”评级,予2022年1.21倍PB,对应目标价为77.4港元,预测2021/22/23年公司净利将达到6.07/8.31/9.16亿美元,

中信建投发布研究报告称,上调中银航空租赁(02588)至“买入”评级,予2022年1.21倍PB,对应目标价为77.4港元,预测2021/22/23年公司净利将达到6.07/8.31/9.16亿美元,对应PB为1.00/0.91/0.82。

中信建投主要观点如下:

商业模式清晰,盈利能力领先同业

中银航空租赁是全球领先的飞机经营性租赁公司,主要从事于飞机的经营性租赁及飞机销售业务,最终控股股东为中国银行。公司的商业模式为以低成本融资方式获得资金,向上游飞机供应商购买合适的机型,与下游航空公司签订飞机租赁合约,获得租赁租金收入,此外公司亦在二手飞机市场出售旧飞机赚取收益。近7年公司的净利润率与ROE均保持行业领先。

疫情致航空业面临“寒冬”,但行业已现慢速复苏态势

疫情下航空业发展受挫,飞机租赁商面临下游航司破产重组导致租金延付和飞机脱租的风险以及飞机减值风险,公司2020年净利润下滑27.4%。随着疫情管控收到成效,行业供需两端持续发力,复苏前景可期,预计新一轮的航空业增长势头将在2022年到来,机队规模将保持3.2%的慢速增长趋势。2020年飞机租赁市场渗透率接近50%,预计十年后有望达到60%。飞机租赁行业竞争态势强化,过去5年中行业头部公司集中度有所下降。Aercap对GECAS的收购可能会带来飞机租赁行业马太效应的加剧。

把握优势,疫情下公司积极调整运营策略,经营能力稳健

公司坚持“低机龄、长租期”的机队运营策略,同时保持高信用评级以获得更低低的融资成本,疫情下持续推进购机回租策略,机队规模稳健扩张。依靠良好的流动性和风险管理措施,公司净租赁收益率保持稳定,资产端减值压力逐步释放,盈利能力将进一步提高,持续为股东带来丰厚的投资回报。

风险分析:全球航空业恢复不及预期;飞机价值下降带来资产减值;疫情反复风险;租金率水平下降风险;航司租金延付与飞机脱租风险等。

飞机,疫情,航空业