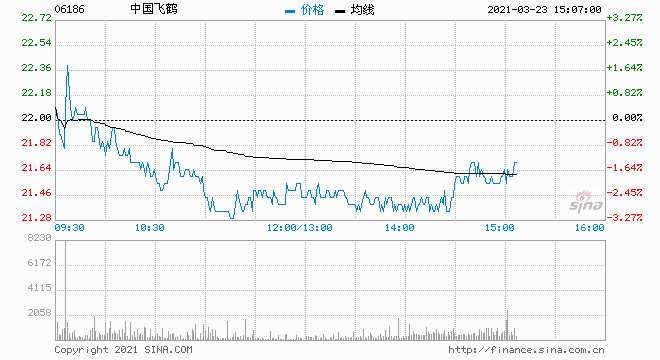

天风证券:中国飞鹤维持买入评级 目标价升至30.4港元

摘要: 天风证券发布研究报告,维持中国飞鹤(06186)“买入”评级,目标价上调至30.4港元。

天风证券发布研究报告,维持中国飞鹤(06186)“买入”评级,目标价上调至30.4港元。由于去年获得原生态议价收购收益,增厚利润,故下调今年利润增速,预计明年毛利率有进一步上行空间故上调利润增速,预计2021-23年净利同比增速2%/26%/25%。

该行表示,去年公司收购原生态71.26%股份,由于收购原生态,公司议价购买收益17.30亿元,收购后原生态业绩于2020年12月2日起并表,并表后原生态贡献收入0.12亿元,贡献净利润90万元。该行预计,原奶价格上涨背景下,公司今年业绩表现将受益于原生态并表因素。

报告中称,营收增长稳健,婴配粉业务营收同比增41%至177亿元,其他乳制品营收同比增0.3%至6亿元,营养补充品营收同比降46.1%至3亿元。婴配粉在营收中的占比达到95%,同比增3.6pct,其中,星飞帆和臻稚有机产品贡献主要增速,同时公司品牌力提升,其他婴配粉也贡献增速。公司去年开展了70万场面对面研讨会,截至20年末拥有11万零售网点、2000名线下经销商,线下销售占比86.4%,线上销售占比13.6%,同比增4.9pct,有较大幅度上涨,认为线上销售表现在一定程度上体现复购率以及品牌认知度。

天风证券称,在去年原奶价格上涨的背景下,公司毛利率达72.5%,同比增2.5pct。其中婴配粉毛利率74.1%,同比增1.7pct,其他乳制品毛利率38.5%,同比增3.8pct,营养补充品毛利率47.6%,同比降7.5pct。认为超高端婴配粉营收占比的提升是公司毛利率提升的主要原因,同时超高端婴配粉业务的毛利率也有所提升。

报告提到,公司明确发展目标,至2023年,公司税后销售额目标为350亿元,2024-28年期间,将实现销售额15%的复合增长率,长期增速稳健。该行认为,公司婴配粉业务产品结构高端化,且继续深耕渠道提高单店收入,预计市占率将继续稳步提升。认为2024-28年增长动力或主要来自于儿童奶粉及成人奶粉。