物业股华润万象生活上市中的商管赛道

摘要: 近几月来,物业上市潮依然此起彼伏,无论是规模较大的龙头或是中小企业,都纷纷分拆旗下物管物业,奔赴资本市场。

近几月来,物业上市潮依然此起彼伏,无论是规模较大的龙头或是中小企业,都纷纷分拆旗下物管物业,奔赴资本市场。

其中,部分上市物业除涉及传统的住宅物业管理外,还涵盖了商管业务,尤其是母公司以商业地产见长的企业。

可以看到,传统商业运营企业从重资产向轻资产模式转变过程中,商管业务日益受到重视,打包商管业务上市以释放商管价值也渐成趋势。

当前,明确涉及商管业务的物企,除已上市的宝龙商业、合景悠活、卓越商企服务、金融街物业外,还有预计12月9日上市的华润万象生活。

虽然这类商管企业的未来还存在一定不确定性,但寻求上市、输出轻资产服务俨然成为目前的优质选项。

物业股商管价值如何变现?

即将上市的华润万象生活,定位为中国领先物业管理及商业运营服务供应商。除了涉及普通上市物企业务中最为常见的住宅物业管理外,还涵盖购物中心和写字楼业态,即商管业务。

该类企业除华润万象生活外,还有合景悠活、宝龙商业、卓越商企、金融街物业。

宝龙商业主要为商场提供服务,华润万象生活和合景悠活的主要服务业态为写字楼、商场,较为综合。

而卓越商企和金融街物业则为商务物业提供服务,但后者的商务定义更广,除办公楼外还有零售商业大楼及酒店等。

由此可见,目前上市的这几家样本企业,虽在定位和提供服务上有所差别,但主要分为商业运营服务和商业管理服务两种。

由此可见,目前上市的这几家样本企业,虽在定位和提供服务上有所差别,但主要分为商业运营服务和商业管理服务两种。

以华润万象生活为例,主要为购物中心和写字楼提供商业运营和商业管理服务,具体包含前期市场定位、后续招商和物业管理,还有其他一些增值服务。

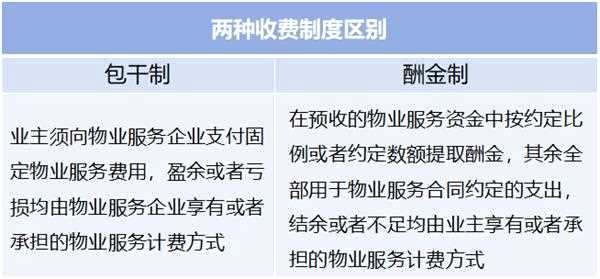

在最为关键的收费方式上,酬金制和包干制是目前上市商管企业采取的两种主要方式,但收取方式和比例有所差异。

华润万象生活的购物中心采用酬金制,写字楼则沿用取包干制;合景悠活的商用营运服务同样沿用酬金制,物业管理服务则是酬金制或者包干制收费。

来源:企业公告,观点指数整理

来源:企业公告,观点指数整理

酬金制服务费的收取上,华润万象生活一般按照租金或营业收入的5%,或是营业利润的10%收取;宝龙商业为月租金的3%-30%;卓越商企服务则是业主所支付费用的7%-10%。

收入占比方面,目前上市的部分商管企业,酬金制收入不如包干制,如合景悠活、卓越商企服务等,两者2019年商管收入中,包干制收入占九成左右,酬金制收入仅占不到一成。

实际上,两种方式各有长短。包干制收费形式较为固定,便于物业集中管理,难度较小,但成本有较大限制,服务质量有时难以保证;酬金制较为灵活透明,有利于服务专业化和多元化,物业服务品质更有保证。但要选取哪种方式,还要视具体情况而定。

整体来看,目前行业正在从包干制向酬金制转型,走上更加商业化、市场化的道路。

未来盈利水平仍有空间

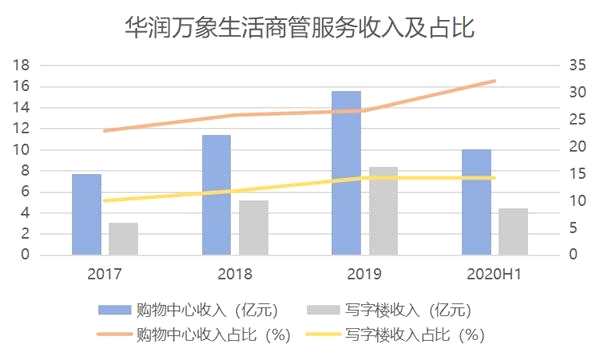

华润万象生活的商管服务优势主要来源于母公司,受益于华润置地庞大的购物中心和写字楼业态,华润万象生活商管业务也主要以上述两种业态为主,其中尤以购物中心比重最大。

从披露的数据来看,截至2020年中期,华润万象生活购物中心的收入为10.05亿元,占总收入的32.1%,写字楼部分则为4.48亿元,占比14.3%,两者合计占总收入的46.4%,在已上市的同类商管企业中名列前茅。

按最新披露的数据来看,华润置地10月投资物业实现租金收入约12.7亿元,按年增长10.9%。对于为以上投资物业提供管理服务的华润万象生活而言,也能获得可观的收入。

数据来源:华润万象生活招股书,观点指数整理

数据来源:华润万象生活招股书,观点指数整理

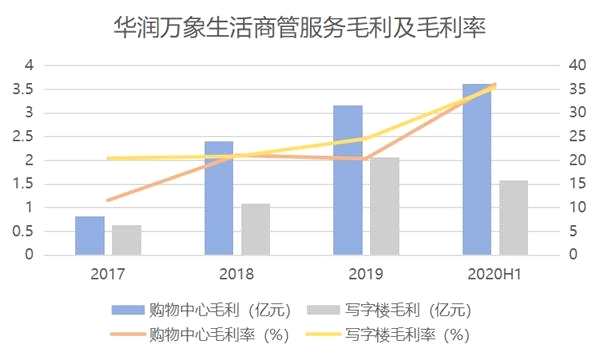

毛利率方面,2017-2020上半年,华润万象生活毛利及毛利率保持稳定增长,2020年中期商管部分毛利率为35.8%,远高于住宅管理的14%。

其中,写字楼2017-2019年的毛利率高于购物中心,但从最新数据看,后者毛利率已经超过前者。

数据来源:华润万象生活招股书,观点指数整理

数据来源:华润万象生活招股书,观点指数整理

如果对比目前上市的企业,可以发现商管业务的毛利率处于25%-45%之间。

其中,卓越商企服务和金融街物业该部分毛利率相近,均为25%左右;宝龙商业为31.3%;合景悠活则为43.3%,华润万象生活商管业务毛利率为35.8%。

数据来源:企业招股书、中报,观点指数整理

数据来源:企业招股书、中报,观点指数整理

(注:华润、宝龙、金融街为2020H1数据,合景、卓越为2019年数据)

近三年来,华润万象生活的毛利率增速较快,主要是由于部分城市的物业项目数量增加,且项目之间有分摊成本,从而使得整体经济效益改善,毛利率得以提升。整体来看,未来几年华润万象生活的在管项目还会持续增加,仍有进步空间。

对于企业整体发展而言,加入了商管业务的华润万象生活,除能弥补住宅物管业务盈利能力较低的短板外,在发展模式上也更加多元。

更重要的是,上市后商管业务和规模发展将会加快,这对于提高毛利率而言,作用是积极的。

轻资产输出任重道远

购物中心方面,截至2020年6月30日,华润万象生活向51个购物中心提供商业运营服务,总建筑面积560万平方米,主要为万象城和万象汇两个品牌,数量分别为22个和26个。

虽然同为购物中心产品线,但两者在定位和客群上有很大差异。万象城为高端品牌,目标客户为中高端客户,一般位于一线及二线城市的市中心或核心区域;万象汇的定位则是为优质生活方式提供服务的商业中心,为偏中端的品牌,面向年轻人和家庭,大多位于一二线城市区域中心或三线城市的核心地段。

从运营情况看,万象城和万象汇两大品牌在全国六大区域均有布局,其中华北、华南、华东为布局重点。

华南拥有最多的万象城,华北则有最多的万象汇项目,出租率方面,整体也都在90%以上,在行业属于较高水平。

数据来源:华润万象生活招股书,观点指数整理

数据来源:华润万象生活招股书,观点指数整理

除现有规模外,后续发展也有所加快。据招股书披露,华润万象生活目前已签订了45份购物中心商业运营服务合同,涉及合同建筑面积410万平方米,预计2021年到2024年内开业。换而言之,华润万象生活的购物中心在管规模未来几年将会有较大增长。

写字楼方面,华润万象生活目前在管写字楼73栋,在管总建筑面积510万平方米。项目分布上,华南项目数量和面积最多,其次是华北和华东。

截至2020年中期,来源于华润置地和华润集团的在管面积依然占绝对比例,为95.45%,来自第三方的仅占4.6%。

数据来源:华润万象生活招股书,观点指数整理

数据来源:华润万象生活招股书,观点指数整理

事实上,目前华润万象生活商管业务对母公司整体的依赖较大。基于此,华润万象生活也在逐步和轻资产接轨。

当下华润万象生活的华北、华东、华南、华西、华中各区域启动“寻求项目合作计划”,方式包括管理输出、承租经营、商管公司收并购。各区域合作的业态稍有不同,目前华东为购物中心和写字楼,而华北、华西则只有购物中心。

区域拓展业态的不同,可能是出于现有项目布局、城市经济基础、市场发展条件等方面的考量。如华东地区是华润商业布局的重点区域,已有较强的品牌知名度和影响力,此外经济发达,还有发挥空间。此外,有不少亟待改造的存量资产,可发掘的的项目也较多。

实际上,在进行轻资产输出时,需要考虑自身业务和市场情况,有的放矢。不同城市之间的经济发展水平、消费者的消费能力和习惯等都存在差异,因此需要结合实际考虑,细分专业市场,此外还要有较强的运营能力。

在这一层面上,虽然华润万象生活此前并未涉足轻资产模式,但其在商业项目特别是在购物中心上的运营能力有目共睹,因此轻资产输出的未来还是让人有所期待。

值得注意的是,目前进行轻资产输出的企业,大多都是以中端商业项目为主,如万达商管旗下的万达广场、宝龙商业旗下的宝龙广场,因此如万象城这类定位较高端的商业品牌,进行输出的话可能会面临一定挑战,后续华润万象生活会以万象汇作为轻资产输出的重点。

总体而言,虽然华润万象生活商管业务未来发展还存在一定的竞争,目前商管企业的发展模式也尚未完全定型,但轻资产运营增长的故事讲得好,市场给出高估值的可能性还是相对较高的。

上市无疑是迈出了至关重要的一步,也给后续有上市意愿的商管企业带来一定的信心。

(文章来源:观点地产网)