小米集团:23.7亿港元配售10亿股 溢价40%发债筹资8.9亿美元

摘要: 12月2日消息,小米集团发布公告,公司拟通过配售发行10亿股,配售价每股23.7港元。同时,公司拟发行可转债。经办人已同意认购及支付或促使认购人认购及支付本金总额8.55亿美元的债券。

12月2日消息,小米集团发布公告,公司拟通过配售发行10亿股,配售价每股23.7港元。同时,公司拟发行可转债。经办人已同意认购及支付或促使认购人认购及支付本金总额8.55亿美元的债券。

公司、卖方及经办人于2020年12月1日(交易时段后)订立配售及认购协议,据此,卖方同意委聘经办人,而经办人同意担任卖方的代理,促使承配人以 配售价每股配售股份23.70港元购买(否则自行购买)配售股份。

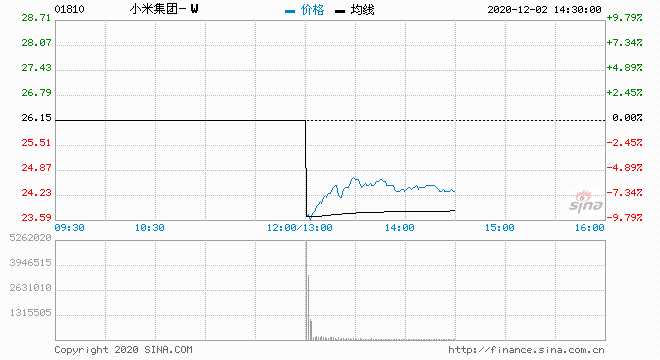

配售价为每股23.70港元,较(i)股份于最后交易日在联交所所报收市价每股26.15港元溢 价约9.4%;(ii)股份截至及包括最后交易日的五(5)个连续交易日在联交所所报平均收市 价约每股26.29港元折让约9.9%;及(iii)股份截至及包括最后交易日的十(10)个连续交易 日在联交所所报平均收市价约每股26.10港元折让约9.2%。 本公司拟将认购事项的估计所得款项净额约31亿美元主要用于(a)增加营运资金以扩大 业务;(b)投资以增加主要市场的市场份额;(c)投资战略生态系统;及(d)其他一般公司 用途。

于2020年12月1日(交易时段后),发行人Xiaomi Best Time International Limited(公司全资附属公司)及公司与经办人订立可换股债券认购协议,据此,按照可换股债券认购协议的条款并在其条件规限下,发行人已同意发行债券,公司已同意担保发行人根据条款及条件支付的有关该等债券的所有应付款项,而经办人已同意认购及支付或促使认购人认购及支付本金总额8.55亿美元的债券。

初步换股价(可予调整)将为每股36.74港元,较(i)股份于2020年12月1日(即签署可换股债券认购协议前的最后交易日)在联交所所报收市价溢价约40.5%。假设债券按初步换股价每股36.74港元获悉数转换,则债券可转换约1.8亿股股份(或须调整),相当于公司于本公告日期已发行股本约0.7%及投票权约0.3%。

发行债券的估计所得款项净额(已扣除佣金及开支)约为8.896亿美元。公司拟将所得款项净额用作(其中包括)(a)增加营运资金以扩大业务;(b)投资以增加主要市场的市场份额;(c)投资战略生态系统;及(d)其他一般公司用途。

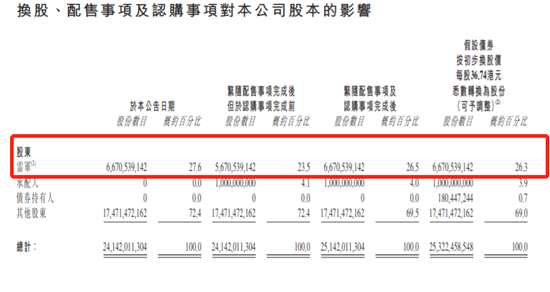

所有事项完成后,雷军持股从27.6%稀释为26.3%。

每股