恒大1300亿战投悬念揭晓!1257亿转普通股 广深两市国企接盘300亿

摘要: 随着一纸公告,备受关注的中国恒大1300亿战投处置问题宣告尘埃落定。

随着一纸公告,备受关注的中国恒大1300亿战投处置问题宣告尘埃落定。

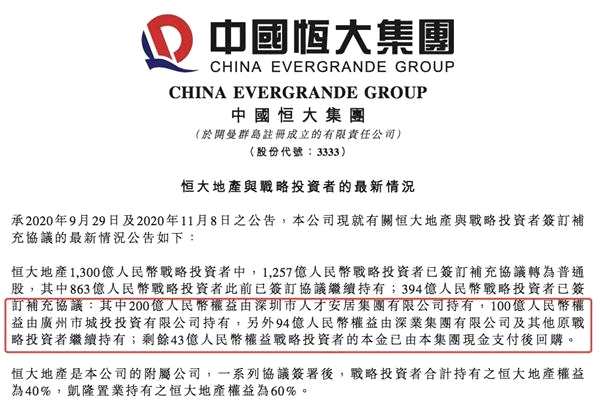

11月22日,中国恒大(3333,HK)公告称,在1300亿战投中,1257亿战投已签订协议转为普通股,剩余43亿战投已由中国恒大现金支付后回购。

券商中国记者注意到,此次394亿新签订战投中,有广州和深圳两大国资企业联袂出手,200亿权益由深圳市人才安居集团持有,100亿元权益由广州市城投投资有限公司持有。这也意味着,此前外界所担忧的战投赎回压力彻底消除。

值得一提的是,在降负债路上,中国恒大除了搞定1300亿战投问题,恒大物业上市迈步前进,已经敲定招股价在8.5港元至9.75港元之间,物业的分拆上市也有利于中国恒大负债率的进一步降低。

广深两大国企接盘300亿

11月22日,中国恒大和山东高速(600350,SH)公告,官宣了1300亿中国恒大战投问题最后的悬念破解。

此前,为了重组深深房,中国恒大引入了1300亿战略投资者,后续重组终止,1300亿战投去留问题成为市场关注的焦点。

11月8日,中国恒大透露,1300亿战投中,其中863亿战略投资者此前已经签订补充协议,同意不要求进行回购并继续持有中国恒大权益;357亿战略投资者亦已商谈完毕,即将签订补充协议,50亿战略投资者由于涉及其自身大股东的资产重组,正在商谈,剩余30亿战略投资者的本金该集团已支付,即将回购。

11月22日,谜底进一步揭晓,此次公告中新明确了有394亿战投已签订补充协议为普通股。其中,200亿权益由深圳市人才安居集团持有,100亿权益由广州市城投投资有限公司持有,另外94亿权益由深业集团及其他原战略投资者继续持有。

资料显示,深圳市人才安居集团是深圳市大型国有企业,总资产1351亿元,专注于人才安居住房投融资平台。天眼查专业版APP显示,该公司为深圳市国资委100%持股。

资料显示,深圳市人才安居集团是深圳市大型国有企业,总资产1351亿元,专注于人才安居住房投融资平台。天眼查专业版APP显示,该公司为深圳市国资委100%持股。

广州市城投投资是广州市大型国有企业,总资产2117亿元,专注于城市基础设施投融资、建设、运营和管理,广州市国资委100%持股。

这意味着,中国恒大不仅彻底消除了外界担忧的战投赎回压力,更得到了重量级国企力挺。两家实力雄厚的国有资本入驻,除了斥资入股,未来还可能与中国恒大展开更深一步的业务合作。

以战投山东高速退出为例,接盘者正是深圳市人才安居集团。11月22日晚间,山东高速公告,该公司参与设立的产业投资基金畅赢金程与深圳市人才安居集团及中国恒大签署协议,深圳市人才安居集团以50亿元受让畅赢金程持有的中国恒大1.1759%股权,股权转让款将在12个月内分3次支付。

分析人士认为,1257亿战投全部转为普通股,选择与中国恒大长期合作,显示了国有资本与战略投资者对中国恒大经营管理与健康发展的认可,也显示出对中国恒大的发展前景有信心。

恒大物业即将上市

今年以来,中国恒大在“高增长、控规模、降负债”的企业发展新战略的指引下,实现了企业稳健发展,尤其在销售端与去杠杆两方面表现突出。

在降负债方面,中国恒大通过销售高增长增厚现金流,还通过配股引资、提前还债、优质资产分拆上市等方式,推动负债率进一步下降,取得了较好的去杠杆效果。

恒大物业即将上市。11月22日,恒大物业高管在香港召开了一次推介会,详细介绍了整体经营情况,招股价拟定在8.5港元至9.75港元之间。

据悉,恒大物业迄今在管面积覆盖全国逾280个城市,已签约并服务1354个项目,合约面积5.13亿平方米,在管面积2.54亿平方米。

受益于良好经营,恒大物业的各项业务指标均大幅增长。2020年上半年,该公司实现总收入45.6亿,净利润11.48亿。

2017年至2019年,恒大物业营业收入分别为43.99亿元、59.03亿元和73.33亿元,净利润分别为1.07亿元、2.39亿元和9.31亿元。

2017年至2019年期间,恒大物业的营业收入、毛利润、净利润的复合增长率分别达29.1%、101.4%、195.5%,其中净利润三年增幅位列行业第一。

背靠龙头房企中国恒大,恒大物业的业务规模还将持续增长。此外,恒大物业也将大力进行第三方项目的拓展及并购,IPO募集资金的65%将用于战略性收购及投资。

恒大物业上市将有助于中国恒大进一步降负债。中国恒大董事局副主席、总裁夏海钧曾表示,恒大物业仅引入235亿港元战略投资,预计就可降低净负债率19个百分点。

中国恒大在销售方面,今年也表现强劲。中国恒大在疫情时期开启的“线上卖房”营销创举,今年1月至10月,中国恒大实现了6325.9亿销售额、5307.4亿销售回款,均超过去年全年数据。

恒大