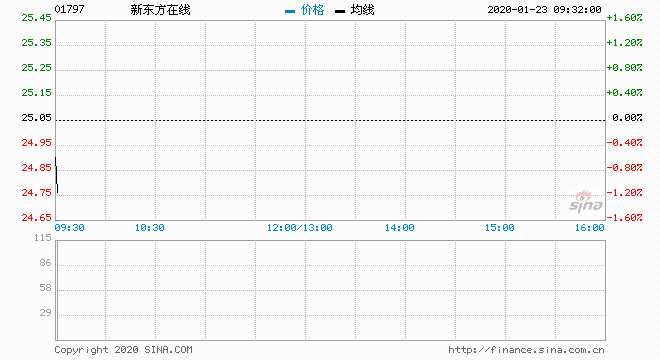

中泰证券:新东方在线盈利能力增强 维持买入评级

摘要: 热点栏目自选股数据中心行情中心资金流向模拟交易客户端中泰证券发布研究报告,看好新东方在线(01797)业务结构调整带来的活力及K12业务的长期增长潜力,维持“买入”评级。财报显示,公司2020财年1H

热点栏目自选股数据中心行情中心资金流向模拟交易

客户端

中泰证券发布研究报告,看好新东方在线(01797)业务结构调整带来的活力及K12业务的长期增长潜力,维持“买入”评级。

财报显示,公司2020财年1H实现营收5.68亿元、同增18.8%;归母净亏损0.71亿元。

中泰证券点评称,优播模式自16年开始拓展,目前已经进入运营第四年,1HFY20新增拓展65个城市,截至1H末合计进入全国23个省的128个城市,预计将在未来1~2个财年(年均80~100个,超出此前年均50个的计划)完成300个城市的目标,并有望在此基础上进一步增加覆盖。

获客成本维持低位。优播网点维持较快扩张,但品牌影响力叠加“线下体验店+在线小班课”的新零售模式使得东方优播维持较低的获客成本,不到100元。

盈利能力增强。从网点运营来看,模式逐渐成熟,班均人数稳步提升,低价班从班均17人提高到23人,正价班第一年9人、第二年14人、第三年20人。拓展的第一批城市利润率约20~30%,第二批城市10~20%,第三批在10%左右,到第4-5年成熟后利润率有望达到60%+。随着网点逐渐成熟,东方优播毛利率由负转正,1H毛利率达5.3%(+30pct),后续有望逐渐提升。

中泰证券认为,2020财年是公司上市后业务结构深化调整的关键年份,短期来看,结构调整带来大学分部收入增速的放缓,但产品升级也同时带来ASP的增加,长期有望释放增长活力。另一方面,核心业务K12业务表现靓丽,K12分部收入和付费人次高速增长,东方优播模式日趋成熟,1H新拓展65个城市,有望在1-2个财年内实现原来300个目标城市的覆盖,未来网点、学生人次、续班率、班均人数、教师利用率提高都将助力业绩翻倍式增长。调整FY20/21/22收入预测为10.96/16.26/23.75亿元,对应增速为19%/48%/46%;预计公司整体在2020、2021财年仍亏损,在2022财年将开始盈利。

拓展