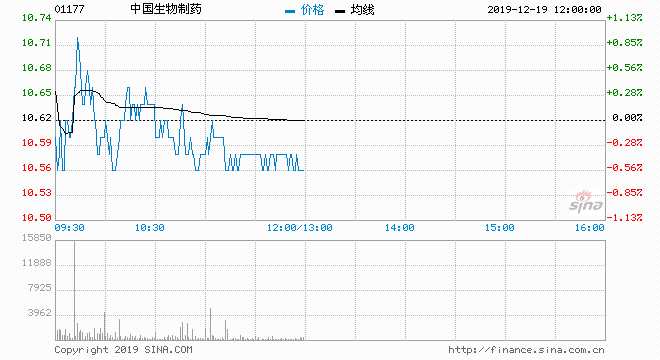

国元国际:中国生物制药予买入评级 目标价13.39港元

摘要: 热点栏目自选股数据中心行情中心资金流向模拟交易客户端投资要点第三轮带量采购对公司无负面冲击,反而有利于提升销量:公司有醋酸阿比特龙片、二甲双胍缓释片等6个品种进入第三轮带量采购,这些产品占公司的收入比

热点栏目自选股数据中心行情中心资金流向模拟交易

客户端

投资要点第三轮带量采购对公司无负面冲击,反而有利于提升销量:公司有醋酸阿比特龙片、二甲双胍缓释片等 6 个品种进入第三轮带量采购,这些产品占公司的收入比例不到 3%,4 个是今年上市的新品种,市场份额低,可以借助带量采购提升销量,这与第一轮带量采购对恩替卡韦的冲击有较大的区别。带量采购大幅降价及国家医保目录谈判降价 60%等,对仿制药行业产生极大的压力,公司创新产品丰富,重磅品种有望推动业绩持续增长。

肿瘤重磅创新药将持续推出:创新药安罗替尼 2018 年推出即有销售额约 12 亿元,2019 年上半年销售额超 13亿元,软组织肉瘤、晚期非小细胞肺癌外,今年 9 月再次获批新的适应症—小细胞肺癌,目前在进行甲状腺癌的临床试验。安罗替尼的峰值可达 90 亿元。PD-1有望于 2020 年获批上市,PD-L1 有望 2021 年上市。PD-1 抗体+化疗、PD-L1 抗体+化疗的适应症已经进入临床Ⅲ阶段。公司亦开展了 PD-1 抗体+安罗替尼、PD-L1 抗体+安罗替尼的临床试验,多项进入临床Ⅰ期或Ⅱ期。曲妥珠单抗、利妥昔单抗、贝伐珠单抗 2021 年上市。

新药研发厚积薄发:2016/2017/2018 年研发支出分别为 14.3/15.95/20.91 亿元,2019 年上半年达 16.26亿元,公司研发投入的增加将迎来新药品的密集收获期。重磅呼吸科布地奈德即将上市。2020/2021 年将有 18/24 个品种上市,峰值销售 10 亿以上的总共有 10个。2020 年上市的仑伐替尼的峰值超 30 亿。

首次覆盖给予买入评级,目标价 13.39 港元:我们预计公司 2019-2021 年 EPS 分别为 0.26、0.30、0.36,基于公司研发积累深厚,后续有多个重磅产品,我们给予公司 2020 年 39 倍目标 PE,对应目标价为13.39 港元,较现价有 26.1%的上涨空间,首次覆盖给予“买入”评级。

:李双双

重磅