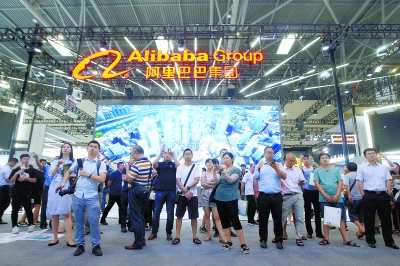

阿里重回港股 启动港股IPO公开发售

摘要: 阿里巴巴集团控股有限公司宣布,启动港股IPO公开发售。图为观众在2019中国国际智能产业博览会阿里巴巴集团展台前参观。供图/ICphoto阿里巴巴集团控股有限公司宣布,启动港股IPO公开发售。图为观众

阿里巴巴集团控股有限公司宣布,启动港股IPO公开发售。图为观众在2019中国国际智能产业博览会阿里巴巴集团展台前参观。 供图/IC photo

阿里巴巴集团控股有限公司宣布,启动港股IPO公开发售。图为观众在2019中国国际智能产业博览会阿里巴巴集团展台前参观。供图/ICphoto

本报记者孙杰

作为目前中国市值最高的互联网巨头,阿里巴巴回归港股的一举一动都牵动着资本市场的神经。

在确认回归港股两天后,昨天,阿里巴巴又宣布,启动香港公开发售。公开发售将于11月20日中午12时结束。阿里巴巴将登陆港交所主板,股票代码9988。此番阿里巴巴回归,有望成为港交所历史上规模最大的IPO。

阔别7载阿里巴巴终于回归

今年是阿里巴巴成立20周年。可对阿里巴巴来说,这是第三次踏上上市之路,也是第二次登陆香港市场。

早在2007年,阿里巴巴旗下的B2B业务曾登陆港交所,一度大受追捧,IPO首日股价大涨1.9倍,达到每股39.7港元。但后来股价一路下滑。2012年,马云决定私有化退市。

2013年,阿里巴巴再次赴港谋求整体上市,马云希望上市之后创始人依然紧握公司掌控权,但港交所坚持“所有股东应得到平等对待”,致使阿里巴巴在港上市未能成行。

于是,阿里巴巴选择远赴美上市。2014年9月19日,阿里巴巴在纽交所挂牌,250亿美元的募资额创下全球最大规模的IPO。

由于自身制度的原因而错过阿里巴巴,这一直被港交所视为一大遗憾。2018年4月,港交所推出20年来最大变革,允许双重股权结构公司上市,小米、美团等独角兽企业正是新规则的受益者。

阿里巴巴是否会回归港股?这一直是资本市场的疑问。今年5月,港交所行政总裁李小加使用“远走的人总有一天要回家”来形容像阿里巴巴一样在美国上市的内地公司,并欢迎越来越多“远走”的公司到香港上市。

在一次又一次的传闻声中,阿里巴巴回归港股。11月13日,阿里巴巴集团向港交所提交初步招股文件,确认启动赴港IPO计划。这是阿里巴巴2012年从港股私有化后,再次踏足港股。距上次与港交所结缘,已有7年之久。

百亿美元募资额或创纪录

昨天的消息显示,本次阿里巴巴将新发行5亿股普通股新股,发行价格将不高于188港元,最终将在11月20日确定国际发售价。尽管阿里巴巴最终的募资额没有准确数字,业内分析认为,阿里巴巴此次计划募资100亿美元至150亿美元。

值得注意的是,此次公开发售采用全电子化申请程序,这是香港历史上首次完全无纸化IPO。

对募资用途,阿里巴巴在招股文件里表示,拟将全球发售净额用于驱动用户增长及参与度提升、助力企业实现数字化升级提升运营效率及持续创新。

今年9月10日,马云已宣布退休,并将阿里巴巴董事局主席的职务交棒给张勇。张勇在致投资者的信中表示,启动在香港的上市,是“20岁年轻的阿里巴巴一个新的起点”。

张勇称,“过去几年间,香港的资本市场已经发生了很多令人鼓舞的重大改革。在当前香港社会发生诸多重大变化的时刻,我们依然相信香港的美好未来。我们希望能贡献自己的绵薄之力,积极参与到香港的未来建设中。”

腾讯同台市场期待“王者对决”

阿里巴巴仍然保持着强劲的增速。三季度财报显示,公司三季度营收同比增40%至1190.17亿元,净利润同比增40%至327.5亿元。而且从账面上看,阿里巴巴并不缺钱。截至9月30日,阿里巴巴账面上自由现金流高达1045亿元。

一些机构分析认为,阿里巴巴在港股上市可以减少对于美国市场的依赖。而且相比美股市场,国内对阿里巴巴商业模式也更为认可,这将有利于提升阿里巴巴的估值。

网经社电子商务研究中心网络零售部主任、高级分析师莫岱青表示,香港上市可以看做是阿里全球化战略的重要组成部分。东南亚等市场是全球化下一阶段的必争之地,此前阿里已有布局如Lazada、PayTM等,在香港上市势必会助推阿里的全球化布局。

截止到11月14日,阿里巴巴美股报收182.8美元(约1425港元),总市值4773亿美元(约3.7万亿港元)。而截至11月15日收盘,腾讯控股股价为360港元每股,总市值达3.06万亿港元。作为两大超级巨头,未来将同台竞技,也是一场“王者对决”的大戏。

莫岱青认为,这将能提高市场吸引力,获得优质资源,它们在股价、业绩以及市值上的表现也都会引发资本关注。

阿里巴巴,港交所,港股,IPO