中烟香港(6055.HK)60倍估值,你敢抽吗?

摘要: 作者|707的牛数据支持|勾股大数据资本市场从不缺少争论,对于中烟香港的看法也没有统一过。昨晚中烟发布了2019年中期业绩,财务数据惨不忍睹。而之前认为中烟有很深护城河的股民逻辑也被证伪了,今天啪啪啪

作者 | 707的牛

数据支持 | 勾股大数据

资本市场从不缺少争论,对于中烟香港的看法也没有统一过。昨晚中烟发布了2019年中期业绩,财务数据惨不忍睹。而之前认为中烟有很深护城河的股民逻辑也被证伪了,今天啪啪啪被市场打脸,盘中跌幅接近8%。

1

股价为什么会大跌?港股市场由于机构投资者占比八成以上,所以相对A股而言更加理性。H股对公司业绩增速极其敏感:业绩超预期大涨,低于预期大跌。刚好中烟的增速大幅下滑,股价也开始跳水了。根据2019年中报公布的财务数据:中烟香港营收为39.31亿港元,同比减少2.9%。毛利为1.85亿港元,同比减少24.12%。公司权益持有人应占期内利润为1.3亿港元,同比减少29.6%。

中烟香港,虽然叫“中烟”,但做的不是卖烟的生意。中烟香港旗下有四大板块业务:1、第一大业务也是营收占比最大的板块,是烟叶类产品进口业务,从世界各地原产国地区采购烟草类产品转手卖给母公司。2、第二大业务是烟草类产品出口业务,从中国原产地采购烟叶类产品出口到东南亚和港澳台地区。3、第三大业务是,卷烟出口业务。独家经营对免税店以及卷烟批发商的中国品牌卷烟出口业务,其中包括玉溪,云烟,芙蓉王,红塔山等。4、以及占比非常小的新型烟草制品出口业务。

拆分中烟香港的营收明细之后就会发现,公司烟叶产品的进口业务营收占比近62%,烟叶产品出口业务占比38%。所以中烟本质上是一家做贸易,采购型的企业,而且大体上是偏进口导向型的那种。

(资料来源:wind,单位:亿元)

那么中烟业绩下滑到底是什么原因造成的?究竟是哪块业务严重拖了后腿。业绩大幅下滑一定是主营业务情况很糟糕,果然公司烟叶进口业务上半年收入为21.74亿港元,同比下降37.6%;毛利为1.22亿港元,同比下滑29.9%。主要是由于中美贸易摩擦的加剧,中烟在上半年没有向美国采购烟叶。去年同期向美国采购烟叶贡献的营收和毛利分别为12.72亿港元和5788万港元。所以贸易战是导致中烟业绩下滑的罪魁祸首,现在的贸易局势不是很明朗,估计今年下半年公司的业绩大概率也不会转好。

再看看出口业务情况。公司在东南亚地区的烟叶出口业务,2019年上半年中烟实现营收10.22亿港元,同比增长147%,毛利润2566万港元,同比增112.4%。同时卷烟业务收入上半年有7.33亿港元,同比增长390%,实现毛利3818万港元,同比下滑35.1%。从中报业绩来看,中烟的出口业务优于进口业务,而且影响公司业绩增速的因素太多,比如贸易摩擦,人民币汇率,卷烟包装法等等,这是个人投资者难以把握的。

2

再论护城河关于护城河的问题,也是仁者见仁智者见智,没有统一的标准答案。但是最终的指向却是一致的,就是这家公司到底赚不赚钱,赚钱是不是很辛苦。

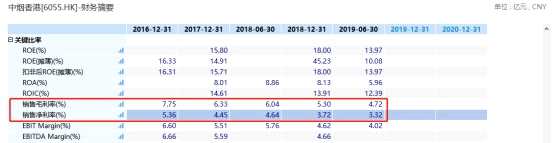

中烟香港看似做着母公司“中烟”烟草采购的独家生意,但都是一些“跑腿打杂的活”,表面上看来光鲜亮丽,就是辛苦还挣得少。近两年公司的毛利率才维持在5%的水平,净利率4%不到,甚至不如一个在市区卖水的便利店。

这种生意即使会有垄断经营的护城河,恐怕在放开准入门槛之后,也很少有人愿意做吧。真正的护城河不管是有品牌优势、技术优势、成本优势,还是议价能力也罢;最终体现在财务数据上,一定会有高ROE,高毛利率,高净利率的三高特征。拥有前面这些标准之后,竞争者想进入完全没有优势,这样的生意才能算得上有真正的“护城河”。

烟酒等消费品公司当中,贵州茅台(600519)的护城河一直是支撑公司股价上涨的真正原因,从来没有被证伪过。贵州茅台(600519)的好生意:原材料就是高粱和赤水河的水,加上自己的酿造工艺,然后一瓶售价超过千元。茅台的生意模式到底有多么赚钱,先说说几个财务指标:销售毛利率超过90%,销售净利率高达50%。同时由于在行业内具有强大的竞争优势,茅台可以先收取大量的预收账款,再进行发货,经营现金流很出色,手上特别有钱。

从营收规模看,2018年年度收入达到772亿元,净利润高达378亿元。净利率占比快超过营业收入的一半。可以想象护城河有多深,用一句话描述就是:赚钱赚到手抽经。

所以护城河还是大家讨论的那个护城河,那么护城河到底有多深呢,还有待商榷。总之茅台的护城河长期被市场证实,从来没有被推翻过;而看多中烟香港的投资者眼中的“护城河”被再度证伪。

3

泡沫何时破裂?树不会长到天上去,这句口头禅一直被投资者当做提示市场风险的至理名言。同样做着别人做不了的生意,为什么贵州茅台才30多倍估值,而中烟却能给到60倍市盈率。而且在护城河的深度比较当中,中烟香港和贵州茅台已经一决高下。高估值的背后恐怕是疯狂的市场情绪迷惑了后知后觉的投资者。

中烟从上市开始就是市场的奇葩。上市17天每天的换手率多数时间都超过10%,而且换手率中间低,俩头高,最后5个交易日的热度不减最开始的5个交易日。现在看来,中烟香港的市场交易从换手率的角度来看是前无古人后无来者的。

到目前为止,中烟上市已经两月有余。最近20个交易日的每天换手率没有超过3%,从交易层面的数据去看市场情绪,大家在中烟上的投机已经慢慢转向理性状态。中烟的股价也不会像之前那样被市场无辜炒作,造成无缘无故的暴涨暴跌。

市场降温之后,中烟香港顶着“中烟”光环的身份不再新鲜。当褪去热点概念的身份之后,市场真正重视的是公司的业绩。但是现在投资者面临的尴尬局面是:中烟业绩爆雷,近期没有改善业绩基本面的驱动因素,同时公司顶着60倍的高估值。

虽然做基本面研究的投资者不太关注公司股价的短期涨跌,然而中烟的中报数据已经发出了警示信号。当业绩增速不能支撑股价上涨时,那就只能杀估值了,同时配合公司股价在高位一路回调。所以当投资逻辑被市场证伪的时候,曾经的“白马、蓝筹”股——大众眼中的情人,美好的戴维斯双击也会悄然转换成戴维斯双杀。

市场总会存在买卖双方的相互博弈,买方看多,卖方看空。中烟今天就有超过66万股的做空交易,做空趋势明显大幅上升。市场逻辑已经发生改变,先知先觉者已经离场,后知后觉者还在接着玩“击鼓传花”的冒险游戏。

本文首发于微信公众号:港股那点事。文章内容属作者个人观点,不代表赢家财富网立场。投资者据此操作,风险请自担。

业务,护城河,市场,公司,业绩