锦欣生殖连获五家大行覆盖评级 这些投行都说了什么?

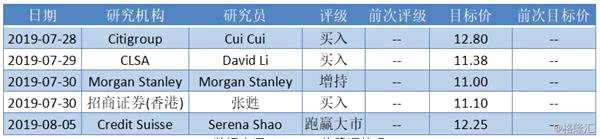

摘要: 近日,花旗银行,中信里昂,摩根斯坦利,招商证券(香港)以及瑞信银行五家投行对辅助生殖第一股锦欣生殖(1951.HK)进行首次覆盖,给予买入,增持或跑赢大市的评级,目标价格分别为12.8港元,11.38

近日,花旗银行,中信里昂,摩根斯坦利,【招商证券(600999)、股吧】(香港)以及瑞信银行五家投行对辅助生殖第一股锦欣生殖(1951.HK)进行首次覆盖,给予买入,增持或跑赢大市的评级,目标价格分别为12.8港元,11.38港元,11港元,11.1港元以及12.25港元,那么他们给予锦欣生殖关注及评级的理由又是什么?

图表一:锦欣生殖获投行评级目标价

一。 投行主要观点

一。 投行主要观点

花旗银行研报中表示,锦欣生殖在中美两国辅助生殖领域(ARS)处于领先地位。按收入和IVF周期计算,2018年公司在中国所有非国有ARS供应商中排名第一,市场份额为3.9%。在辅助生殖技术方面,拥有高技术壁垒。由于辅助生殖受到政策严格的监管,获得IVF许可证需要高门槛的资格。在销售定价方面,锦欣生殖拥有自主定价权。针对VIP客户,锦欣生殖为其提供1万至5万的额外保费。

中信里昂在关于中国健康报告专题中,给与锦欣生殖单独报道。中信里昂在报告中介绍,当前两性产生不孕不育的主要原因以及能够提供的解决方式,包括手术性治疗方式,药物治疗方式以及辅助生殖方式,而辅助生殖方式包括人工授精以及试管受精。中信里昂从科普角度出发介绍辅助生殖的技术,并对锦欣生殖作为辅助生殖行业代表给予关注。

摩根斯坦利重点表述了锦欣在运营上的竞争优势:(1)技术成功率高,由专业知识和经验保证的平均成功率;(2)长期的手术医师和信誉良好的医生;(3)优化的手术模式带动高生产率;(4)价格存在灵活性,政府控制少和(5)潜在的积极的中美协同作用。

招商证券(香港)则更加关注于辅助生殖服务市场空间。根据Frost&Sullivan数据显示,全球不孕不育患病率从1997年的11%迅速增至2017年的15%,并将继续上升。2018年中国与美国辅助生殖服务销售额合计75亿美元,市场规模较大。随着不孕不育患病率增加,辅助生殖意识提升,以及鼓励生育政策放开等因素的推动,中国和美国在ARS市场在2018年至2023年间将会分别以14.5%和5.9%的复合年增长率增长。

瑞信银行认为,2018年锦欣生殖在深圳中山医院的成功并购,是中国商业发展未来的并购模式。根据数据统计显示,2018年完成5000IVF周期,成功率达到55%,占广东省IVF市场份额的5%。同年,公司还通过在美国收购HRC医疗公司,开拓海外IVF市场,针对寻求海外ARS服务的高端患者。2018年美国HRC医疗公司在美国西部ARS市场排名第一,进行了4500IVF治疗周期,其中中国患者是HRC的重要客户,占全部IVF治疗周期的30%。在拥有成功并购的基础上,瑞信银行相信锦欣生殖能够在IPO募资后拥有资金复制并购,更快的打败竞争者。

二。估值定价观点

在估值定价表述中,各家投行使用的估值模型以及参数不尽相同。

花旗银行采用净现值方式以及分拆各业务条线独立估值后进行加总的方式(NPV-based SOTP approach),给与锦欣生殖目标价12.8港元,预计2019E/2020E的净利润分别为5.4亿元以及6.82亿元,PE分别为49倍以及39倍。

中信里昂使用现金流贴现模型(DCF model),假设WACC为12.8%,4%的最终增长率,得到未来12个月目标值为11.12港元,预计2019至2021年净利润分别为4.19亿元,6.79亿元,8.89亿元,市盈率分别为46.2倍,28.5倍,21.7倍。

根据摩根斯坦利的预测,假设2019年至2021年锦欣生殖继续保持高收益率,复合增长率为26.5%,经过调整的EPS下2020E将有28.1倍PE,高于香港平均水平19倍PE,低于A股平均水平39.8倍PE。根据现金流贴现模型(DCF model)测算,预计锦欣生殖未来一年内目标价为11港元,2019E与2020E净利润为5.38亿元,6.86亿元,2020年PE为34.2倍。

招商证券(香港)则选择同业估值比较法以及现金流量折现法相结合,进行估值分析。招商证券(香港)列举中国香港,中国大陆,东盟和其他国际市场中上市的医疗机构进行同业估值,预计锦欣的股权估值区间为190至283亿元人民币,预计2020年PE为35倍。而按照现金流贴现法(DCF model)中以9.8%的WACC以及3%的终期增长率来计算,2019年股权价值为270.57亿元人民币。预计2019年与2020年经调整后的净利润分别为5.37亿元和6.71亿元。

瑞信银行同样选择现金流贴现法(DCF Model)进行估值。以8.5%的WACC以及3%的增长率来测算,锦欣生殖的目标价在12.25港元,预计2019年至2021年净利润分别为4.16亿元,5.06亿元,市盈率分别为20.9倍,17.2倍以及13.4倍。

三。小结

锦欣生殖作为辅助生殖服务领域的领头羊之一,自2003年起,锦欣已经跃升为中美领先的ARS服务机构之一。未来锦欣在国内外的并购计划逐渐落地,网络覆盖范围以及服务广度不断扩大。此次三家大行机构纷纷覆盖锦欣生殖,也是从行业壁垒,公司增长潜力以及利润规模等角度出发,给与锦欣充分的关注与期待。

(文章来源:互联网)

生殖,以及,辅助,分别,港元