广发海外策略:行情从估值修复到盈利验证 关注港股保险、可选消费板块

摘要: 报告摘要●年初以来行情演绎:从估值修复到盈利验证年初以来港股经历了一波估值修复主导的快涨行情,截至4月23日港股恒生指数反弹15.9%,TTM-PE上涨16.9%至11.2倍,超过了2010年以来的均

报告摘要

● 年初以来行情演绎:从估值修复到盈利验证

年初以来港股经历了一波估值修复主导的快涨行情,截至4月23日港股恒生指数反弹15.9%,TTM-PE上涨16.9%至11.2倍,超过了2010年以来的均值10.7倍。从板块表现来看,弱周期和早周期消费及服务板块表现较好。

我们认为,一轮由流动性和风险偏好驱动的估值修复已充分演绎。在“社融底”向“经济底”传递,到经济基本面“右侧”真正形成之前,港股市场难寻系统性Beta机会,配置结构更重于大势,以Alpha机会为主。

● 全年看好消费、非银、科技,关注高股息

主线一:从“弱周期”到“早周期”,Q2关注地产链可选消费:1)“社融底”到“经济底”过渡阶段,港股地产链确定性受益;2)地产成交回暖叠加流动性宽松、经济预期企稳,市场对于汽车行业景气回暖的信心增强;

主线二:战略关注非银,Q2重点布局港股保险:1)我们看好估值较低、保费增长好于悲观预期、投资收益率改善的港股保险股;2)券商受益于业绩和估值的负向压制缓和、战略地位显着提升,关注H股折价标的;

主线三:前期受制于美元成本高企的消费和科技龙头。受美元成本下降,部分板块或存在毛利率边际改善,如科技(软件、半导体、互联网)、消费(食品、纺服等),尤其需要关注中报低基数的港股科技龙头。

主线四:若市场波动加剧,建议关注高股息个股。震荡市区间,港股高股息指数多跑赢大盘。恒生高股息指数、恒生香港35指数可作为被动配置的优选;从主动策略来看,我们结合股息、估值、盈利等多项指标,筛选了部分高股息个股名单,供投资者参考。

● 结构重于大势,重点关注港股保险、可选消费板块

当前估值仍属于长线资金配置的“舒适区”,但预计波动将进一步加剧,Q2下半程或有调整压力,建议利用波动优化配置结构。

中期来看,我们看好消费、非银、科技、高股息4条主线,Q2关注可选消费、保险:1)19Q2,继续看好“弱周期”(食品、运动服饰) ,重点关注“早周期”可选消费(地产、汽车),并逐渐关注受益于经济Beta的博彩;3)战略看好港股保险股;短期关注较A股折价明显的券商;4)19Q2后半段,若市场波动进一步加剧,可继续关注高股息个股。

● 核心假设风险:

上市公司盈利不达预期;经济下行;地产调控加码

报告正文

1

年初以来行情演绎:从估值修复到盈利验证

年初以来港股经历了一波估值修复主导的快涨行情,截至4月23日,港股恒生指数、国企指数年内分别上涨15.93%、15.86%;从静态估值看,恒指反弹运行至今,PE估值上涨了16.9%至11.2倍,较去年10月份低点反弹了超20%,超过了2010年以来的均值10.7倍。我们认为,一轮由流动性和风险偏好驱动的估值修复已充分演绎。

板块方面,恒生一级行业全部上涨,消费、科技板块领涨,电讯、公用事业表现相对疲弱。我们在去年12月年度策略报告《渐入佳境》中提出,在国内经济和利率下行背景下,核心配置思路是“从弱周期到早周期,攻守兼备”。从年初以来行业走势来看,一季度港股“弱周期”的医药、必需消费(食品、纺服)、保险表现出色,另外逆周期对冲的“早周期”板块如地产表现也好于预期。

站在目前时间点上,流动性宽松预期已在估值修复中被Price in,而市场对于经济增长的预期也被拔高,由分母端流动性和风险偏好驱动的反弹动力下降,分子端盈利成为驱动市场下一阶段走势的核心逻辑。总体来看,在“社融底”向“经济底”传递,直至经济基本面“右侧”真正形成之前,港股市场难寻系统性Beta机会,配置结构更重于大势,以Alpha机会为主。

2

2

全年看好消费、非银、科技,关注高股息

2.1 主线一:从“弱周期”到“早周期”,Q2关注地产链可选消费

国内经济下行背景下,“弱周期”或者政策放松下的“早周期”消费/服务有望跑赢市场;加上居民个税五项扣除细则生效,整体或提振消费。

19Q1,“弱周期”的医药、必需消费(食品、纺服)、保险表现出色,另外逆周期对冲的“早周期”地产股表现也好于预期。

19Q2,继续看好“弱周期”(食品、运动服饰) ,重点关注“早周期”可选消费(地产、汽车),核心逻辑在于一二线城市销量改善背后的地产景气回暖:

其一,“社融底”到“经济底”过渡阶段,港股地产链确定性受益:1)“社融底”的背后,往往离不开地产的贡献。3月份的社融结构中,与地产相关的居民贷款增加;2)从地产成交数据看,年初以来一二线城市地产销量率先好转,叠加房贷利率趋于下行,地产基本面改善确定性较强。但在棚改货币化安置明显下降的背景下,三四线城市复苏动力或不如一线城市。

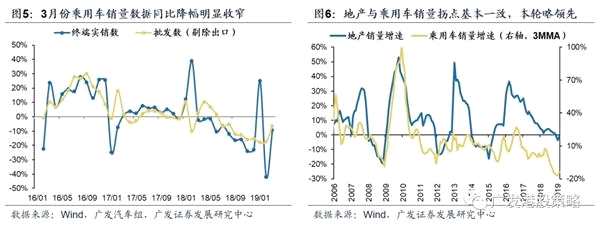

其二,在地产成交回暖叠加流动性宽松、经济预期企稳等因素刺激下,市场对于汽车行业销量回暖的信心进一步巩固。

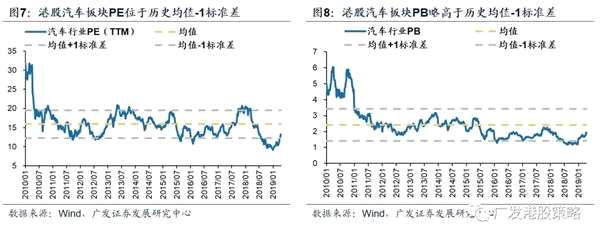

而从估值来看,港股中资汽车股仍具备较强的相对优势。港股汽车板块(港交所二级行业分类)整体PE-TTM为12.9X,仅略高于历史均值-1标准差。另外,4月4日,商务部发言人高峰表示,“将通过优化市场环境、拓展供给渠道、推动消费结构升级、促进汽车后市场发展等措施推动汽车消费的增长”。我们认为,在潜在的提振消费政策影响下,或对行业估值存在正向支撑。

2.2 主线二:战略关注非银,Q2重点布局港股保险

2.2 主线二:战略关注非银,Q2重点布局港股保险

第一,从估值和基本面的匹配来看,我们看好估值较低、保费增长好于悲观预期、投资收益率改善的港股保险股。

目前港股保险板块整体估值不足0.8倍P/EV,处于近年来中枢偏低水平,行业中多数龙头个股估值同样低于历史均值,安全边际较高。从基本面趋势来看,保险公司资产端平均有10%左右的权益投资,在10年期国债收益率近期震荡反弹、年初以来权益资产的强势表现带动下,有助于改善投资收益率预期,也具有较好的β属性。

第二,券商行业作为“金融供给侧改革”中资本市场的重要参与方,是打通直接融资桥梁的金融机构,受益于业绩和估值的负向压制缓和、战略地位显着提升。

其中,龙头券商受益于完善资本市场建设、加强资本市场内外联通(沪伦通)以及金融市场进一步开放可能带来的衍生品放松,有望实现业绩与估值的“双升”。另外,A股券商龙头年初以来“快涨”后拉大了与H股券商的溢价,短期可关注较A股折价明显的H股券商。

2.3 主线三:前期受制于美元成本高企的消费和科技龙头

2.3 主线三:前期受制于美元成本高企的消费和科技龙头

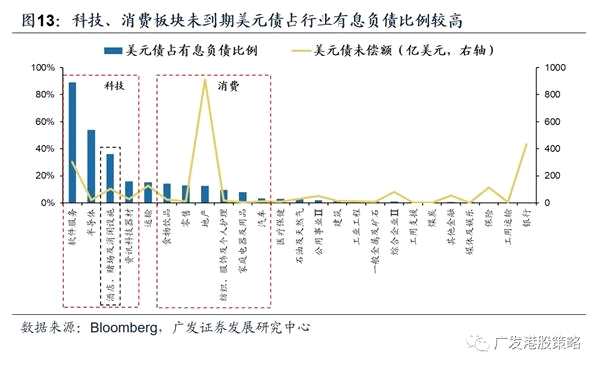

2018年,美元成本上行对美元债占比较高的科技、消费行业公司造成拖累;2019年,美元中枢存在下行可能,美元债成本占比较高的科技和消费行业龙头有望受益。

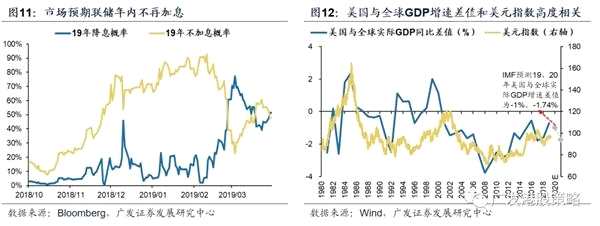

美元指数未来走强面临更多掣肘:1)在美国经济增速放缓压力增大的背景下,加息周期或已结束。从市场预期联储加息节奏看,目前市场普遍预期联储年内降息25bp或维持基准利率不变;2)从更长期的视角看,美元指数和美国经济相对非美国家经济的比较优势高度相关。根据IMF预测,未来两年美国与全球GDP增速差值收窄,美元走强的基本面驱动力继续减弱。

科技、消费龙头将受益于美元走弱。目前港股上市公司未到期美元债累计2380.8亿美元,科技、消费行业有息负债占美元债比例较高。若美元走弱,前期受美元成本大幅上行造成毛利率下降的板块,或存在毛利率边际改善的可能性;如科技(软件、半导体、互联网)、消费(食品、纺服等)。

另外,18年科技股中报“砸坑”(参考前期报告《“白天鹅”和“黑天鹅”的交织——2018年港股中报业绩深度分析》,2018-9-7),而政策好转(游戏版号放开)、景气改善(BB值反弹),港股科技股中报业绩大概率反弹,看好龙头个股。

2.4 主线四:若市场波动加剧,建议关注高股息个股

2.4 主线四:若市场波动加剧,建议关注高股息个股

历史上震荡市区间,港股高股息指数多跑赢大盘。若市场波动加剧,高股息策略仍为优选。

从被动策略来看,恒生高股息指数、恒生香港35指数可作为配置的优选。恒生高股息板块包括电信、公用事业等业绩增长、ROE相对稳定的大市值个股。恒生香港35指数同样具有盈利能力稳定、股息率较高等特征。

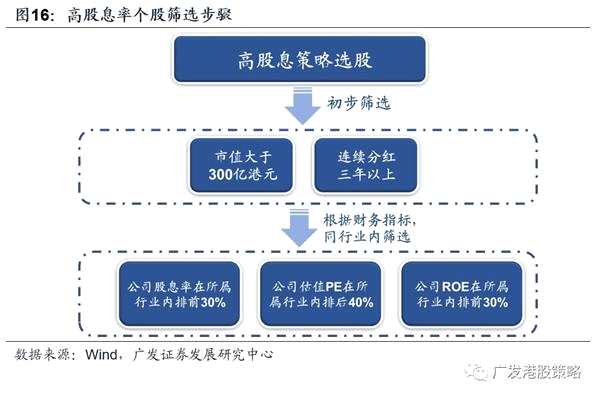

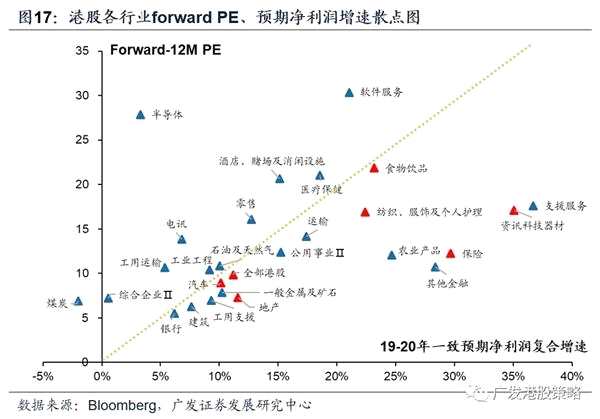

从主动策略来看,结合股息、估值、盈利等多项指标,也能够筛选出符合相关条件的高股息标的。以恒生综指成份股为基准,剔除低市值与分红不连续公司,再者选取同行业中高股息率、低估值、高ROE标的,我们筛选出13只高股息个股,供投资者参考。

3

3

结构重于大势,重点关注港股保险、可选消费板块

当前阶段市场对于经济“触底”的分歧已经不大,但在年初以来一轮快涨后,估值进一步上行的动力缺乏,基本面对市场的影响开始上升,港股配置结构也将更重于大盘。

港股市场短期仍可为,Q2重点关注可选消费、保险。我们对港股中期走势仍然看好,当前估值仍属于长线资金配置的“舒适区”,波动中维持中性以上的配置仓位,Q2下半程或有调整压力,建议利用波动中优化配置结构。

中期来看,我们看好消费、非银、科技、高股息4条投资主线,Q2重点关注可选消费、保险:

1)19Q1,“弱周期”的医药、必需消费(食品、纺服)、保险表现出色,另外逆周期对冲的“早周期”地产股表现也好于预期;

2)19Q2,继续看好“弱周期”(食品、运动服饰) ,重点关注“早周期”可选消费(地产、汽车),并逐渐关注受益于经济预期企稳的部分消费服务(博彩);

3)自上而下角度,我们看好估值较低、保费增长好于预期、投资收益率改善的港股保险股;短期关注较A股折价明显的券商股。

4)19Q2后半段,若市场波动进一步加剧,可继续关注高股息个股。

如需港股“高股息”组合,请参考完整报告或与对口销售经理索取。

如需港股“高股息”组合,请参考完整报告或与对口销售经理索取。

风险提示

上市公司盈利不达预期的风险

经济下行的风险

地产调控加码带来的风险

(文章来源:广发港股策略)

消费,周期,关注,股息,地产