靓丽财报背后,恒瑞有哪些风险?

摘要: 可能很多投资者和我一样,谈到恒瑞医药(600276),就是:公司是个好公司,就是估值贵了点。确实,我们有这样的感觉是有比较充分的数据支持的。首先,公司从2000年上市起,营收、利润基本一直保持

|

公司是个好公司,就是估值贵了点。确实,我们有这样的感觉是有比较充分的数据支持的。

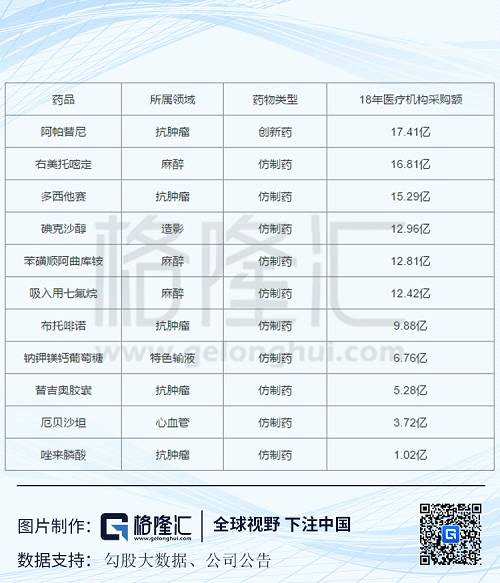

首先,公司从2000年上市起,营收、利润基本一直保持20-30%的稳健增长,重点布局的细分领域基本都做到了国内前列,抗肿瘤、麻醉、造影等领域都是国内样本医院市占率前二。上周末公司发布2018年年报,公司18年实现营收174亿,归母净利润41亿,均较上市初的2000年增长了数十倍。

|

|

|

|

我们认为,以上各点如同恒瑞医药60倍的PE一样,都已经被市场充分认知了。几千家上市公司里不乏优秀的公司,对于股东来说,优秀公司的本质特征都一样且唯一,就是长期稳定的净现金流。而我们想讨论的就是新政策下恒瑞中期业绩的不确定性,本文主要是先考虑仿制药板块的压力。

1

恒瑞目前依然非常依赖仿制药

上周五恒瑞就公布了2018年年报,比以往时候出的更早一些。年报质量很高,有许多信息都是近年来第一次公布,比如主要产品的销售数据。

|

|

相信很多人看到上面那张图都会对恒瑞医药竖起大拇指,其实恒瑞不仅研发能力出众,销售能力更是不遑多让。公司主要产品的市占率都是第一,而且如果考虑到国产仿制药价格普遍低于甚至远低于进口原研药的价格的话,恒瑞诸多产品在用量上的市占率会更高!

市占率高的背后是销售团队的强大与高效,2017年公司有销售人员8000多人,而且在18年带量采购的背景下公司还继续扩充销售团队,18年年报显示已经有12000名销售人员。同时,公司对原有销售团队进行改革,实行分线销售,从多西他赛几个老品种的表现来看,销售改革的效果确实不错。

|

2

那么带量采购下恒瑞的压力究竟有多大?

我们在前面的文章《投资绿叶制药的逻辑》曾经提到,进行带量采购的条件有三:

1)药品进入国家医保:恒瑞的重点产品都在医保目录、已满足;

2)药品整体用量成熟稳定:恒瑞的重点仿制药基本都上市较早,都属于比较成熟的品种,增速趋缓,满足条件;(PS:从节省医保资金角度讲,带量采购也会优先考虑指向用药金额大且在前些年招标中没有充分降价的老品种)

3)药品通过一致性评价:这一条是最复杂、也是最有趣的,我们下面展开来说:

从剂型上讲,恒瑞的主要仿制药都是注射剂,比如右美托咪定、多西他赛、碘克沙醇、苯磺顺阿曲库铵等,像厄贝沙坦这类的片剂占公司的营收比重很小。而目前一致性评价工作还是以口服固体制剂为主,注射剂虽然有不少企业已经开展/按新注册分类进行申报,但是政策层面还是没有注射剂一致性评价的细则,所以从这个角度讲,恒瑞的仿制药面临的压力似乎不大。

从产品所属领域上讲,恒瑞三大优势领域分别是抗肿瘤、麻醉和造影,其中麻醉和造影均是规模较小的细分领域,很难有强大的竞争对手。从这个角度粗略看,似乎恒瑞的压力也不是很大。

但以上只是浅显的分析,如果各位还记得去年4+7的右美托咪定的话,或许就不会那么轻易下结论。

去年12月4+7带量采购时,恒瑞的右美托咪定还没有通过一致性评价,但是扬子江药业已经通过一致性评价,并以133元/支的价格中标,价格与原来恒瑞在各地方的中标价相比,降幅并不大,主要原因不是别的,就是当时只有扬子江一家通过了一致性评价而已!事实上,在扬子江中标后,恒瑞立刻在陕西等地降价狙击扬子江。因此,很显然下一次带量采购谈判才是真正的战争,至于降幅会是多少,我想可以参考上一轮带量采购时其他有多家药企通过一致性评价的品种。

除了右美托咪定,多西他赛、七氟烷两个品种也都有药企已经通过了一致性评价。值得一提的是,通过多西他赛一致性评价的四川汇宇,是上次4+7的黑马选手,其培美曲塞注射液降价38%获得市场。

其实除了已经有通过一致性评价的右美托咪定、多西他赛和七氟烷,剩下的大品种比如碘克沙醇、替吉奥、奥沙利铂、伊立替康也都有企业已经在审评了。换句话说,公司年报披露的品种中,大几十亿的仿制药都已经面临大幅降价的风险,至于是今年谈判、还是明年、后年,就仁者见仁智者见智了。

|

除了现有仿制药受到的带量采购压力,新上市的19k、白蛋白紫杉醇等抗肿瘤仿制药的价格也可能有一定压力,毕竟国家意志是不可违背的。总之,两年后恒瑞仿制药业务的萎缩是大概率事件。

3

总结:

恒瑞医药的投资人更看重的都是创新药,这没问题,接下来的三到五年是创新药陆续上市并放量的几年,这也没问题。但接下来几年同样也是仿制药业务面临很大压力的几年。

究竟是创新药放量的速度更快,还是仿制药萎缩的速度更快?是创新药达到销售预期的概率更大,还是仿制药下滑超预期的概率更大呢? 本文首发于微信公众号:港股那点事。文章内容属作者个人观点,不代表赢家财富网立场。投资者据此操作,风险请自担。

公司,制药,销售,压力,采购