广发香港:春节后港股表现为何弱于A股?

摘要: 报告摘要●港股策略周论:春节后港股表现为何弱于A股?春节后AH市场同步上涨但A股更强势。跨AH市场布局时,配置倾向于A股还是港股?本期策论,我们对“躁动”反弹的差异进行跨市场对比。流动性和风险偏好改善

报告摘要

● 港股策略周论:春节后港股表现为何弱于A股?

春节后AH市场同步上涨但A股更强势。跨AH市场布局时,配置倾向于A股还是港股?本期策论,我们对“躁动”反弹的差异进行跨市场对比。

流动性和风险偏好改善,驱动本轮AH市场反弹。全球央行纷纷转“鸽”、全球无风险收益率同步下行、国内政策逆周期对冲、海外风险事件缓和以及人民币升值等因素驱动AH市场指数同步反弹。

“躁动”反弹幅度凸显差异。春节后,A股和港股延续前期反弹势头,但A股日均成交、换手率较港股均出现显着提升,主题、行业表现更为活跃。

春节后港股跑输A股,预计“A强H弱”的趋势短期持续。国内风险偏好驱动下,春节后港股更平淡。考虑到当前处于经济下行和政策逆周期对冲期,而A股对国内流动性和产业政策更敏感,短期内A股继续优于港股。

投资策略:反弹势头仍在,但港股弱于A股。估值修复行情的基础尚未破坏,但较A股面临更多上行掣肘。继续配置弱周期和早周期,如保险、汽车、科技股等;阶段性关注人民币升值受益股(博彩、航空)、券商股。

● 一周港股焦点图解:联储加息后期跨境资金流向

本周港股焦点图解为:联储加息后期跨境资金流向。联储加息过渡到降息,资金流出美国的动力增加;而汇率趋稳,使得人民币资产的吸引力回升。

● 市场概览与情绪跟踪

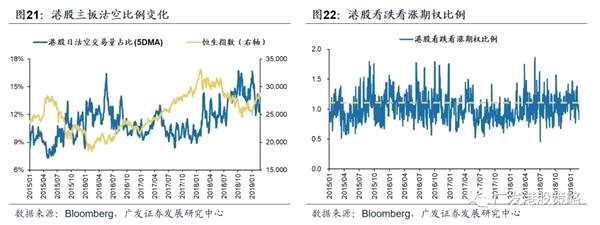

本周(2.18-2.22)恒生指数上涨3.28%,恒生一级行业全部上涨,消费者服务业、原材料业领涨。HVIX指数、看跌看涨期权比例下降,主板沽空比例小幅上升。

● 宏观流动性与估值跟踪

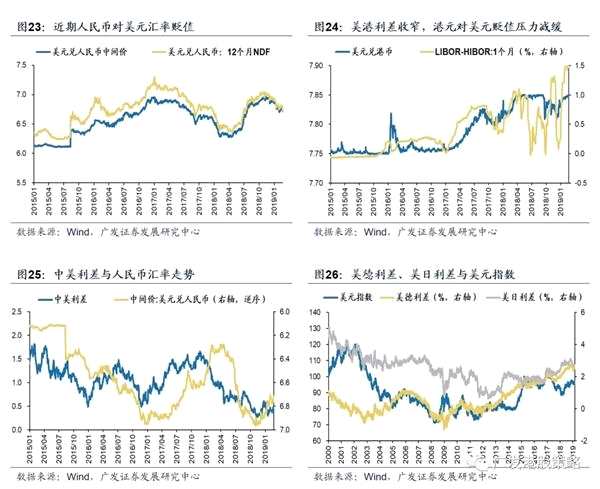

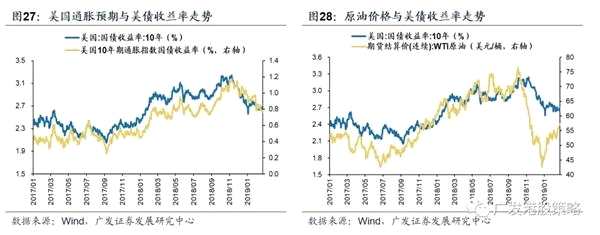

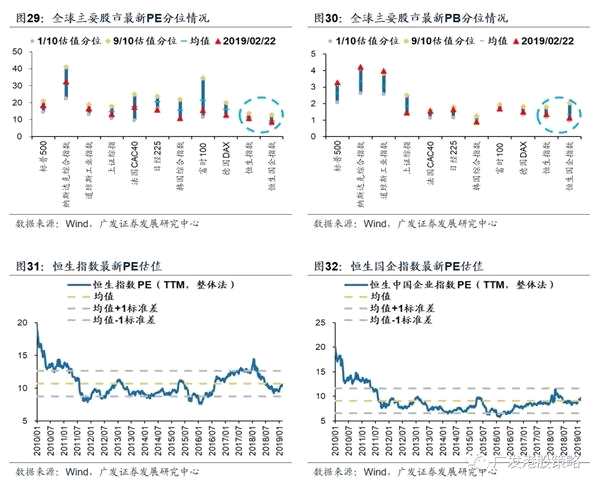

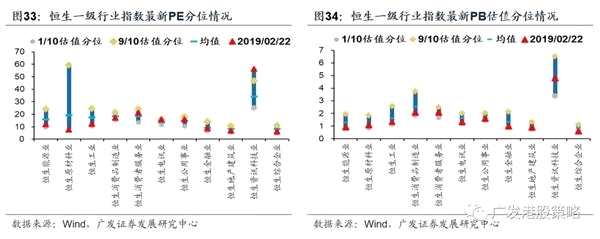

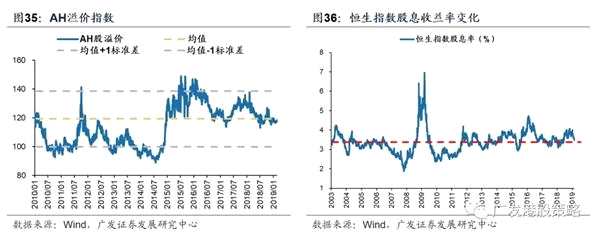

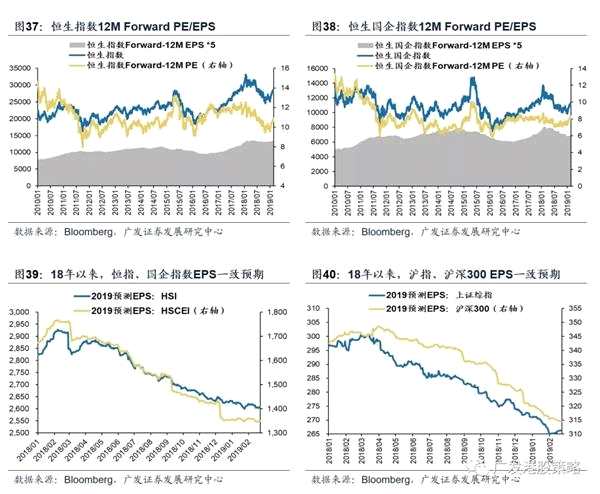

本周(2.18-2.22)人民币兑美元汇率上涨。10年期美债收益率2.65%,中美利差扩大至50BP.WTI原油价格57.3美元/桶。恒生指数PE 10.6倍,略低于历史均值。

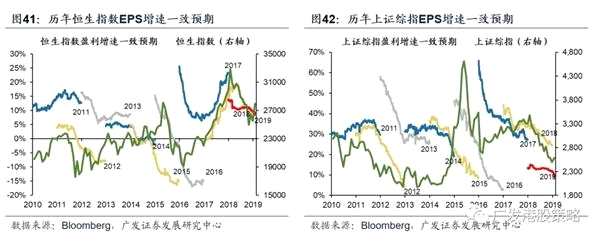

● 一致预期EPS跟踪

本周(2.18-2.22)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅上调。

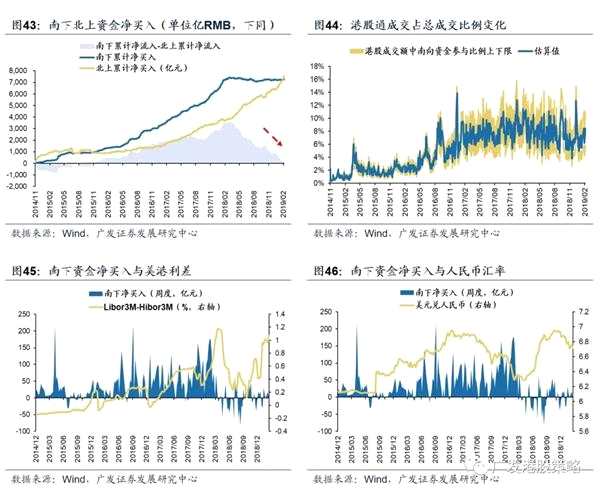

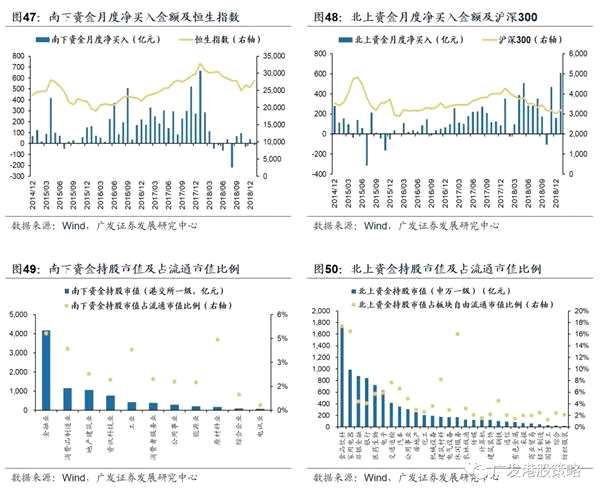

● 南下北上资金跟踪

本周(2.18-2.22)南下资金小幅净流出0.2亿元,北上资金继续大幅净流入,本周净流入194.8亿元。港股成交额中南下资金参与占比上升。

● 风险提示:

美元、美债收益率大幅上行;国内信用政策持续收紧;盈利不达预期

报告正文

报告正文

1

港股策略周论:春节后港股表现为何弱于A股?

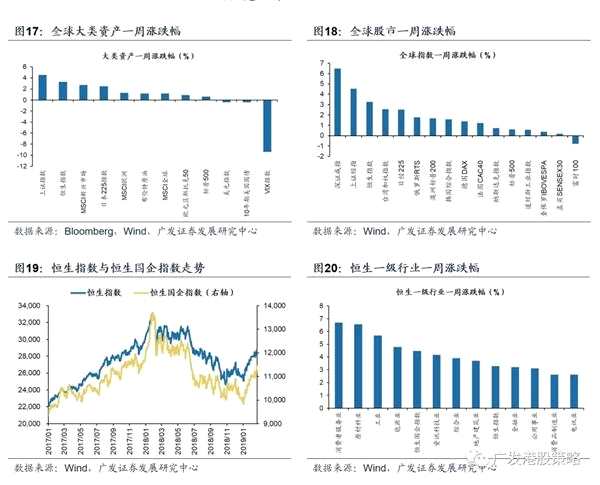

本周全球主要股市多数上涨,A股涨幅最大,港股恒生指数和恒生国企指数分别上涨3.28%和4.48%。恒生一级行业全部上涨,消费者服务业、原材料业领涨。

春节后至今,AH市场同步上涨但A股更强势——上证综指上涨7.10%,恒生指数上涨3.11%,且A股的日均成交、换手率较港股均出现显着提升,主题、行业表现更为活跃。对于跨AH市场布局的投资者而言,配置倾向于A股还是港股成为大家极为关注的一个话题。针对春节后的AH市场表现,我们的思考主要聚焦于两个方面的内容:1)什么因素驱动了本轮AH市场反弹?2)港股表现弱于A股的原因?未来是否仍会延续当前特征?本期港股策论,我们继续对本轮反弹行情进行跨AH市场对比。

1.1 流动性和风险偏好改善,驱动本轮AH市场反弹

本轮AH市场反弹恰逢业绩“真空期”,强势的表现主要受益于流动性和风险偏好的共同改善,具有明显的“躁动”特征:

第一,国内外流动性预期显着好转。全球央行纷纷转“鸽”,全球无风险收益率同步下行,驱动估值修复;1月国内新增社融、信贷数据均大幅超市场预期,社融存量增速出现反弹,“宽货币”向“宽信用”的传导机制初见成效。

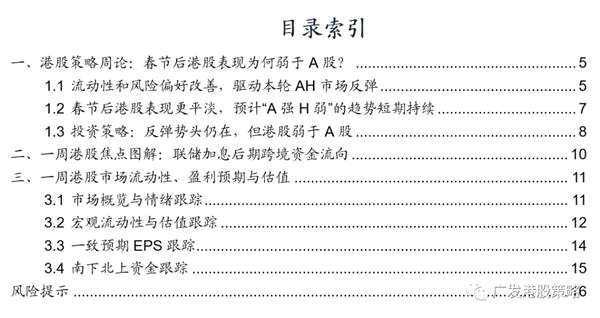

第二,全球跨境资金增配新兴市场,北上资金加速流入A股。从挂钩新兴市场ETF的资金流向来看,今年以来全球跨境资金增配新兴市场趋势明显。而A股还受益于北上资金的加速流入,今年初截至2月22日,北上资金共累计净流入超过1100亿人民币,成交额中北上资金参与比例上限一度达到10%。

第三,国内政策逆周期对冲,海外风险事件有所缓和,市场风险溢价下行。年初以来,逆周期对冲政策密集推出、全球央行转“鸽”等因素缓解市场悲观情绪,使得两市风险溢价(ERP)向下修正,支撑指数上涨。

第四,汇率因素不再压制AH市场,相反成为外资加速流入的催化剂。近期人民币升值趋势明显,本周美元兑人民币即期汇率一度突破6.7,创近半年新高,使得外资对人民币资产的预期趋于稳定,利于其估值进一步修复。

1.2 春节后港股表现更平淡,预计“A强H弱”的趋势短期持续

1.2 春节后港股表现更平淡,预计“A强H弱”的趋势短期持续

春节后AH市场同步反弹,但港股明显跑输A股。春节后至今,上证综指上涨7.10%,恒生指数上涨3.11%。从单日涨跌幅分布看,AH市场指数单日上涨与下跌的次数相同,但港股上涨更为温和,单日大幅上涨次数则更为少见。

AH市场的表现差异,同样体现在交易活跃度上。近期A股单日涨停公司占比、成交额、换手率提升幅度明显,而港股单日涨幅大于10%公司占比提升幅度有限,成交额、换手率数据也仅位于2018年以来均值附近。

既然是流动性和风险偏好驱动的“躁动”反弹,那么为何春节后AH市场之间的差异更为凸显?从历史复盘和对比可以找出一些端倪,这主要是因为AH市场对国内流动性和产业政策的敏感程度不同所致。由于短期内经济仍有下行压力,国内逆周期对冲政策有望得以延续,因此“A强H弱”的市场格局可能暂时不会逆转。

既然是流动性和风险偏好驱动的“躁动”反弹,那么为何春节后AH市场之间的差异更为凸显?从历史复盘和对比可以找出一些端倪,这主要是因为AH市场对国内流动性和产业政策的敏感程度不同所致。由于短期内经济仍有下行压力,国内逆周期对冲政策有望得以延续,因此“A强H弱”的市场格局可能暂时不会逆转。

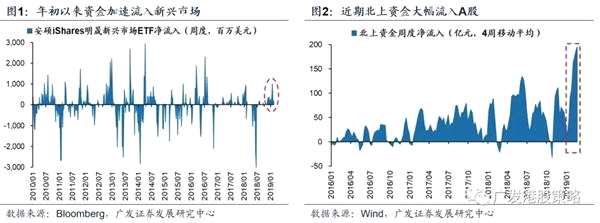

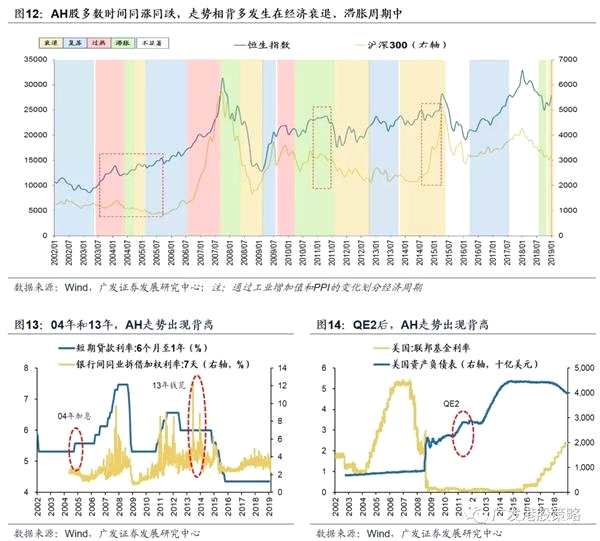

从历史复盘来看,AH市场多数时间同涨同跌,但在经济衰退和滞胀周期中,两者的相对表现存在一定差异——存在差异的原因在于,国内外货币政策和产业政策对AH股影响程度不同。例如,2003-2004年,为应对国内通胀压力,央行后续加息促使资金“脱虚向实”,A股市场受流动性影响下跌,但港股表现强势;2010年11月开始,美联储开始进行第二次量化宽松(QE2),港股市场流动性充裕,股市出现上涨;2013年,香港继续受益于国外资金的流入,但A股市场一度受到“钱荒”困扰,导致AH走势背离。

考虑到当前阶段处于经济下行和政策逆周期对冲期,短期内A股可能继续优于港股。当前阶段处于一轮经济增速和PPI周期下行的压力期,逆周期对冲政策(全面降准、TMLF、创设CDS、产业政策等)不断发力,AH市场风险偏好同时受到支撑;但相比港股,A股对逆周期对冲政策的敏感程度更高,因此相对跑赢的概率更高(参考前期报告《降准与AH市场:短期受益,程度各异》,2019-1-6;《纾困政策下,AH市场交易行为差异》,2018-11-18)。

1.3 投资策略:反弹势头仍在,但港股弱于A股

1.3 投资策略:反弹势头仍在,但港股弱于A股

春节后,A股和港股延续前期反弹的势头,但A股的日均成交、换手率较港股均出现显着提升,主题、行业表现更为活跃。对于跨AH市场布局的投资者而言,市场的关注点聚焦在两个方面:1)AH市场同步反弹基于何种原因?;2)未来更多配置A股还是配置港股?就此话题,我们本周的研究结论如下:

第一,流动性和风险偏好改善,驱动本轮AH市场反弹。全球央行纷纷转“鸽”、全球无风险收益率同步下行、国内政策逆周期对冲、海外风险事件缓和以及人民币升值等因素驱动AH市场指数同步反弹;

第二,春节后港股跑输A股,预计“A强H弱”的趋势短期持续。港股的涨跌幅、日均成交和换手率均弱于A股,风险偏好的边际变化较A股更为“钝化”。考虑到当前阶段处于经济下行和政策逆周期对冲期,而A股对流动性和政策预期的敏感程度更高,因此短期内A股可能继续优于港股。

对于港股而言,估值修复行情的基础尚未破坏,但较A股短期内可能面临的上行掣肘因素更多。基本面预期的下修压力我们认为将于3月份集中体现,加上外围事件密集,港股市场上行有赖于更多积极因素的配合,决定了市场反弹的空间。

投资策略方面,我们对19年港股市场不悲观,但本轮政策和流动性的反弹行情预计港股将弱于A股,且随着18年报公布期的临近,市场可能面临一波EPS增长预期下修风险。配置上,19年继续关注弱周期和早周期主线,重点行业包括:保险、汽车、科技股等;另外,短期内可阶段性关注人民币升值受益板块(航空、博彩等)、市场反弹下的弹性板块(券商)。

市场概览与情绪跟踪:本周(2.18-2.22)恒生指数上涨3.28%,恒生一级行业全部上涨,消费者服务业、原材料业领涨。HVIX指数、看跌看涨期权比例下降,主板沽空比例小幅上升。

宏观流动性与估值跟踪:本周(2.18-2.22)人民币兑美元汇率上涨。10年期美债收益率2.65%,中美利差扩大至50BP.WTI原油价格57.3美元/桶。恒生指数PE 10.6倍,略低于历史均值。

一致预期EPS跟踪:本周(2.18-2.22)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅上调。

南下北上资金跟踪:本周(2.18-2.22)南下资金小幅净流出0.2亿元,北上资金继续大幅净流入,本周净流入194.8亿元。港股成交额中南下资金参与占比上升。

2

一周港股焦点图解:联储加息后期跨境资金流向

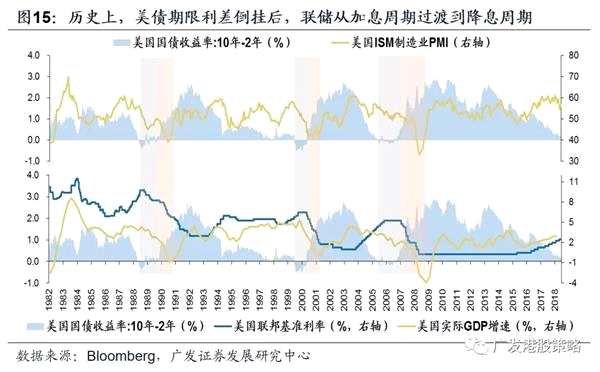

本周我们选取的港股焦点图解——联储加息后期跨境资金流向。美债期限利差走势可作为判断联储加息是否终止的前瞻指标。历史上,10年期-2年期美债收益率倒挂后,美国PMI回落,GDP增速下降,美联储从加息周期过渡到降息周期。从目前美债期限利差的走势推断,美联储加息周期已处于尾声。

加息过渡到降息期间,跨境资金流出美国市场的动力提升。历史上联储从加息周期到降息周期过渡过程中,外国买入美股金额下降、美国买入外国股票金额上升,去年底以来美国资金流向的数据已有验证。而随着中美周期由错位转向回归,人民币汇率从快速贬值到企稳,中国市场对跨境资金的吸引力正在提升。

3

3

一周港股市场流动性、盈利预期与估值

3.1 市场概览与情绪跟踪

3.2 宏观流动性与估值跟踪

3.2 宏观流动性与估值跟踪

3.3 一致预期EPS跟踪

3.3 一致预期EPS跟踪

3.4 南下北上资金跟踪

3.4 南下北上资金跟踪

风险提示

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

上市公司盈利不达预期的风险

(文章来源:广发香港)

市场,AH,资金,风险,周期